금융투자

고려아연 대규모 유상증자, 경영권 방어 수단인가"주주 가치 희석된다" 반기 든 영풍·MBK 연합법정 공방 본격화 전망, 판례상 고려아연 측이 불리하다? 영풍·MBK파트너스 연합과 경영권 분쟁을 벌이고 있는 고려아연 최윤범 회장 측이 유상증자 카드를 꺼내 들었다. 대규모 유상증자를 통해 영풍·MBK 연합의 지분율을 희석하고, 우호 지분을 추가로 확보해 분쟁에서 우위를 점하겠다는 구상으로 풀이된다. 이에 영풍·MBK 연합 측은 이번 유상증자가 기존 주주들과 시장 질서를 유린하는 행위라며 법적 대응을 시사하고 나섰다.

Read More

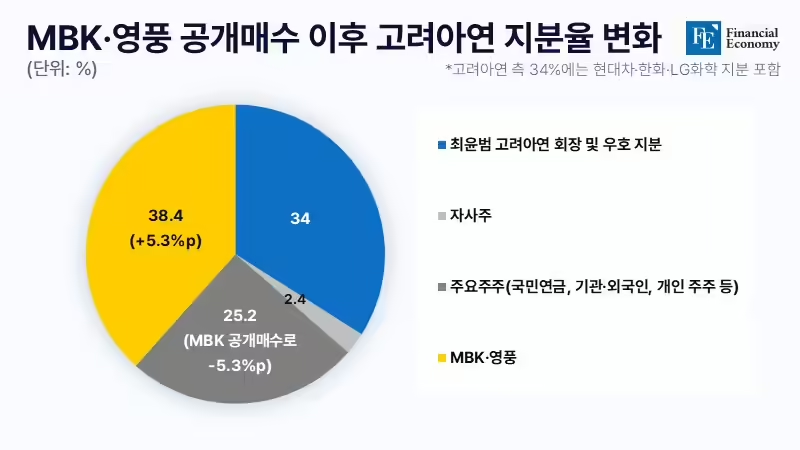

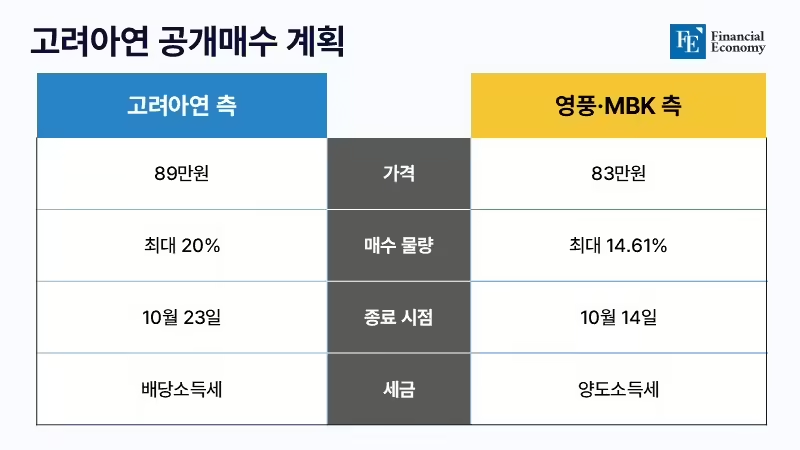

최 회장 측 공개매수 마무리, 양측 모두 과반 지분 확보 실패장내 지분 매수 움직임 본격화 전망, 고려아연 주가 급상승기존 투자자 차익 막대, 신규 투자에는 주의 요망 고려아연 최윤범 회장 측이 영풍·MBK파트너스 연합에 맞서 진행한 자사주 공개매수가 마무리됐다. 양측 모두가 공개매수를 통한 과반 지분 확보에 실패한 가운데, 시장은 차후 최 회장과 영풍·MBK 연합이 나란히 장내 지분 매수에 속도를 낼 것이라는 전망에 힘을 싣고 있다. 시장 기대가 과열되며 고려아연 주가는 연일 매서운 상승세를 기록 중이다.

Read More

재판부, 고려아연 자사주 공개매수 절차 중지 가처분 기각국가핵심기술 판정 신청한 고려아연, MBK파트너스 타격 가능성주주총회 '표 대결' 진행 시 국민연금·현대차 등 표심이 관건 고려아연 공개매수의 '법적 리스크'가 해소됐다. 영풍 측이 고려아연을 상대로 제기한 자사주 공개매수 절차 중지 가처분 신청이 기각되면서다. 이에 따라 고려아연은 오는 23일까지 예정대로 공개매수를 진행할 수 있게 됐다. 차후 고려아연 최윤범 회장 측과 MBK파트너스·영풍 연합이 공개매수를 통한 과반 의결권 확보에 나란히 실패할 것으로 전망되는 가운데, 시장은 고려아연 공개매수 종료 이후 양측이 택할 전략에 촉각을 곤두세우고 있다.

Read More

원자재 거래 중개 회사 트라피구라, 최 회장 측 '백기사' 될까기존 백기사 베인캐피탈 투자 한계 봉착, 자금 조달 통로 확보 기대현대자동차 이탈 등 지분 리스크 일부 상쇄될 가능성도 고려아연 최윤범 회장의 우호 세력으로 꼽히는 글로벌 원자재 거래 중개기업 트라피구라(TRAFIGURA)의 경영진이 다음 달 방한해 최 회장과 만난다. 최근 공개매수 경쟁을 중심으로 MBK파트너스·영풍 연합과 최 회장의 경영권 분쟁이 격화하는 가운데, 시장은 트라피구라가 사업 협력 불확실성 리스크를 해소하기 위해 최 회장 측에 힘을 실어줄 가능성을 점치고 있다.

Read More

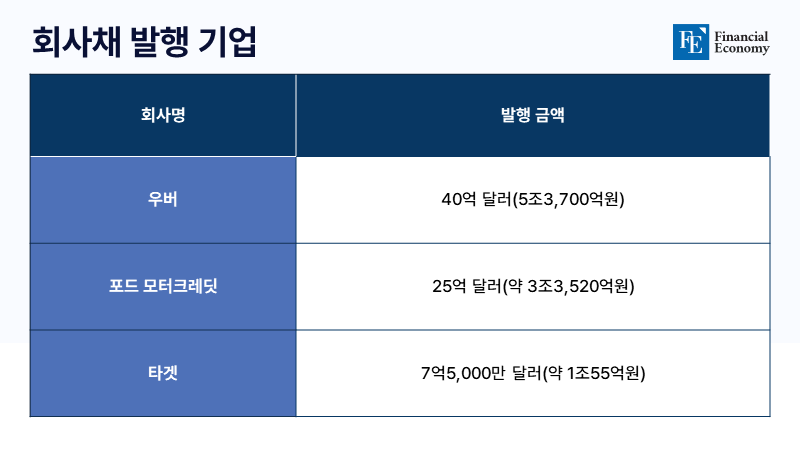

잦은 여객기 사고, 파업 장기화로 수익성 악화인력 10% 감원 발표에 파업 열기는 오히려 확대자금난에 신용 등급 강등 위기 경고까지주식 및 채권으로 250억 달러, 신용 대출로 100억 달러 확보 계획 사진 = 보잉 각종 사고와 파업에 자금난에 휩싸인 보잉이 48조원 규모의 유동성 확보 계획을 발표했다. 올 초 보잉737맥스9 여객기의 도어 패널이 뜯겨나가는 사고로 생산 지연이 발생한 데다, 9월부터 미 서부 지역 보잉 공장 노동자 약 3만 명이 임금 인상을 요구하며 파업에 들어가면서 현금 흐름이 크게 악화됐기 때문이다.

Read More

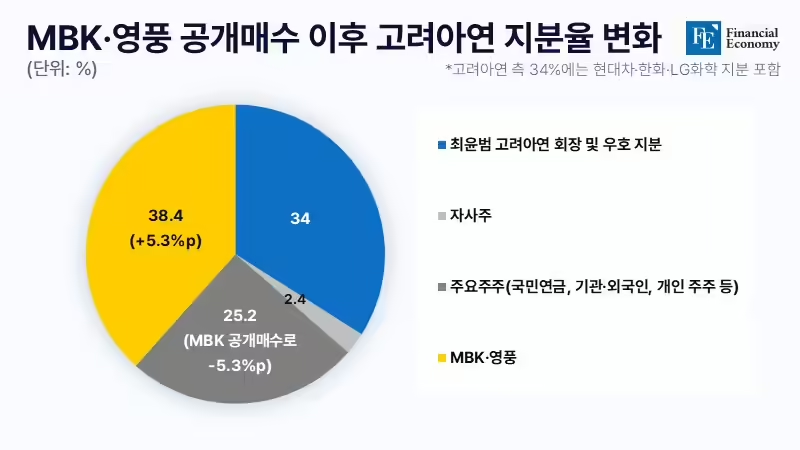

MBK·영풍 연합, 공개매수로 지분율 38.47%까지 확대"최 회장, 신탁으로 확보한 자사주 처분할 것" 시장 전망신규 이사 선임 표 대결, 금융당국 회계 감사 등에 주목해야 MBK파트너스·영풍 연합의 공개매수가 성공적으로 마무리된 가운데, 고려아연 최윤범 회장의 대응 전략에 시장의 이목이 쏠리고 있다. 일각에서는 최 회장이 과거 신탁을 통해 취득한 고려아연 자사주를 백기사에게 처분, 본격적인 지분 확대에 나설 수 있다는 분석도 제기된다. 이 외에 차후 벌어질 주주총회 표 대결, 금융당국의 회계 심사 등이 경영권 분쟁의 주요 변수로 거론되고 있다.

Read More

공개매수로 지분율 38.47%까지 늘린 MBK·영풍 연합고려아연 법적 리스크 등으로 낮은 공개매수가에도 선전의결권 지분 차이 근소할 것으로 전망돼, 경쟁 치열해지나 고려아연 경영권 확보를 노리는 MBK파트너스와 영풍 연합이 공개매수를 통해 유리한 고지에 올라섰다. 고려아연 최윤범 회장 측이 지난 11일 공개매수가를 대폭 높이며 승부수를 띄웠음에도 불구, 다수의 주주가 MBK·영풍 연합의 공개매수에 응한 것이다. 시장에서는 MBK·영풍 연합의 공개매수 종료를 기점으로 양측의 지분 경쟁이 한층 치열해질 것이라는 평이 나온다.

Read More

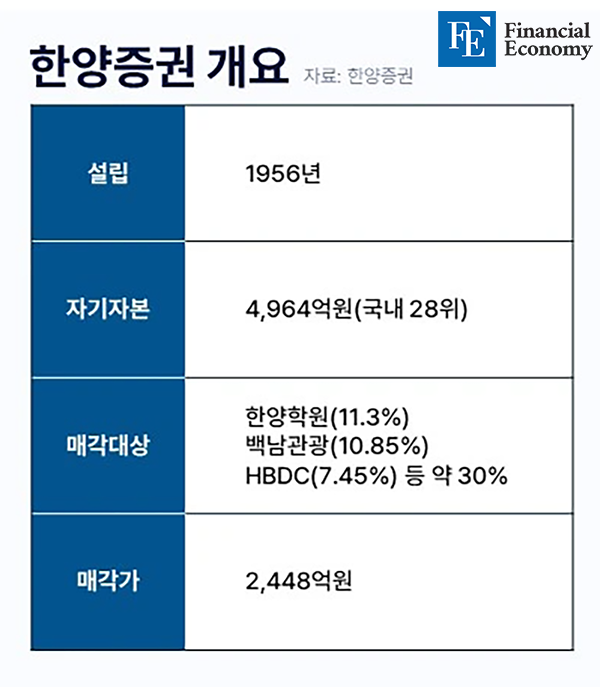

인수 자금 마련에 난항 겪던 KCGI, OK금융 합류로 숨통'파킹딜' 논란 제기한 사무금융노조, "강 대표 한양대 교수 역임 석연찮아"강 대표 '낭설'로 일축했지만, 업계선 여전히 의심의 눈초리 '강성부 펀드'로 알려진 KCGI가 한양증권 인수 자금 마련을 하지 못해 협상 기간을 연장한 가운데, OK금융그룹과 메리츠증권이 KCGI의 전략적투자자(SI)로 나선다. 당초 이들 회사는 관련 제안을 받은 뒤 참여 여부를 지속 검토해 왔으나, 결국 출자를 선택했다. 이로써 KCGI를 옥죄던 자금 조달 문제도 해결할 수 있게 됐다.

Read More

Pagination

- First page

- Previous page

- …

- 4

- 5

- 6

- …

- Next page

- Last page