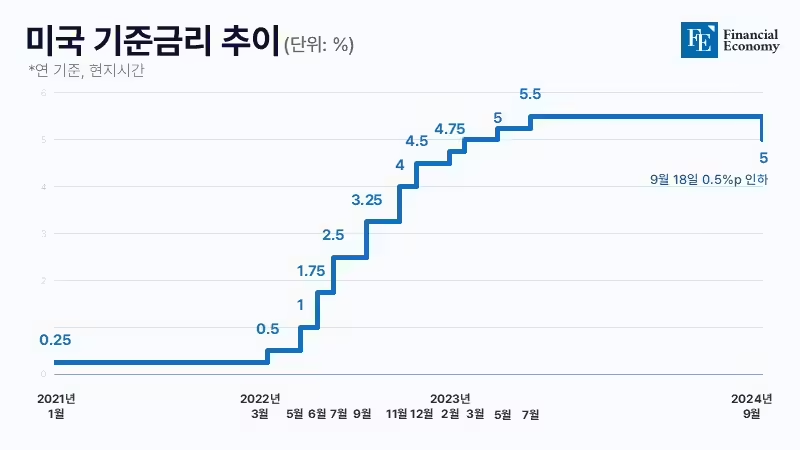

연준, 11월 FOMC에서도 스몰컷 단행"금리 격차 줄어들었는데" 트럼프 당선 후 원·달러 환율 치솟아환율에 주목하는 한은, 11월 금융통화위원회 향방은 미국 연방준비제도(Fed·연준)가 11월 연방공개시장위원회(FOMC) 정례회의를 통해 기준금리를 0.25%p 인하했다. 한국과 미국의 금리 격차가 좁혀짐에 따라 한국은행의 운신 폭이 넓어진 가운데, 시장에서는 한은이 이달 금융통화위원회에서 금리를 인하할 가능성은 사실상 작다는 평이 나온다. 도널드 트럼프 미국 대통령 후보가 제47대 미국 대통령 선거에서 승리하면서 원·달러 환율이 치솟은 영향이다.

Read More

연준, 11월 FOMC에서도 스몰컷 단행"금리 격차 줄어들었는데" 트럼프 당선 후 원·달러 환율 치솟아환율에 주목하는 한은, 11월 금융통화위원회 향방은 미국 연방준비제도(Fed·연준)가 11월 연방공개시장위원회(FOMC) 정례회의를 통해 기준금리를 0.25%p 인하했다. 한국과 미국의 금리 격차가 좁혀짐에 따라 한국은행의 운신 폭이 넓어진 가운데, 시장에서는 한은이 이달 금융통화위원회에서 금리를 인하할 가능성은 사실상 작다는 평이 나온다. 도널드 트럼프 미국 대통령 후보가 제47대 미국 대통령 선거에서 승리하면서 원·달러 환율이 치솟은 영향이다.

Read More

인도로 몰리는 글로벌 빅테크들엔비디아, 인도 AI 시장 공략 본격화인도 최고 재벌과 '블랙웰 AI 허브 구축' 24일(현지시각) 인도 뭄바이에서 열린 엔비디아 AI 서밋 행사에서 젠슨 황(왼쪽) 엔비디아 최고경영자(CEO)와 인도 최대 복합기업 릴라이언스 인더스트리의 무케시 암바니 회장이 악수하고 있다/사진=엔비디아 유튜브 엔비디아가 릴라이언스와 타타 등 인도 굴지의 대기업과 파트너십을 체결했다. 엔비디아가 성장 잠재력이 큰 것으로 평가되는 인도의 인공지능(AI) 시장 공략에 속도를 내고 있다는 분석이 나온다.

Read More

장단기 국채 금리차, 대표적인 '경기선행지표'2년 3개월 만에 '10년·2년물 금리' 역전 해소불황 가능성에도 실업수당 신청자 수 등 호조 2년 넘게 역전됐던 미국의 장단기 국채 금리가 연방준비제도(Fed·연준)의 '빅컷(금리 0.5%포인트 인하)' 이후 정상 궤도로 돌아오자 경기 둔화 가능성을 제기하는 목소리가 나오고 있다. 장단기 국채 금리차는 대표적인 경기선행지표로, 금리차의 변동이 발생한 후 경기침체로 이어진 사례가 많았기 때문이다. 하지만 이번에는 과거와 다른 경기 흐름이 나타날 것이라는 주장도 적지 않다. 고용지표가 여전히 시장의 예상보다 견고하고 주식시장의 상승세가 이어지는 등 경기침체의 징후가 보이지 않는다는 것이다.

Read MorePagination

- First page

- Previous page

- …

- 17

- 18

- 19

- …

- Next page

- Last page