[기자수첩] 글로벌 벤처 혹한기에 피칭으로 살아남는 법

입력

수정

최근 벤처투자 시장이 침체하는 가운데 자금 조달이 필요한 스타트업 창업자의 피치(Pitch) 능력의 중요성이 부각되고 있다. 피치란 정식 프레젠테이션 전에 회사의 강점과 미래를 짧게 요약해 설명하는 비즈니스 기법으로, 투자 리스크 다각화로 인해 투자에 신중해진 VC를 설득하기 위해 체계적인 준비와 전략으로 첫 만남에 임하는 스타트업이 증가하는 추세다.

자금 조달 어려워진 스타트업, ‘피치’에 주목

다년간 호황기를 누렸던 투자 시장이 유동성 확대로 인해 침체기에 접어들자, VC들이 투자 결정에 신중한 모습을 보이고 있다. 이를 두고 투자 전문가들은 최근 투자 동향에 대해 그 어느 때보다 대상 기업 재무제표와 창업자의 피치에 신경 쓰고 있으며 투자 결정에 걸리는 시간도 길어졌다고 입을 모았다. 보유 기술 및 개발 잠재력과 대상 기업의 장기적 전망, 스타트업 구성원의 자질까지 염두에 두고 평가한다는 것이다.

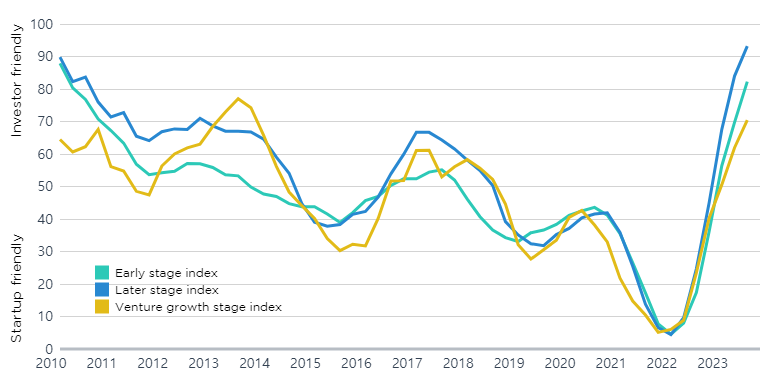

이는 스타트업의 자금 조달 장벽이 더욱 높아졌다는 것을 의미한다. 미국 벤처 전문 씽크탱크 피치북 데이터는 올해 중반기 전 세계 VC 거래 건수가 작년 동기간보다 33% 가까이 감소했다고 발표했다. 지난 7월 3일 발표된 피치북 VC 딜메이킹 지표는 스타트업의 자본 수요가 증가함에 따라 지난해 초부터 딜 메이킹 환경이 투자자에게 유리한 방향으로 기울고 있다고 분석했다. 투자 시장에서 수요와 공급 차이가 발생해 스타트업의 입지가 줄어든 것이다.

일각에선 여전히 높은 VC 투자 금액과 계속되는 투자 라운드 마감을 근거로 스타트업의 자금 조달 여력을 낙관하는 의견도 있다. 잠재력이 뛰어나거나 자금 조달 능력을 가진 스타트업은 여전히 자금 조달에 성공하고 있다는 설명이다.

업계 관계자들은 스타트업이 자금 조달에 성공하기 위해선 투자자 첫 피치부터 노력해야 한다고 조언한다. 스타트업 전문 투자기업 체크스타스(Techstars) CEO 말레 가벳(Maëlle Gavet) “스타트업과 처음 대면하는 첫 미팅부터 평가를 시작한다”며 “첫 피치는 투자자에게 데이트를 신청하는 것과 같기 때문에 최대한 좋은 첫인상을 남겨야 투자 결정으로 이어질 수 있다”고 설명했다.

첫 피치의 중요성이 대두되자 최근엔 ‘엘리베이터 피치’(함께 엘리베이터를 탄 1분 정도의 짧은 시간에 기업가치를 요약·전달하는 비즈니스 기법)도 다시 부각되는 추세다. 공식 미팅 전에 밸류에이션에 대한 압박으로 신중해진 투자자와의 비공식 만남을 통해 관계를 구축하는 것이다.

펀더멘탈 평가 근거, 재무 자료 준비 철저해야

글로벌 투자기업 타켓글로벌(Target Global) 제너럴 파트너 슈무엘 샤페츠(Shmuel Chafets)는 피치를 준비하는 창업자들에게 “무엇보다 펀더멘탈에 집중해야 한다”고 조언했다. 샤페츠는 “2021년 당시 투자자들은 성장 지표에 집중하는 경향이 있었지만, 지금은 기업의 수익성에 더 집중한다”며 "2년 전엔 크게 중요하지 않았던 단위적 경제성, 지분 소각 계획 등 모든 재무적 부분을 고려해 현재 시장 동향에 맞게 비즈니스를 조정하는 것이 필요하다”고 전했다.

이어 자금 조달 이후 예상 재무제표, 현금흐름 계획표 등 펀더멘탈 기초자료 준비도 철저히 해야 한다고 덧붙였다. 그는 “성장 가능성도 중요하지만, 투자자에게 조달한 자금을 가장 효율적으로 활용해 안정적인 펀더멘탈을 유지하고자 하는 고민과 노력이 투자 결정의 중요한 요소로 작용한다”고 설명했다.

마지막으로 샤페츠는 창업자들에게 자사의 밸류에이션 설정과 자금 조달 목표액을 현실적으로 재조정해야 한다고 조언했다. 많은 스타트업들이 투자 호황기였던 2021년 수치를 기준으로 밸류에이션과 자금 조달 목표액을 설정하지만, 현재 투자 시장에선 달성 불가능한 숫자라는 게 그의 설명이다. 그러면서 "창업자들이 투자자 친화적인 자금 조달 조건을 받아들여야 한다"며 “리스크가 높은 현재 시장에서 투자자들은 당연히 투자 보호 조건이 많은 계약을 선택할 것”이라고 강조했다.

체계적인 비즈니스 전략 구축 필수

비즈니스 전략 설계도 중요한 투자 결정 요소로 지목된다. 가벳은 스타트업 창업자들에게 시장 경쟁이 치열해진 만큼 기술과 시장 점유율 방어를 위한 체계적인 비즈니스 전략을 준비해야 한다고 조언했다. 현 시장에서 자사의 제품이나 서비스가 어떤 소비자를 타겟팅하고 어떻게 구매 포인트를 계획했는지 구체적으로 설명해야 한다는 것이다. 이어 “예상되는 시장 경쟁자에 대한 심층적인 분석과 경쟁 극복을 위한 대안적 전략을 토대로 장기적인 비전을 명확히 제시해야 투자 결정을 유도할 수 있다”고 덧붙였다.

체크스타스의 제너럴 파트너 줄리엣 베일린(Juliet Bailin)도 가벳의 의견에 동의했다. 베일린은 “투자자가 지적하기 전에 창업자가 먼저 잠재적 리스크를 말하는 것이 성공적인 미팅을 끌어낼 수 있다”며 “창업자가 시장 리스크에 대해 충분히 고민했다는 것을 증명하는 것”이라고 말했다.

아이디어 실현할 창업자 능력도 평가 대상

반면 시드 투자의 경우엔 재무적 평가보다 창업자의 자질이 더 중요하다는 의견도 있다. 베일린은 “시드 투자에 임하는 스타트업은 시제품이 없거나 재무제표 등 재무 평가 자료가 빈약한 경우가 많기 때문에 창업자의 자질을 가장 중요하게 평가한다”고 밝혔다. 초기 단계 스타트업은 창업자의 전문성과 능력이 뛰어난 제품으로 이어지기 때문에 아무리 좋은 아이디어라도 창업자 스스로가 아이디어를 실현 시킬 능력이 없다면 무용지물이라는 것이다. 그런 만큼 성공적인 피칭을 위해선 창업자 자신이 어떤 전문성과 경험을 가지고 어떻게 제품을 개발하고 성장시킬 수 있는지 설명해야 한다고 조언했다.

일각에서는 투자자마다 투자 우선순위가 다르기 때문에 만능 피칭 방법은 없다고 하지만, 호황기와 달리 기업 성장성 외 재무·전략·자질 모든 부분을 준비해야 한다는 것이 전문가들의 공통된 의견이다. 스타트업의 자금 조달 능력이 부각되는 이때, 철저한 준비를 토대로 피칭 상황에 맞게 피칭 포인트를 조절하는 기술이 스타트업 창업자들에게 요구되고 있다.