세컨더리 펀드, 밸류에이션 차이 탓에 시장 형성 안 돼

입력

수정

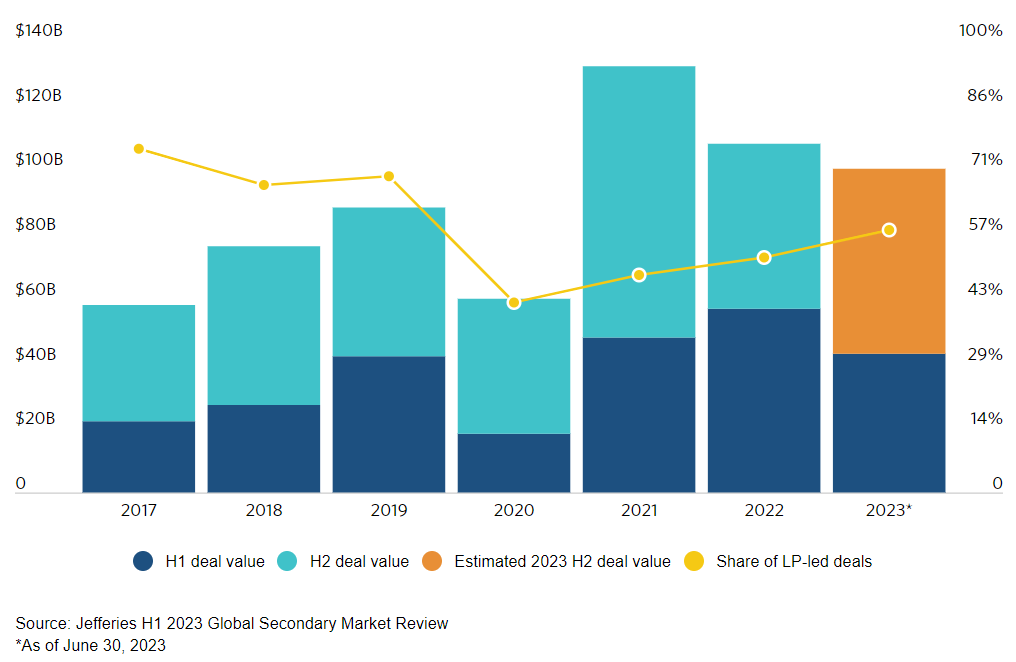

투자 시장 조사업체 제프리스(Jefferies)의 2023년 상반기 글로벌 세컨더리 펀드(비상장 주식을 거래하는 펀드) 투자 시장 보고서에 따르면 작년 동기간 대비 시장 크기가 무려 25%나 감소했다.

제프리스의 매트 웨슬리(Matt Wesley) 개인 투자금융 부문 대표는 지분을 매각하려는 펀드(GP)와 구매자(LP)들 사이에 가격 격차가 매우 큰 것과 공급 감소가 주원인이라고 설명했다. 올 1분기 투자 시장이 급격히 위축되면서 지분을 매각할 수 있는 공급자가 크게 감소하면서 자연스럽게 세컨더리 펀드 시장을 찾는 경우가 줄었다는 것이다. 이어 '밸류에이션(Valuation, 기업가치평가)'이 큰 폭으로 조정되는 가운데 판매자가 원하는 가격을 받지 못하는 경우에는 매각을 포기하는 경우가 늘었다는 점도 지적했다.

세컨더리 펀드 시장, 전년 대비 25%나 축소

웨슬리 대표에 따르면 밸류에이션이 재조정되는 가운데 지분을 매각하려는 GP들이 원하는 매각가와 구매하려는 LP들 사이에 가격 격차가 지나치게 큰 상태다. 글로벌 투자 업체 굿윈 프록터(Goodwin Procter)의 로버트 에머슨(Robert Emerson) 파트너도 "지난해 하반기 이래 세컨더리 시장이 판매자 중심 시장에서 구매자 중심 시장으로 바뀌었다"며 "세컨더리 펀드 투자자들이 GP들이 제시하는 가격에 불만을 제기하거나 향후 시장 전망이 어두운 만큼 추가적인 가격 하락이 있을 것이라는 조심스러운 견해를 내고 있다"고 밝혔다.

에머슨 파트너는 본인 경험을 바탕으로 "세컨더리 투자자들은 1차 투자를 담당하는 GP들보다 훨씬 더 깐깐하고 지나치게 고가를 지불하면서까지 주식을 구매하려고 하지 않는다"고 설명했다. 업계 관계자들에 따르면 GP들이 벤처 기업에 투자 결정을 할 때 다른 VC들이 투자에 뛰어든다는 소문만 듣고 너도나도 뛰어들며 이른바 '바람에 휩쓸리는 투자'를 했었으나, 세컨더리 투자자들은 '바람'보다 '수익성(IRR)'에 큰 비중을 두는 것으로 알려졌다. 대형 PE(Private Equity, 사모펀드) 중 하나인 EQT도 '컨티뉴에이션 펀드(Continuation Fund, 기존 투자 기업에 투자 자금을 확보하기 위한 펀드)'를 만들려고 했으나 '적절한 가격 조건(adequate pricing indications)'를 찾지 못해 포기했다고 밝혔다.

에머슨 파트너는 컨티뉴에이션 펀드의 경우 LP들이 조건을 더욱 까다롭게 제시하고 있다고 설명했다. 특히 일반적인 수익 배분 조건 대신 LP들에 우호적인 조건으로 투자 결정을 하거나, 최악의 경우에는 EQT의 사례처럼 투자를 포기하는 경우도 나타난다는 설명도 이어졌다.

세컨더리 투자 규모도 축소

LP들의 투자 규모도 함께 축소되는 모습이다. 아산테 캐피털 그룹(Asante Capital Group)의 야론 자피르(Yaron Zafir) 세컨더리 펀드 투자 부문 대표에 따르면 세컨더리 투자자들이 단독으로 대형 자금 투자를 하는 대신, 위험 분산을 위해 여러 투자자들과 함께 투자금을 집행하는 경우가 크게 늘었다.

지난 6월 중형 PE인 칼레라 캐피털(Calera Capital)은 7억5천만 달러(약 9,615억원) 규모의 컨티튜에이션 펀드를 설립하며 과거와 달리 자기 자본을 태워야 하는 상황이 벌어졌다. 기존 펀드에 참가했던 골드만삭스 자산 운용과 더불어 블랙스톤 전략 파트너스, TPG 솔루션스 등이 세컨더리 투자자로 합류한 점도 특이사항이다. 관계자에 따르면 칼레라 캐피털은 세컨더리 펀드를 투입하는 투자 기업 이미지퍼스트(Image First)의 매출액 상당부분을 세컨더리 펀드 투자자에게 지급하는 약정도 체결했던 것으로 알려졌다.

하반기 반전도 예상

시장 관계자들은 올 하반기 들어 버티기 힘들어진 펀드들이 추가 할인을 통해서라도 자산 매각에 나설 것으로 내다봤다. 제프리스 보고서에 따르면 많은 GP들이 현금 지출이 더 많은 상태에 빠지면서 지난 2008년 금융위기나 2020년 코로나-19 사태에 필적하는 수준으로 위험에 처한 상황이라고 설명했다. PE들의 시장 진출이 뜸해지는 것도 문제다. PE들 마저도 더 이상 세컨더리 펀드에 투자하기보다 저가로 기업들을 인수하는 데 초점을 맞추고 있기 때문이다.

지난 4월 국내 신선 제품 새벽 배송 서비스 마켓컬리를 운영하는 컬리가 긴급 자금 수혈에 나섰다는 소식이 전해졌을 당시 기존 지분을 매각하려던 모 펀드 업체가 "밸류에이션(기업 가치 평가)를 500억원으로 하면 사겠다"고 말한 사실이 퍼지며 업계에 충격을 줬다. 이후 지난 5월 8일 홍콩계 PE인 앵커에퀴티파트너스가 1,200억원의 추가 투자금을 2조7천억원 가치로 책정했다는 발표가 나오면서 컬리의 자금난은 진정 국면으로 들어섰으나, 세컨더리 시장에서 컬리 주식에 대한 수요는 여전히 찾아보기 어렵다.

이번 앵커에퀴티의 투자도 여의도 일각에서는 '물타기'라며, 컬리의 파산 사태를 막기 위해 긴급 투자가 이뤄진 것인 만큼, 앵커에퀴티가 자금을 마련하는 데 어려움을 겪었다는 사실도 드러났다. 전환우선주(CPS) 방식으로 진행된 이번 투자는 앵커에퀴티가 1,000억원, 에스펙스매니지먼트가 200억원을 투입했다. 또한 2023년 연간 연결기준으로 컬리가 영업손실을 기록할 경우에는 CPS 전환 비율이 1대 1에서 1대 1.8462343으로 조정되는 '리픽싱(Refixing, 투자조건 재조정)' 조건이 포함됐던 것으로 알려졌다.

컬리가 2023년 중 흑자 전환할 가능성이 낮은 만큼 업계 관계자들은 리픽싱이 현실화 될 것으로 내다봤으며, 실질적으로는 2조원 이하 가치로 투자를 유치했다고 보고 있다. 이어 향후 업황이 악화될 가능성이 높은 만큼 이미 컬리에 투자해 구주를 보유하고 있는 GP들이 세컨더리 시장에서 기대하는 밸류에이션을 인정받기는 어려울 것이라는 전망도 나온다.

- Previous 이자율 상승에도 불구하고 LBO 시장 회복세

- Next 63년 만의 작가-배우 공동파업, 할리우드 '셧다운'