유럽 은행권 M&A 시장 활기, ECB 금리 인하에 투자 심리 회복

긴축 정책 유지하며 수익성 회복, 자본비율도 개선

코로나 팬데믹 이후 쌓인 드라이파우더, 투자처 물색

리밸류에이션 흐름, 강화된 주주환원 정책 등도 영향

코로나19 팬데믹과 고금리 장기화로 위축됐던 유럽 은행의 인수합병(M&A) 시장이 유럽중앙은행(ECB)의 피벗(통화정책 전환)에 투자 심리가 개선되면서 활기를 띠고 있다. 유럽 주요 은행들이 수익성 회복에 힘입어 주주환원 정책을 강화하고 있는 데다 유럽 투자자들의 드라이파우더(미소진 자금)도 넉넉해 당분간 유럽 은행권에 대한 투자자들의 관심이 이어질 것으로 전망된다.

고금리로 수익성 회복한 유럽 은행, 美보다 저평가

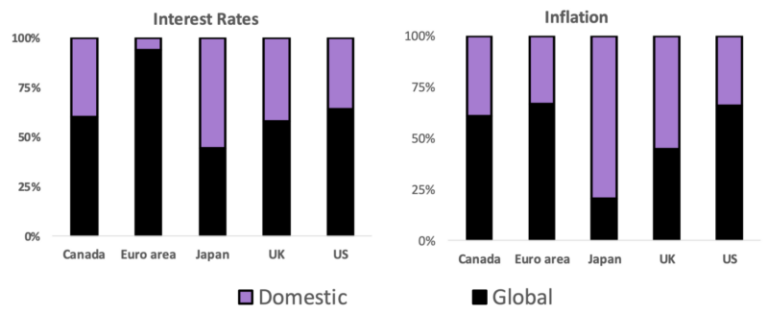

7일 업계에 따르면 ECB의 금리 인하를 계기로 최근 유럽 은행의 M&A 시장이 회복세를 보이고 있다. 앞서 ECB는 지난달 6일 기준금리를 4.5%에서 0.25%p 내린 4.25%로 조정한 바 있다. 시장에서는 기준금리 인하에 더해 그동안 저평가됐던 은행주에 대한 리밸류에이션, 자본과 유동성 비율 개선, 주주환원 정책 등이 M&A에 우호적인 환경을 조성하는 데 영향을 미친 것으로 보고 있다.

지난달 26일 한국금융연구원이 발표한 ‘최근 유럽 은행권 M&A 시장 동향 및 향후 과제’ 보고서도 “유럽 은행권은 마이너스 금리에서 고금리 환경으로 전환하면서 수익성이 개선됐지만, 주요국 대비 시장 밸류에이션이 지나치게 낮은 수준”이라며 “유럽 은행들의 자기자본이익률(ROE) 등이 꾸준히 개선되고 있으며, 금리 상승에 따른 예대 마진 확대 등으로 수익성이 수년간 호조세를 이어가고 있다”고 평가했다.

실제로 유럽 은행들은 금융위기 이후 성장세를 거듭해 온 미국 은행에 비해 여전히 저평가된 것으로 분석된다. 유럽 은행권의 주가순자산비율(PBR)은 0.77로 미국 은행권이 기록한 1.28에 비하면 낮은 모습이다. 유럽 은행주의 주가 상승 여력이 충분하다는 의미다. 또 지난해 유럽 은행권의 연간 자기자본이익률(ROE)은 전년 대비 1.6%p 증가한 9.3%를 기록했고, 지난해 4분기 보통주자본비율(CET1)도 15.73%로 전년 동기(15.39%) 대비 0.34%p 소폭 상승했다.

올해 초 UBS·유니크레딧 등 유럽 은행주 최고치 경신

유럽 은행들의 수익성에 대폭 개선되면서 유럽 은행주에 대한 투자 심리도 빠르게 회복되고 있다. 파이낸셜타임스(FT)에 따르면 올해 3월 영국 로이드뱅킹그룹, 스위스 UBS, 이탈리아 유니크레딧, 스페인 산탄데르 등 유럽 주요 은행을 추종하는 ‘스톡스유럽600은행지수’는 6년 만에 최고치를 찍은 것으로 나타났다. 이를 두고 FT는 유럽 은행의 펀더멘털이 강화하면서 유럽 은행주가 10년 만에 처음으로 미국 경쟁사를 앞섰다고 진단했다.

스톡스유럽600은행지수는 구성 종목의 주가가 상승세에 힘입어 최근 1년간 34% 상승했다. 지난해 초 경쟁사인 크레디트스위스(CS)를 인수한 UBS의 주가는 1년 새 46% 오르면서 지난 2008년 3월 이후 최고치를 기록했다. 유니크레딧과 인테사산파올로 주가도 각각 13년, 9년 만에 최고 수준에 이르렀다. 해당 은행주들은 ECB의 금리 인하 가능성이 가시화된 지난 5월에도 3거래일 연속 최고가를 경신하는 등 최근까지 상승세를 이어가고 있다.

미국 은행과의 격차를 줄이기 위한 주주환원 정책도 투자 심리 개선에 긍정적인 영향을 미쳤다. 유니크레딧은 지난해 배당금으로 총 86억 유로(약 12조8,800억원)를 지급하며 100%의 주주환원율을 달성했고, 이후 올해 1분기 순이익이 전기 대비 10.9% 증가한 63억 유로를 기록하면서 올해 총 배당금 규모를 100억 유로(약 15조원)로 상향 조정했다. 도이체방크(Deutsche Bank)도 올해 최우선 과제가 ‘주주들에 대한 보상’이라고 선언하며 주주환원 정책을 강화하기로 했다.

일각에선 신중론도 “주요국 금리 인하 흐름 지켜봐야”

은행권의 M&A도 활성화되는 추세다. 자국 기업 인수에 적극적인 유럽 내 각국 사모펀드(PE)들의 운용자산이 크게 늘면서 M&A 시장을 견인하고 있는 것이다. 글로벌 시장조사기관 피치북은 “유럽 PE들의 운용자산은 최근 10년간 2배 이상 증가했고, 드라이파우더도 넉넉한 상황”이라며 “충분한 실탄을 장전한 만큼, 올해 조 단위의 메가딜 거래가 성사될 가능성이 커졌다”고 전했다.

실제로 현재 글로벌 PE의 드라이파우더는 넉넉하다 못해 ‘넘치는 상황’이라 해도 과언이 아니다. 글로벌 PE는 고금리에 따른 자금 조달 비용 증가 부담뿐 아니라 매도자와 매수자 간 밸류에이션 격차로 그간 펀드 자금을 쉽사리 소진하지 못했다. 그러나 출자자(LP)들의 회수 요구 등으로 운용사들이 더 이상은 관망세를 유지하기는 힘든 상황이 되면서 세계적으로 M&A 거래가 늘어날 수밖에 없는 상황이 됐다.

다만 아직 유럽 내 각국 정부가 금리 인하에 신중한 태도를 유지하고 있다는 점은 변수다. 영국과 노르웨이는 기준금리를 동결했고, 최근 금리를 인하한 스위스도 추가 인하 가능성을 두고 의견이 분분하다. ECB와 영국 중앙은행이 시장 예상대로 올해 연말 금리 인하 기조에 돌입하면 유럽 은행들의 순이자수익(NII) 흐름이 꺾일 가능성도 제기된다. 이에 대해 피치북의 라파엘 퀴나 선임 디렉터는 “금리가 낮아져 기업 활동이 촉진되고 성장 전망이 개선되면 은행 수익성을 떠받칠 수도 있다”고 설명했다.