'백종원 프랜차이즈' 더본코리아 IPO 재추진, 변수는 부진한 수익성

입력

수정

더본코리아, 창립 30주년 맞아 상장 재도전

2019년부터 꾸준히 증가하는 매출, 영업이익은 오히려 감소

증시서 외면받는 프랜차이즈·요식업, '백종원 효과' 있을까

백종원 대표가 운영하는 프랜차이즈 업체 '더본코리아'가 올해 기업공개(IPO)를 재추진한다. 지난해 매출 4,000억원을 돌파하며 외형 성장에 성공한 가운데, 창립 30주년을 맞아 IPO 시장에 출사표를 던지겠다는 의지를 표명한 것이다. 다만 업계에서는 더본코리아의 부진한 수익성, 동종업계의 저평가 기조 등이 추후 상장 과정에서 '걸림돌'로 작용할 수 있다는 우려가 흘러나온다.

매출 성장 딛고 IPO 재도전

22일 업계에 따르면 더본코리아는 올해 코스닥 상장을 재추진한다. 백 대표가 상장을 약속한 '창립 30주년'이 도래한 가운데, 꾸준한 외형 성장을 발판 삼아 재차 IPO에 나서겠다는 방침이다. 앞서 더본코리아는 2018년 NH투자증권을 상장 주관사로 선정해 3,000억원의 기업가치로 IPO를 추진했으나, 영업이익 감소를 비롯한 실적 침체 문제로 상장을 중단한 바 있다.

주목할 만한 부분은 한 차례 상장에 실패한 이후 더본코리아 매출액이 꾸준히 상승곡선을 그려왔다는 점이다. 2018년 1월부터 2021년 12월까지 방송된 SBS ‘백종원의 골목식당’ 등 백 대표 출연 프로그램이 큰 인기를 끌자, 백 대표의 이름을 내건 더본코리아의 가맹점 매출이 전반적으로 증가한 것이다. 실제 2019년 더본코리아의 매출액과 영업이익은 전년 동기 대비 각각 17.2%, 10.49% 늘었고, 당기순이익은 같은 기간 20.74% 급증했다.

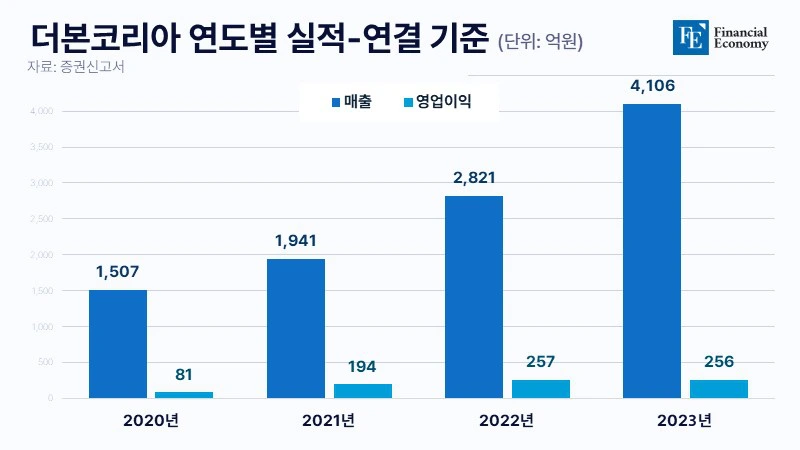

이후 더본코리아는 상장 실패의 오명을 벗고 급속도로 성장하기 시작했다. 더본코리아의 매출은 2020년 1,507억원에서 2021년 1,941억원으로 늘었으며, 2022년에는 2,822억원까지 급증했다. 매년 역대 최대 매출을 경신하며 외형 성장을 입증한 것이다. 업계에서는 지난해까지 이어진 급격한 매출 성장세가 더본코리아의 상장에 결정적인 영향을 미쳤을 것이라는 평가가 나온다.

매출 늘어도 수익성은 지지부진

다만 주목할 만한 부분은 매출이 급증하는 동안 더본코리아의 '수익성'은 답보를 거듭했다는 점이다. 더본코리아의 지난해 매출은 2022년(2,821억원) 대비 45% 급성장했지만, 같은 기간 영업이익은 2022년 257억원에서 2023년 256억원으로 오히려 줄어들었다. 각 가맹점의 식자재·원부자재 가격 상승 부담을 본사 측이 떠맡는 공격적인 사업 확대 전략이 수익성을 끌어내린 것으로 풀이된다.

이같은 공격적인 전략은 실제 눈에 띄는 성과를 창출했다. 더본코리아의 가맹점 수는 2020년 1,680개에서 2021년 2,060개, 2022년 2,520개, 2023년 2,800개로 연평균 약 18% 증가했다. 각 브랜드 매장 수는 △빽다방 1,514곳 △홍콩반점 283곳 △빽보이피자 218곳 △역전우동0410 198곳 등이다(22일 기준). 더본코리아 전체 가맹점의 최근 4년 사이 증가율은 공정거래위원회가 매년 발표하는 전국 외식 가맹점 증가율 대비 약 1.5배 높은 것으로 추산된다.

문제는 가맹점 확대를 통해 급증한 매출액이 고스란히 '가맹점 지원 자금'으로 빠져나갔다는 점이다. 더본코리아는 외형 성장을 통해 규모의 경제를 달성한 뒤, 공급품의 가격 경쟁력을 극대화하겠다는 방침이다. 이에 업계에서는 더본코리아 IPO 흥행의 관건이 '가맹점'에 달려 있다는 분석이 나온다. 더본코리아의 매출 대부분이 가맹사업과 연관돼 있는 만큼, 수익 구조를 개선하기 위해서는 급증한 더본코리아 가맹점들이 성공적으로 시장에 안착할 필요가 있다는 시각이다.

동종업계의 연이은 상장 실패

이전 상장에 도전한 동종업계 기업들이 시장에서 환영받지 못했다는 점 역시 변수로 꼽힌다. △카페베네 △투썸플레이스 △KG할리스(할리스커피) △제너시스BBQ(BBQ치킨) △본촌인터내셔날 △본아이에프(본죽) 등 대다수 국내 프랜차이즈 업체는 IPO 과정에서 쓴맛을 보고 일찍이 발을 뺐다. 시장의 주목을 받으며 실제 상장에 성공한 기업은 교촌치킨을 운영하는 교촌에프앤비가 사실상 유일하다.

대다수 식품·요식업체들이 증시 내에서 저평가를 받고 있는 만큼, 추후 밸류에이션 관련 잡음이 발생할 가능성도 있다. 실제 2020년까지만 해도 18~23배였던 식품·요식업체들의 PER은 현재 6~11배 수준으로 눈에 띄게 하락한 상태다. 동종업계와 유사한 수준의 PER(10배)를 적용할 경우, 더본코리아의 상장 후 예상 시가총액은 2,000억원 수준에 머물게 된다. 이는 2018년 상장 시도 당시 밸류에이션(3,000억원)보다도 낮은 수준이다.

단 업계 일각에서는 '백종원'이라는 이름값에 주목할 필요가 있다는 분석도 제기된다. 백 대표의 청렴하고 합리적인 이미지가 기업 평가에 긍정적 영향을 미칠 것이라는 견해다. 더본코리아가 신규 론칭하는 브랜드들이 줄줄이 성공하고 있다는 점 역시 차별화 요소로 꼽힌다. 다만 공모가 산정 과정에서 이 같은 매력이 어느 정도의 프리미엄으로 작용할지는 아직 예상할 수 없는 실정이다.