'종합금융그룹' 도약 꿈꾸는 OK금융, 한양증권 우회 인수 노리나

입력

수정

한양증권 인수전 실세 최윤 OK금융 회장

9년간 증권사 인수 시도했지만 번번이 좌절

종합금융의 꿈 이루기 위해 우회 전술 택했나

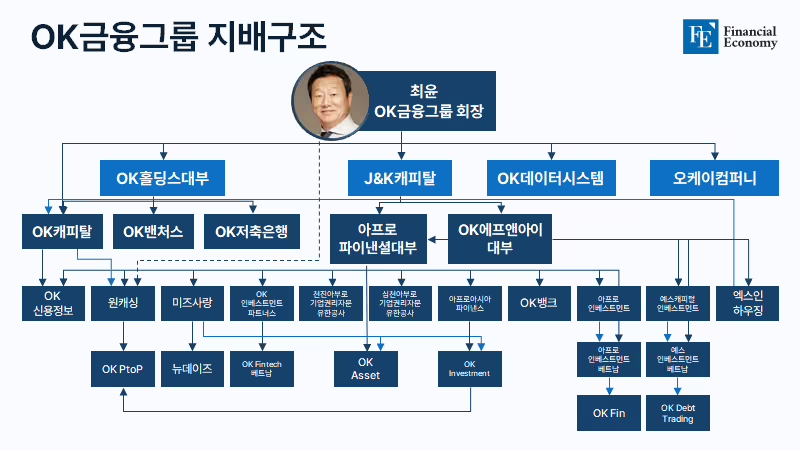

OK금융그룹의 출자를 받은 사모펀드(PEF) 운용사 KCGI자산운용이 한양증권을 인수한 가운데, 금융 시장에서는 OK금융이 한양증권의 경영권 취득에도 나설 것이라는 전망이 나온다. 증권사 인수전에 여러 번 참전해 온 OK금융이 이를 뒤로하고 KCGI가 한양증권을 인수하는 데 출자자로 참여한 만큼 사실상 우회 인수가 아니냐는 분석이다. 다만 대주주 적격성 심사 등 넘어야 할 과제가 적지 않다.

OK금융, KCGI의 '한양증권' 인수에 대규모 자금 출자

30일 금융권에 따르면 강성부 펀드로 알려진 KCGI자산운용은 최근 한양증권의 최대주주인 한양학원 등과 한양증권 지분 29.59%(보통주 376만6,973주)를 2,204억원에 인수하는 내용의 주식매매계약(SPA)을 체결했다. KCGI가 한양증권 인수를 위해 조성한 프로젝트 펀드에는 OK금융과 메리츠증권이 유한책임투자자(LP)로 참여했다.

이 중 OK금융은 자기자본으로 전체 인수 자금의 절반에 가까운 1,000억원을 지원할 계획이다. OK금융에서 전면에 나설 계열사로는 OK넥스트가 선정됐다. OK넥스트 몫은 200만 주 정도다. 메리츠증권 역시 비슷한 규모인 1,000억원가량의 자금을 출자하지만, 여기에는 자기자본과 인수금융이 절반씩 배분되는 것으로 전해졌다. 자기자본으로 출자한 금액대로 인수한 지분을 나눌 경우 OK금융이 가장 많은 지분을 보유하게 되는 셈이다.

대부업 청산했지만 '꼬리표' 여전

이에 IB업계에서는 OK금융이 KCGI의 프로젝트 펀드에 자금을 지원해 우회적인 방식으로 한양증권의 인수를 추진하고 있는 게 아니냐는 해석이 나온다. 이번 인수가 금융 당국의 대주주 적격성 심사를 통과할 경우 OK금융이 한양증권의 경영권을 취득할 길이 열리기 때문이다. 일단은 운용사인 KCGI가 한양증권을 경영하지만, 통상 PEF가 인수 후 5년 안팎으로 엑시트(투자금 회수) 전략을 짜는 점을 고려할 때 엑시트 시점에 OK금융이 KCGI의 보유 지분을 사들여 경영권을 얻을 가능성이 있다는 것이다.

그간 OK금융은 종합금융사로의 도약을 위해 여러 차례 증권사 인수를 시도했으나 성공하지 못했다. 2015년부터 LIG투자증권(현 케이프투자증권), 2016년 리딩투자증권의 인수전에 참여했지만 모두 실패를 맛봤고, 2017년 이베스트투자증권(현 LS증권) 인수에 3,500억원을 제시하며 우선협상대상자로 선정되기도 했으나 대부업 위주의 사업 구조라는 이유로 당국의 승인을 받지 못했다.

이후 OK금융은 금융위원회에 제출한 ‘저축은행 건전 경영 및 이해상충 방지 계획’에 따라 대부업에서 철수 작업을 진행, 2018년과 2019년 원캐싱과 미즈사랑 등의 대부 라이선스를 잇달아 반납했다. 이어 지난해 10월 그룹 산하 대부업체인 아프로파이낸셜대부(러시앤캐시)가 보유한 금전대부업 라이선스를 반납하는 것으로 대부업 철수를 마무리했다.

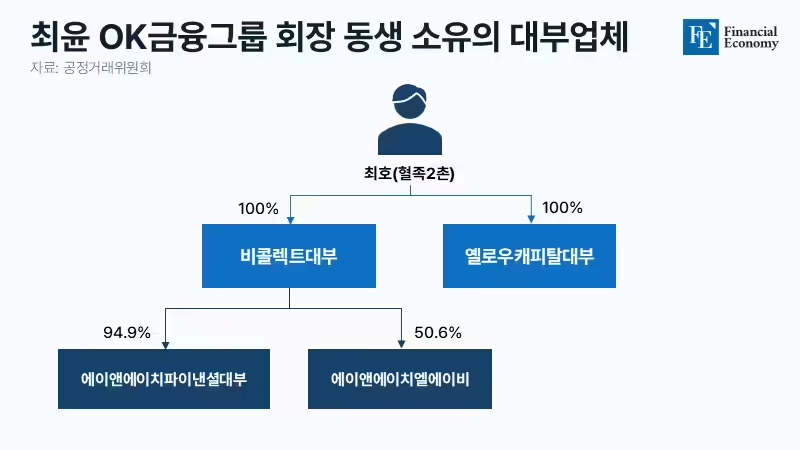

다만 아직 최윤 OK금융 회장 동생이 소유한 대부 업체가 존재한다. 최 회장의 동생은 에이치앤에이치파이낸셜대부와 옐로우캐피탈대부를 소유한 채권추심 업체 비콜렉트대부의 최대주주(100%)다. 최 회장은 동생의 대부업체와 지분관계는 없지만 공정거래법상 동생이 가진 회사 3곳이 OK금융과 동일기업집단에 속한다. 이에 시장의 반응도 좋지 않은 상황이다. 계열사를 포함한 이익잉여금이 3조원을 넘는 등 자금 여력도 충분하다는 평가를 받고 있음에도, OK금융이 한양증권 인수전에 직접 나서지 못하고 펀드 투자자로 참여한 배경이다.

대주주 적격성 심사 '난항' 예상

한양증권 인수 주체로 OK금융 계열사 가운데 저축은행이 아닌 OK넥스트가 선정된 것도 이와 무관치 않다. 전면에 서는 것은 OK넥스트지만 뒷배에는 OK저축은행이 있다는 게 중론이다. 실제 OK저축은행은 올해 7월부터 JB금융지주의 주식을 매도하면서 인수 자금 마련에 나선 것 아니냐는 의심을 산 바 있다. OK저축은행은 이달 들어서만 JB금융지주 주식을 여섯 차례 매도했는데, 한 달간 매도 규모만 34만8,805주로 53억8,948만원의 차익을 실현했다.

그런데 OK저축은행은 지난 2분기 76억원의 순손실을 내며 7년 6개월 만에 적자 전환한 데 이어 부동산 프로젝트파이낸싱(PF) 부실 등 악재가 겹친 상태다. 더욱이 저축은행의 경우 상호저축은행법에 따라 유가증권투자 한도(자기자본 100%)가 정해져 있는 데다 이미 JB금융지주와 DGB금융지주 등에 투자하고 있는 만큼 주체로 나서기 어려운 상황이다.

이로 인해 최 회장이 우회 인수를 택했다 하더라도 대주주 적격성 심사는 피할 수 없을 것으로 보인다. 대주주 적격성 심사 범위에는 프로젝트 펀드 투자자들도 모두 포함되기 때문이다. 현재 예상된 출자 규모만 보면 OK금융이 차지하는 비중이 가장 큰 만큼 출자 구조를 두고 까다로운 심사가 이뤄질 것으로 예상된다.

다만 심사에 통과할 지는 미지수다. 먼저 OK금융에 대한 공정거래위원회의 조사가 진행되고 있다는 점이 심사에 부담으로 작용할 전망이다. 공정위는 OK금융이 대부자산을 처분하는 과정에서 계열사에 ‘일감 몰아주기’를 했다는 의혹이 일자 지난해 OK금융 계열사의 부당 지원 혐의에 대한 조사에 착수했고, 올해 5월에는 OK캐피탈, 아프로파이낸셜대부 등 6곳에 대한 현장 조사를 벌였다. 공정위는 최 회장의 동생이 운영하는 회사를 부당 지원하면서 총수 일가가 사익을 편취했다고 보고 있다.

일부 계열사가 부동산 PF 부실로 휘청이는 점도 변수다. OK캐피탈이 이달까지 공시한 부실채권 규모만 957억원에 이른다. 한국신용평가에 따르면 OK캐피탈의 3월 기준 부동산금융 자산은 1조3,000억원이다. 이 중 위험이 큰 브릿지론은 1조원에 달하며, 중·후순위 비중도 77%에 육박한다. OK금융이 iM증권을 자회사로 둔 DGB금융지주의 최대주주로도 있다는 사실도 걸림돌로 지목된다. 향후 OK금융이 한양증권의 최대주주와 같은 지위를 얻게 된다면 증권사 두 곳에 영향력을 끼칠 수 있어 금융 당국이 이를 문제 삼을 수 있기 때문이다.

- Previous 한미사이언스 임시 주총 개최 결정, 경영권 향방 분수령

- Next [딥파이낸셜] “이제 유럽에 공짜 점심은 없다”