EB 발행으로 '투자 실탄' 챙기는 카카오, AI 투자 강화로 내실 다지나

입력

수정

EB 발행으로 실탄 챙긴다, 카카오 "AI 인프라 구축 및 M&A 모색할 것"

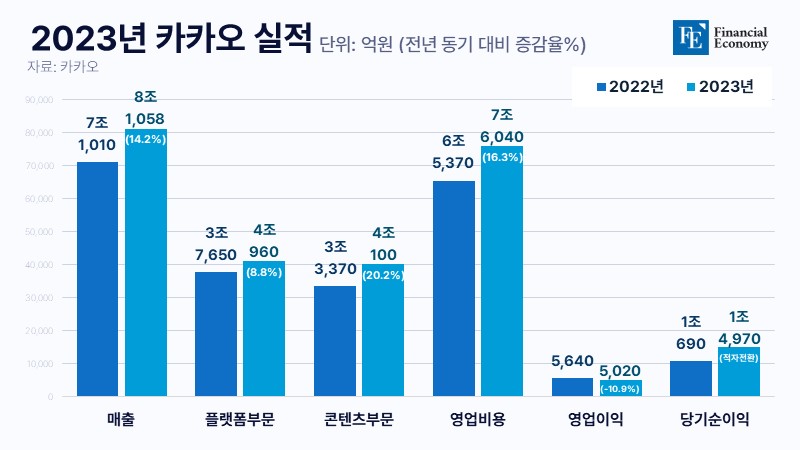

카카오 영업이익 하락 수순, 매출 14% 늘고 영업이익 11% 줄었다

상대적으로 이자 부담 적은 해외자금, "메리트 클 수밖에 없어"

카카오가 AI와 콘텐츠 사업 투자를 위해 대규모 자금 조달에 나섰다. 교환사채(EB)를 발행해 투자 실탄을 챙기겠다는 구상이다. 카카오는 새롭게 조달한 자금으로 AI 서비스 개발·운영에 필요한 인프라를 구축하고 인수합병(M&A)과 합작법인(JV) 설립 기회를 모색할 계획이다.

EB 발행 나선 카카오, AI 투자 본격화할 듯

23일 금융감독원 전자공시시스템에 따르면 카카오는 싱가포르 등 해외금융시장에서 2,930억원 규모의 외화표시 EB를 발행한다. EB는 발행회사가 보유한 다른 주식 또는 발행회사 주식으로 교환할 수 있는 회사채로, 카카오는 이중 1,000억원을 오는 2025년까지 AI 관련 그래픽처리장치(GPU) 및 서버 구매에 활용할 계획이다. 나머지 1,930억원은 타법인증권 취득(M&A) 자금인 것으로 알려졌다.

카카오가 재원 마련을 위해 EB 발행을 타진한 건 이번이 처음 있는 일은 아니다. 카카오는 앞서 지난 2020년에도 콘텐츠 강화를 위한 M&A 재원 확보를 목적으로 3억 달러 규모의 EB를 발행한 바 있다. 2016년엔 KB국민은행의 신용보강과 로엔엔터테인먼트 지분을 담보로 약 2억 달러(약 2,800억원) 규모의 EB를 찍기도 했다.

다만 카카오의 영업 환경이 악화된 데다 기업들의 조달 환경이 나빠지면서 카카오가 발행한 EB 조건은 변모한 모습이다. 카카오는 2016년과 2020년에 발행한 앞선 두 EB 발행에선 제로 금리를 택해 이자 비용 측면의 부담을 덜어냈다. 당시 풍부한 유동성에 힘입어 국내외 시장에서 제로쿠폰의 메자닌이 속속 발행됐다는 점을 활용한 것이다.

그러나 올해는 각국의 금리 인상 등으로 기업들의 조달 부담이 커지면서 더 이상 제로금리의 메자닌 발행은 쉽지 않아졌다. 이에 카카오는 발행 금리를 낮추는 것보다는 교환가격을 높이는 데 더 집중하기 시작했다. 업계에 따르면 카카오는 이번 발행에 앞서 진행한 프라이싱(pricing)에서 교환 가격을 전일 종가 대비 125~130%로, 쿠폰금리를 2.25~2.75%로 설정했다. 이후 투자자 모집 결과 등을 고려해 교환가격을 밴드 최상단부로 높이되 쿠폰 금리 또한 상당분에서 확정했다.

쪼그라든 영업이익, 해외자금으로 구멍 메꾸기?

카카오의 EB 발행 소식이 알려지면서 시장에선 카카오의 AI 투자가 더욱 활발해질 수 있다는 기대감이 나온다. 지난달 말 공식 취임한 정신아 대표가 카카오의 미래 성장 방향을 '일상 속 AI'로 설정한 만큼 AI 활용성을 높이는 데 주력할 가능성이 높다는 시선이 확산한 것이다.

실제 카카오는 2021년부터 2029년까지 데이터센터 구축 및 서버 장치 확보에 4,249억원을 투자할 계획이라고 언급한 바 있다. 거듭 AI 투자가 기대되는 이유다. 카카오의 시설투자(CapEx) 비용도 지속적으로 증가하는 모양새다. 2023년 시설투자 비용은 7,222억원으로 전년 대비 12.3% 늘었는데, 이는 2년 전인 2021년(3,707억원) 대비 2배 가까이 불어난 액수다.

일각에선 AI와 콘텐츠 관련 M&A 가능성도 제기된다. 앞서 진행한 카카오의 대규모 M&A는 콘텐츠 분야에 집중됐는데, 올해는 AI 위주로 투자가 이뤄질 수 있다는 주장이다. 카카오는 2016년 1조8,700억원을 투입해 로엔엔터테인먼트를 사들였고, 지난해엔 SM엔터테인먼트 인수에 1조3,601억원을 썼다.

이외 금융 분야에서도 M&A를 추진했다. 2018년 바로투자증권을 인수해 카카오페이증권을 출범시키고 사업 영역을 넓혔다. 지난해에는 카카오페이가 미국 종합증권사 시버트 인수를 추진하다 결렬됐다. 카카오는 M&A 및 합작회사 설립과 관련한 조달자금 집행 내역을 향후 규정에 따라 공시할 방침이다.

다만 올해 들어 카카오의 영업이익은 부쩍 줄었다. 업계에 따르면 카카오의 지난해 연간 매출은 8조1,058억원, 영업이익은 5,019억원이다. 매출은 전년 대비 14% 성장했지만 영업이익은 11% 줄어든 수준이다. SM엔터테인먼트 인수 과정에서 불거진 주가 시세조종 혐의 등 각종 사법 리스크로 실속을 챙기지 못한 영향인 것으로 풀이된다. 결국 이번 EB 발행은 내실 확충을 위한 자금이 필요한 상황에서 이자비용이 큰 한국 대신 국내보다 유리한 조건으로 자금을 마련할 수 있는 해외자금 조달을 선택한 결과인 것으로 업계는 보고 있다.

기업들은 해외자금 열풍, "이자 부담 적은 게 장점"

실제 카카오 외 여타 기업들도 상대적으로 부담이 적은 해외자금으로 눈을 돌리는 모양새다. 대표적으로 대우건설은 지난해 쿠웨이트에서 총 2억 달러 규모의 이슬람 채권을 발행한 후 올해 3월 싱가포르와 쿠웨이트에서 각각 1억5,000만 싱가포르달러(약 1,484억원), 2억5,000만 달러(약 3,400억원)의 자금 조달을 이루는 등 해외자금 조달에 힘을 쓰고 있다.

업계에 따르면 싱가포르 채권은 5년 만기로 3.88% 고정금리로, 통상 5~8% 수준인 국내 건설 채권금리보다 낮아 부담이 덜하고, 쿠웨이트에서 발행한 채권금리의 경우 현지 은행과의 협의에 따라 공개가 어렵지만 이 역시 국내보단 유리한 조건인 것으로 알려졌다.

신한은행도 지난 9일 5억 달러(약 6,800억원) 규모의 외화 후순위채권 공모발행에 성공한 바 있다. 해당 후순위 채권은 10년 만기 고정금리 채권으로, 발행금리는 미국 국채 10년물에 1.40%p를 더한 연 5.75%다. 카드사들 또한 외화채권 발행에 열중이다. 현대카드는 아시아와 유럽 시장을 대상으로 5억 달러 규모의 달러화 표시 채권을 발행했고, 신한카드는 지난 3월 6억 달러 규모의 해외자산유동화증권(ABS)을 발행, 삼성카드도 지난 1월 6억 달러 규모의 ABS를 발행했다. 해외자금 유입에 금융당국이 우려의 목소리를 내고 있지만, 당장 자금이 필요한 기업 입장에선 해외자금을 포기하기 쉽지 않다는 게 업계의 설명이다.