"AI 버블 터지나" 빅테크 쇼크에 ‘美 증시’ 2년 만에 최대 폭락

입력

수정

매그니피센트7, 챗GPT 출시 후 최대 낙폭

하루 사이 시가총액 1,300조원 증발

AI 투자 효과에 의문 확대, '미저러블7' 평가도

테슬라, 구글 등 일부 빅테크들의 2분기 실적발표 결과가 투자자들 기대에 미치지 못하면서 뉴욕증시가 기술주를 중심으로 급락했다. 올해 상반기 미국 증시를 이끌어 온 인공지능(AI) 랠리가 빅테크 기업의 실적 부진 여파로 급제동이 걸린 모습이다. 이에 시장에서는 AI 열풍 과열에 대한 우려가 다시금 커지고 있다.

매그니피센트7 실적 하락에 나스닥지수 급락

24일(현지시간) 뉴욕증권거래소(NYSE)에 따르면 나스닥은 3.65% 급락한 1만7,442.41에 장을 마감했다. 지난 2022년 10월 7일 이후 최대 낙폭이다. 이에 따라 나스닥100지수에 편입된 대형 기술 기업 100개의 시가총액에서 하루 만에 1조 달러(약 1,380조원) 이상이 증발했다.

이날의 급락은 빅테크의 약세가 이끌었다. 엔비디아 6.8%, 브로드컴 7.59%, AMD 6.08% 등 대부분의 반도체주가 하락했고 이 밖에도 메타와 마이크로소프트(MS) 역시 각각 5.61%, 3.59% 내렸다. 테슬라는 전날 보고한 2분기 실적이 시장 기대에 못 미친 데다 일론 머스크 최고경영자(CEO)가 자율주행 기술에 대해 내놓은 발언이 투자자들에게 실망감을 안기면서 12.33%나 급락했다.

구글 모회사 알파벳은 전날 시장 예상치를 웃도는 2분기 실적을 발표했음에도 주가가 5.04% 내렸다. 이는 지난 1월 이후 최대 낙폭이다. 클라우드 부문은 성장했으나 유튜브 광고 매출이 시장 전망치에 못 미친 영향이 크다. 또 AI에 대한 투자가 커지며 자본 비용이 급증한 점도 주가 하락을 부추겼다.

블룸버그에 따르면 이날 미국 대형 기술주 7개 종목인 ‘매그니피센트7(메타·애플·엔비디아·마이크로소프트·테슬라·아마존·알파벳)’는 5.9% 내려 지난 5월 이후 처음으로 50일 이동평균선 아래로 떨어졌다. 이에 대해 월스트리트저널(WSJ)은 매그니피센트7 대신 '미저러블(비참한·miserable)7'이라고 불러야 할 정도라고 평가했고, 하그리브스 랜즈다운의 스티브 클레이턴은 '소소(그저그런·so-so)7'이란 말이 나올 수 있을 것이라고 밝혔다.

빅테크 먹여 살린 광고 시장, 규제에 발목

빅테크들의 약세가 이어지자 시장에서는 ‘AI 거품론’에 대한 우려도 커지고 있다. AI 관련주에 대한 회의론은 AI 붐이 고점을 찍은 뒤부터 지속적으로 제기돼 왔다. 전문가들은 아직까지 AI로 돈을 버는 기업이 엔비디아 등 일부 업체를 제외하면 소수에 불과한 데다, 구글조차 여전히 기존 비즈니스 모델에 의존하고 있다는 점을 한계로 지적한다. 대니얼 모건 시노버스 트러스트 선임 포트폴리오 매니저는 “투자자들은 구글에 투자한 수십억 달러에 대한 명확한 투자 수익률 증거를 찾고 있다”며 “구글이 AI로부터 얼마나 이익을 얻고 있는지 따져보지만, 항상 그랬던 것처럼 광고와 검색을 통해 수익을 창출한다”고 지적했다.

하지만 문제는 최근 광고 수익마저도 예전과 같지 않다는 점이다. 구글과 메타 등 글로벌 빅테크 기업의 성장을 이끌었던 광고 시장이 위축되면서다. 그간 많은 빅테크 기업은 광고 수익에 기반해 성장해 왔다. 코로나19가 발생하기 전까지 빅테크의 광고 매출은 매년 두 자릿수 성장을 기록하기도 했다. 하지만 최근 들어 한 자릿수 성장률을 기록하거나 역성장하기 시작했다.

구글의 경우 2015년 전체 매출에서 광고 비중이 90%에 가까웠으나, 지난해 80% 아래로 떨어졌다. 경기 침체가 주원인이다. 여기에 광고 사업의 핵심이었던 맞춤형 광고에 대한 규제까지 더해지며 광고 매출은 더 떨어질 것으로 전망된다. 가장 대표적인 규제는 유럽연합(EU)의 ‘디지털서비스법(DSA)’이다. 지난해 8월 정식 시행된 DSA는 빅테크 기업이 민감한 개인 정보를 활용해 이용자에게 맞춤형 광고 및 게시물을 노출하는 것을 제한한다. 맞춤형 광고가 사용자들의 개인 정보를 정당한 대가 없이 돈벌이에 활용되고 있다는 판단에서다. DSA를 위반할 경우 연간 매출액의 최대 6%를 과징금으로 부과할 수 있다.

새로운 먹거리 'AI' 대한 회의론 확산도

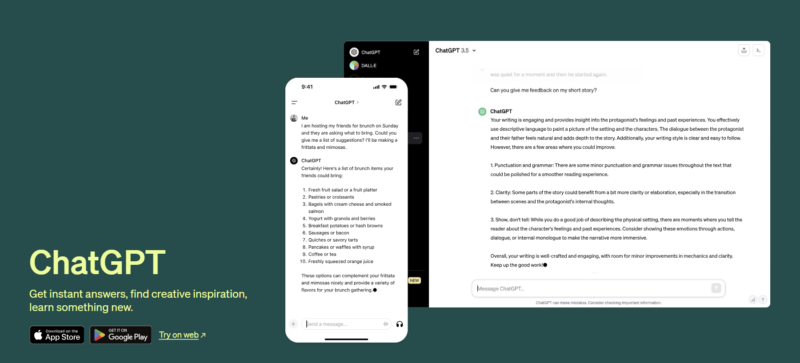

광고에 대한 규제가 본격적으로 시작되자 빅테크들이 꺼내든 카드가 AI다. 빅테크들은 광고에 AI 기술을 활용하면서 이전보다 광고 도달률 등을 높였고 광고 시장은 다시 활력을 되찾았다. 하지만 침체된 광고 시장에 활력을 불어넣은 AI가 다시 발목을 붙잡는 양상이다. 그 중심엔 빅테크 기업들이 앞 다퉈 개발에 열을 올렸던 생성형 AI가 있다.

생성형 AI에 투입되는 막대한 비용을 뒷받침할 매출을 관련 업계가 단기간에 만들어 내기가 쉽지 않다는 이유에서다. 최근 골드만삭스, 바클레이즈, 세쿼이아캐피털이 내놓은 보고서들만 봐도 기업들이 AI에 투자한 비용에 걸맞은 매출을 올리기가 만만치 않아 보인다. 이들 보고서는 △AI 관련 인프라에 그동안 얼마나 많은 비용이 쓰였는지 △앞으로 얼마나 쓰일지 △이같은 투자에 대한 가치를 실현하기 위해 기업들은 얼마나 많은 추가 매출을 올릴 필요가 있는지 등을 분석했다.

골드만삭스는 기업과 정부기관들이 향후 몇 년 간 투입하는 AI에 대한 자본 지출은 1조 달러 규모에 이를 것으로 보고 있다. 대부분이 데이터센터, AI 칩, 다른 AI 인프라 및 전기 그리드에 투입된다. 바클레이즈에 따르면 2026년까지 투입되는 AI 자본 지출은 챗GPT 규모 AI 제품 1만2,000개를 커버할 수 있는 규모다.

하지만 기업들이 AI에 투자한 것과 비례한 매출을 단기간에 올리기는 어렵다는 게 중론이다. 실제로 회의론 및 신중한 낙관론자(cautious optimists)들이 제기하는 베스트 시나리오에서도 AI를 둘러싼 비전이 구체화되기까지는 현재 투자 열풍이 예고하는 것보다 꽤 오래 걸릴 것으로 전망된다. 최악의 시나리오에선 이런 일은 일어나지 않을 수도 있다. 어느 쪽이든 수십억 달러 자본이 사라질 것은 거의 확실시되는 분위기다. 골드만삭스의 짐 코벨로 글로벌 주식 리서치 총괄은 "세상에 쓸모가 없거나 준비되지 않은 것을 과도하게 구축하는 것은 일반적으로 좋지 않은 결과를 낳는다"고 말했다. 매출이라는 앵글로 생성형 AI 세계를 바라봤을 때 아직 갈 길이 멀다는 의미로 해석된다.

세쿼이아캐피털에 따르면 현재 AI 관련 매출에서 챗GPT 개발사인 오픈AI가 갖는 비중이 여전히 크다. 현시점에서 오픈AI 연간 예상 매출은 34억 달러 수준이다. 여기에 구글, 메타, 텐센트, 테슬라 등 주요 테크 기업들 연간 AI 매출이 50억~100억 달러에 달할 것이란 장밋빛 전망을 적용해도 2024년 투입된 인프라 투자를 메우려면 5,000억 달러가 부족한 셈이다. 게다가 매출이 빠르게 늘고 있지만 오픈AI 역시 AI 모델 구축 및 훈련에 들어가는 비용으로 인해 계속해서 적자를 기록하는 중이다. 이에 대해 영국의 파이낸셜타임스(FT)는 오픈AI가 이같은 비용을 맞추게 위해서는 앞으로 수백억 달러를 투자해야 한다고 봤다.