"합병 비율 여전한데 무슨 소용" 주주 설득 나선 두산 3사 대표, 실효성은 '글쎄'

입력

수정

두산 3사 대표이사, 일제히 주주 서한 게시하며 '주주 달래기'

논란의 '주식 교환 비율'은 그대로, 주주 반대 이어질까

주식매수청구권 행사 규모 따라 매각 무산될 위험도

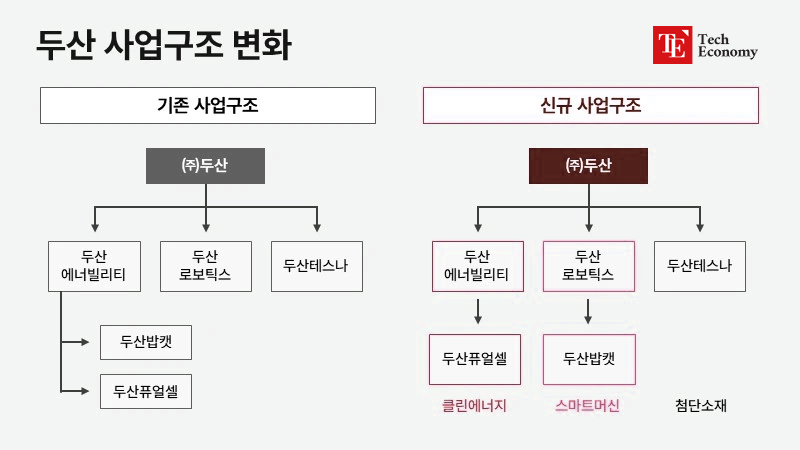

사업구조 재편을 추진 중인 두산에너빌리티, 두산밥캣, 두산로보틱스가 주주들과의 소통에 총력을 기울이고 있다. 3사 대표가 직접 나서 주주가치 훼손 논란에 대한 입장을 밝히고, 회사의 미래 발전 방향에 대한 구체적인 구상을 제시한 것이다. 다만 시장에서는 논란의 중심이었던 합병 비율에 큰 변동이 없는 만큼, 이후로도 주주들의 반대 의견이 좀처럼 꺾이지 않을 것이라는 전망에 힘이 실리는 추세다.

에너빌리티·밥캣·로보틱스, 나란히 주주 서한 발표

4일 두산그룹은 박상현 두산에너빌리티 대표이사, 스캇 박 두산밥캣 대표이사, 류정훈 두산로보틱스 대표이사 명의의 주주 서한을 각 사 홈페이지에 일제히 게시했다. 3사가 사업 구조 개편 과정에서 주주들의 이익을 무시했다는 비판을 받고 있는 가운데, 논란을 진화하기 위해 관계사들이 직접 해명에 나선 것으로 풀이된다. 현재 두산그룹은 두산에너빌리티 자회사인 두산밥캣을 두산로보틱스 자회사로 편입시킨 뒤 두산로보틱스와 합병하는 방안을 추진 중이다.

3사 대표들은 사업구조 개편안을 두고 불거진 주주가치 훼손 논란에 관해 설명이 부족했다고 사과하는 한편, 사업 구조 개편을 통한 회사의 발전 방향에 대해 상세히 설명했다. 우선 두산에너빌리티는 “이번 사업구조 개편을 통해 여력이 생기는 총 1조원을 원전 사업에 투입하겠다”고 밝혔다. 이를 통해 향후 5년간 연간 4기 이상의 대형 원전 제작 시설을 확보하고, 연간 20기 규모의 소형모듈원전(SMR) 제작 시설을 확충하겠다는 구상이다.

두산밥캣은 경쟁 업체들이 로봇 회사들을 인수해 온 것을 예로 들며 두산로보틱스와 함께 인공지능(AI)에 기반한 무인화·자동화를 일궈내겠다고 강조했다. 두산로보틱스는 두산밥캣을 일단 100% 자회사로 둔 뒤 궁극적으로 두 회사가 합병하게 되면 발생할 시너지에 주목했다. 류 대표는 “북미, 유럽 시장에서 압도적 비즈니스 인프라를 갖춘 두산밥캣과 통합하면 시장 내 고객 접점이 현재 대비 약 30배 이상 늘어날 것”이라며 “두산로보틱스는 5년 내 매출 1조원 이상 회사로 성장할 수 있을 것으로 기대한다”고 밝혔다.

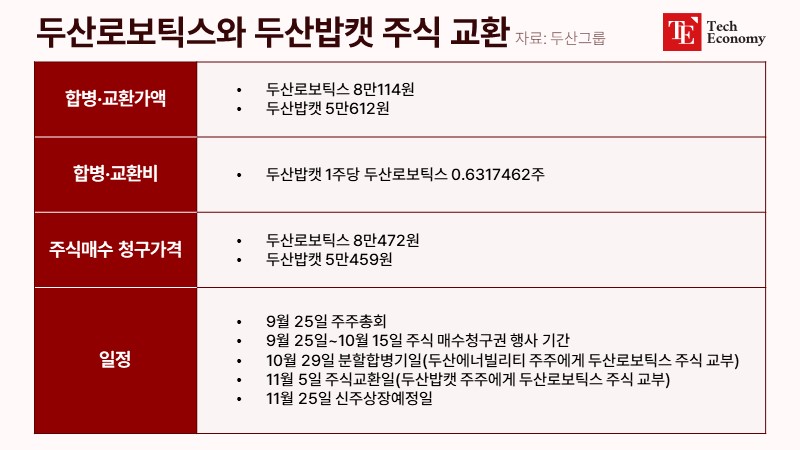

양사 합병 비율은 '제자리'

다만 시장에서는 3사의 주주서한이 주주들의 마음을 돌리기는 어려울 것이라는 우려가 흘러나온다. 주주들의 가장 큰 불만을 샀던 두산밥캣과 두산로보틱스 간 합병 비율에는 이렇다 할 변동이 없기 때문이다. 류 대표는 주주서한을 통해 "회사의 현재 매출과 이익 규모만을 근거로 기업가치에 대한 우려가 일부 제기되고 있지만, 주식시장에서의 회사 가치는 과거/현재 실적 외 미래 잠재성, 기술력 등 다양한 근거에 기반하는 것"이라며 "당사(두산로보틱스)는 최근 3년간 매년 글로벌 협동 로봇 시장 성장률을 상회하며 연평균 20%씩 성장하고 있다"고 밝혔다. 스캇 박 대표 역시 “법에서도 상장 법인 간 포괄적 주식교환 시 시가 대 시가로만 교환 비율을 산정하게 돼 있다”며 양사의 합병 비율 산정이 현행법상 문제없는 조치란 것을 강조했다.

앞서 두산그룹은 두산밥캣과 두산로보틱스의 합병 비율을 1 대 0.63으로 제시한 바 있다. 현행법에 따라 양사 주가 수준을 토대로 합병 비율을 정했다는 설명이다. 이에 두산밥캣·두산에너빌리티 투자자들은 두산 측의 적합하지 못한 합병 비율 산정으로 인해 두산로보틱스 기업가치가 지나치게 부풀려지고, 두산밥캣 기업가치는 평가절하됐다는 비판을 쏟아내왔다. 천준범 한국기업거버넌스포럼 부회장은 지난달 22일 ‘두산그룹 케이스로 본 상장회사 분할 합병 제도의 문제점’을 주제로 한 세미나에서 “두산에너빌리티, 두산밥캣 주주에게는 분할합병·주식교환으로 받게 될 두산로보틱스 주식의 초고평가 상태, 주가 하락 가능성이 가장 큰 핵심 위험 요소”라며 “이 내용이 대단히 추상적으로만 기재되고 제대로 고지되지 않았다”고 지적했다.

두산밥캣의 외국인 기관 투자자인 션 브라운(Sean Brown) 테톤캐피탈 이사 역시 해당 세미나에 참석, 두산밥캣과 두산로보틱스의 합병 비율 산정에 대한 비판적 견해를 드러냈다. 그는 “미국에서 흔히 합병 비율 산정에 활용하는 기업가치(TEV·Total Enterprise Value)를 기준으로 자체 산정한 밥캣의 적정 기업가치는 순현금을 더해 약 15조원이고, 로보틱스는 7,000억원에 불과하다”며 “적정 합병비율이 96 대 4인데, 49 대 51로 합병비율이 결정되면서 밥캣 주식은 휴지 조각이 됐다”고 일갈했다.

주주 '반대 의견'의 위력

증권업계 등에서는 주주들의 반대가 이어질 경우 두산밥캣과 두산로보틱스의 합병 논의 자체가 무산될 수 있다는 비관적 전망이 제기되고 있다. 한 증권업계 관계자는 "합병에 반대하는 주주들이 대규모로 주식매수청구권을 행사할 경우, 논의 흐름이 뒤집힐 가능성이 크다"며 "특히 두산밥캣의 대주주이면서 ㈜두산의 지분 비중이 낮은 두산에너빌리티, 두산에너빌리티·두산밥캣의 대주주인 국민연금 등의 판단이 변수로 작용할 것으로 보인다"고 분석했다.

실제 주주들의 주식매수청구권 행사는 합병 논의를 무산시킬 수 있는 주요 변수로 꼽힌다. 지난 2014년 삼성엔지니어링과 삼성중공업의 합병 실패 사례를 살펴보면, 당시 삼성중공업과 삼성엔지니어링에는 각각 9,235억원(매수 한도 9,500억원), 7,063억원(매수 한도 4,100억원) 규모의 주식매수청구가 몰렸다. 주주들의 반대에 직면한 삼성중공업은 “과도한 주식매수청구 부담을 안고 합병을 진행할 경우 합병 회사의 재무 상황을 악화시켜 궁극적으로 주주들에게 피해를 줄 수 있다고 판단했다”며 “주식매수청구 행사 과정에서 드러난 시장과 주주들의 의사를 존중하고 이를 겸허히 수용하기로 결정했다”고 밝혔다.

2019년 코스닥 상장 바이오 기업인 제넥신과 툴젠의 합병 역시 주주들의 과도한 주식매수청구권 행사로 인해 수포로 돌아갔다. 당시 양사가 설정한 매수청구권 매수 한도는 제넥신 1,300억원, 툴젠은 500억원 수준이었다. 이후 제넥신에는 보통주 344만2,486주(2,338억원)·우선주 146만5,035주(986억원), 툴젠에는 보통주 151만3,134주(1,221억원) 규모의 매수 청구가 집중됐다. 결국 막대한 매수 부담에 부딪힌 양사는 합병 무산을 선언했다.