금값 견인해 온 中 인민은행 4개월째 금 매입 중단, '수요 감소·인플레 마무리'에 금값 하락 전망

입력

수정

2024년 금값 27.67% 상승, 중앙은행발 금 사재기가 원인

금 시장 '큰손' 역할 맡은 中 인민은행, 5월부터 금 매입 전면 중단

수요 감소에 인플레이션도 마무리 단계, "금값 인상 요인 사실상 없어"

각국 중앙은행이 금 보유량 확대에 나서면서 금값이 급격히 상승한 것으로 나타났다. 2022년 러시아발 우크라이나 전쟁 이후 미국의 금융 시스템 무기화 전략이 가시화하면서 자산 다변화 및 '탈(脫)달러' 전략이 필요하다는 인식이 확산했고, 그 결과 달러의 대안 격인 금에 대한 수요가 크게 늘어난 것이다. 다만 이 같은 금값 상승세도 조만간 꺾일 전망이다. 금 매입에 가장 적극적으로 나선 중국 인민은행이 최근 넉 달 동안 금 매입을 중단했기 때문이다.

중앙은행 금 사재기에 금값 상승세

29일(현지 시각) 뱅크오브아메리카는 "금 가격이 200일 이동평균선을 15% 이상 웃돌고 있다"며 "이는 2020년 이후 가장 넓은 폭"이라고 밝혔다. 금값 상승세가 거듭 이어지고 있다는 의미다. 뱅크오브아메리카에 따르면 금값은 1월 1일 2,063.80달러에서 올해 총 27.67%, 9월에만 5.69% 상승했다. 지난 20일엔 오후 한때 트로이온스(Oz t)당 2,620달러 선까지 급등하기도 했다.

금값 상승의 가장 큰 원인은 각국 중앙은행의 금 사재기다. 금속 관련 리서치 회사인 메탈포커스에 따르면 각국 중앙은행들이 사들인 금은 2022년과 2023년 각각 1,000t 이상에 달했다.

중앙은행들의 금 매입은 2022년 러시아발 우크라이나 전쟁 발발 이후 러시아가 미국의 주도하에 국제 결제망인 '스위프트 시스템(SWIFT System)'에서 배제되면서부터 시작됐다. 결제망 퇴출에 대한 불안감이 팽배해지면서 금 보유량을 늘려 미국 달러화 중심 거래 시스템에 대한 의존도를 낮추고 나아가 탈달러를 이뤄야 한단 인식이 확산한 것이다. 이에 대해 대안투자 관련 컨설팅회사인 스톤엑스불리언은 "중앙은행들이 위기 국면을 경제 시스템 밖에서 '익명'으로 대응할 수 있는 방법들을 찾기 시작했다"며 "결국 금 현물을 경제 제재를 우회할 수 있는 수단으로 삼았다는 것"이라고 설명했다.

18개월 연속 금 매입 나선 인민은행, 하지만

금 매입에 가장 적극적인 건 중국 인민은행이었다. 인민은행은 2022년 11월 국제 금 시세가 약세로 돌아선 이후 18개월 동안 적극적인 금 매수에 나선 바 있다. 세계금위원회(WGC) 데이터에 따르면 인민은행이 지난해 순매수한 금은 총 224.9 t에 달한다. 이는 세계 주요 중앙은행 중 가장 많은 양이자 전 세계 금 수요의 약 5%에 해당하는 수준이다. 사실상 중국이 금 시장의 '큰손' 역할을 맡아왔단 의미다.

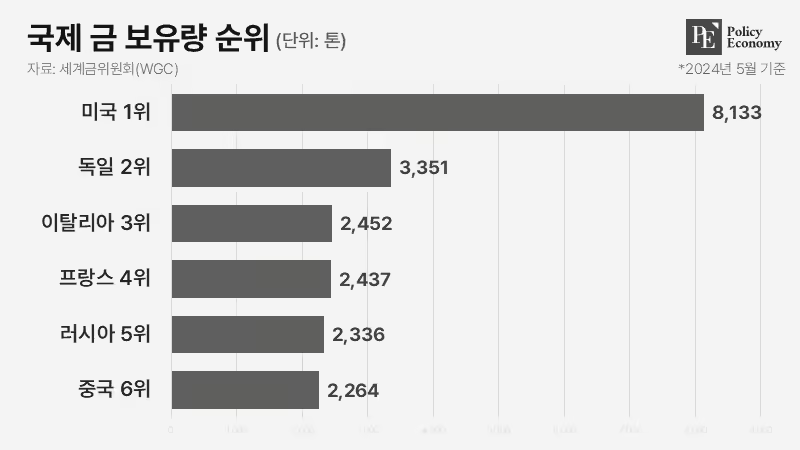

시장엔 여전히 중국발 금 수요에 따른 금값 상승 기대감이 팽배한 상태다. 인민은행의 금 추가 매입 여력이 충분한 상황이라서다. WGC에 따르면 5월 기준 중국 인민은행의 금 보유량은 주요 중앙은행 전체 중 6위(2,264t)로, 1위인 미국(8,133t)의 1/4에 불과하다. 외화보유액 대비 금 비중 역시 5%로 신흥국 평균인 20%에 못 미치는 수준이다. 중국이 금 매입량을 확대할 개연성이 충분하단 얘기다.

다만 중국 당국은 이미 지난 5월 금 보유량을 더 이상 늘리지 않겠다고 발표한 바 있다. 실제 인민은행의 금 보유량은 9월 현재까지 4월과 같은 수준을 유지하고 있다. 비화폐성 금 수입량 역시 6월 59t, 7월 45t으로 각각 전월 대비 58%, 24% 감소했다. 중국 당국 차원의 ‘빗장 걸기’가 본격화한 셈이다.

중국발 금 수요 감소 수순, 금값 하락 시작되나

중국이 금 매수를 중단하자, 전문가들 사이에선 "사실상 탈달러를 포기한 것 아니냐"는 의견이 나온다. 탈달러가 미국에 결정적인 압박을 주기 어려운 상황에서 금값 상승 국면을 감안하고 금 매입을 지속하기엔 불안정성이 높다고 판단했을 수 있다는 시선에서다. 실제 각국 중앙은행의 탈달러 정책은 사실상 명확한 전략이 없다는 평가를 받는다. 달러를 대체할 대안이 없다는 것이다. 중국뿐 아니라 어느 나라 입장에서도 달러만큼 활용이 유연하고 가치가 안정적인 자산이 없는 상태다. 이렇다 보니 시장에서 인식하는 달러화의 가치도 자연스럽게 높아진다. 외환을 러시아 루블화나 이란의 리알화 등으로 선뜻 바꾸려는 이가 없다는 점이 이를 방증한다.

금 보유를 통한 탈달러에 한계가 명확하단 점도 문제다. 앞서 언급했듯 금 보유 1위국은 이미 미국이다. 중국 당국이 금을 끌어모은다고 하더라도 미국과 미 우방국에 우위를 점할 정도의 물량을 차지하는 건 사실상 불가능하다. 이에 대해 마크 윌리엄스 캐피털이코노믹스 수석이코노미스트는 "중국 정부는 (오랜 탈달러에도 불구하고) 여전히 외화 포트폴리오 상당 부분을 달러 자산으로 보유하고 있다. 다각화를 위한 좋은 옵션을 갖고 있지 않다는 것"이라며 "달러가 아닌 다른 자산을 보유한다고 해서 미국의 영향력에서 벗어나는 건 어려울 수밖에 없다"고 지적했다.

만일 상술한 이유로 중국이 탈달러를 포기한 게 확실시된다면, 향후 금값은 우하향할 것으로 전망된다. 미국발 인플레이션이 마무리 단계에 접어든 가운데 금 거래 시장의 상당 부분을 차지하던 중국발 수요까지 사라지면 금값 상승 요인이 크지 않기 때문이다. 실제 인민은행이 금 매입을 중단할 것이라고 밝힌 지난 5월 금값은 장중 3년 만에 가장 큰 폭으로 하락한 바 있다. 최근 미 연방준비제도의 빅컷(기준금리 0.5%p 인하)으로 금값 상승세가 이어지고 있긴 하나, 빅컷의 영향력이 약화하면 자연스럽게 금값도 제 자리를 찾을 수 있다는 게 전문가들의 설명이다.