[딥테크] 경기 변동 증폭시키는 대중 담론의 위력

입력

수정

‘대중들의 이야기와 감정이 경기 변동에 영향’ 확인

1995년 이후 미국 경기 변동 20%가 대중 담론 영향

특정 영역 국한된 이야기도 ‘지속성’, ‘전염성’ 결합 시 거대 담론으로

더 이코노미(The Economy) 및 산하 전문지들의 [Deep] 섹션은 해외 유수의 금융/기술/정책 전문지들에서 전하는 업계 전문가들의 의견을 담았습니다. 본사인 글로벌AI협회(GIAI)에서 번역본에 대해 콘텐츠 제휴가 진행 중입니다.

대중들에게 회자되는 전염성 있는 이야기와 감정이 경기 변동에 적지 않은 영향을 미치고 있다는 사실이 연구를 통해 확인됐다. 1995년 이후의 미국 경기 순환에 20% 정도의 영향을 끼쳤고 2000년대 초반을 휩쓴 경기 침체에는 32%의 영향을, 2008년 대공황에는 18%의 지분을 가진 것으로 파악됐다. 기술 진보와 주택 시장에 대한 대중의 확신으로 일어났던 닷컴 버블(Dot-Com Bubble)과 주택 시장 버블(Housing Bubble) 등이 시장 붕괴에 대한 공포와 절망으로 무너진 사례가 이를 증명한다.

대중 담론, 1995년 이후 미국 경기 변동에 20% 영향

정서나 분위기가 경제에 영향을 미친다는 의견은 최근 경제학계와 미디어는 물론 정책 입안자들 사이에서도 호소력을 얻고 있다. 대중의 부정적인 정서가 경기 침체로 연결된다는 ‘바이브세션’(vibe-cession)이라는 말이 있을 정도다. 경기 신호를 읽기 위해 애쓰는 정책 입안자들로서 경제계에서도 중요성을 인정받는 이 개념을 무시하기는 어려운 상황이다.

하지만 이 개념은 최근에 만들어진 것이 아니라 경제학자 존 메이너드 케인스(John Maynard Keynes)가 ‘대중의 집단 정서가 경제 호황과 불황을 추동한다’는 의미로 내세운 ‘동물적 본능’(animal spirits) 개념과도 뿌리가 닿아있다. 최근에는 로버트 J. 실러(Robert J. Shiller) 예일대학교(Yale University) 교수가 대중 사이에 퍼져나가 경제적 의사 결정에 영향을 주는 ‘경제적 담론’(economic narrative)의 중요성을 역설한 바도 있지만 전통적인 경제학 모델로는 이러한 담론들이 경제에 미치는 영향을 계량화하는 데 한계가 있었던 것이 사실이다.

올해 들어 조엘 플린(Joel Flynn) 예일대학교 조교수와 카르틱 새스트리(Karthik Sastry) 프린스턴대학교(Princeton University) 조교수가 대중 경제 담론이 미국 경기 순환에 미치는 영향을 계량화했는데 이러한 담론들이 1995년 이후 미국 경기 변동 요인의 20%를 차지할 정도로 상당한 영향력을 행사했음이 드러났다. 하지만 개별 담론들의 영향력은 생성된 시기와 여타 사건 및 담론과의 상호 작용에 따라 천차만별이었다.

기업 스스로의 담론이 사업 의사 결정에 지대한 영향

연구진은 기업들이 하는 이야기가 그들 자신의 사업 전망에 어떻게 영향을 주는지 알아보기 위해 미국 상장사들이 증권거래위원회(Securities and Exchange Commission, SEC)에 제출하는 연간 실적 보고서(10-K filings)와 실적 발표 컨퍼런스콜에 포함된 텍스트 데이터를 자연어 처리(natural language processing, NLP) 프로그램으로 분석했다. 이를 통해 기업들의 의사 소통상에 나타나는 긍정적·부정적 정서들을 계량화하는 한편, 기업들의 언어 중에 지속적으로 대중의 경제 전망과 행동에 영향을 미쳐온 요소들과 반복적으로 되풀이되는 주제들을 찾아냈다.

분석을 통해 연구진은 ‘미래 성장에 대한 낙관’이나 ‘인공 지능(AI) 발전에 대한 기대’, ‘새로운 디지털 마케팅 기술의 도입’ 등 기업들이 사업 전망을 제시하기 위해 사용하는 언어들을 수치화했는데 기업들의 담론 자체가 그들의 사업적 의사 결정에 지대한 영향을 미친다는 사실을 발견했다. 낙관적 전망을 제시하는 기업들은 그들의 생산성이나 실적 범위를 넘어 고용과 자본 투자를 늘리는 경향을 보인 것이다. 하지만 이러한 낙관적 전망이 높은 주가나 수익성으로 연결되지 않아 케인스가 얘기한 ‘동물적 본능’의 특징만을 나타낸 경우도 다수 발견됐다. 기업 스스로의 담론이 정확한 미래 전망과 수익성에 근거하지 않은 사업 확장과 축소를 조장한 셈이다.

경기 변동 발생하면 ‘전염성’ 있는 담론이 효과 증폭시켜

또한 회사들의 담론은 동종 기업 여부를 떠나 전체 기업들 사이에 전염성 있게 확산되는 모습을 보였다. 특히 규모가 큰 회사들이 제시하는 담론을 수용하는 경우가 많았다. 연구진은 이러한 전염성이 실러 교수의 ‘부정적 전망이 실적 자료에 한 번 오르면 바이러스처럼 확산돼 다수의 의사 결정을 좌우한다’는 가설을 증명한다고 설명한다.

이러한 과정을 거쳐 연구진은 거시 경제 모델을 사용해 경제적 담론이 기업들 사이에 확산돼 미국 경기에 미치는 영향을 수치화했는데, 담론이 가진 전염성이 이미 발생한 경기 변동을 더욱 증폭시키는 패턴으로 효과를 발휘한 것으로 나타났다. 일시적인 경제 충격도 부정적인 전망이 확산되며 대중들의 경제 활동을 위축시켜 장기 불황으로 연결될 수 있음을 보여준 것이다.

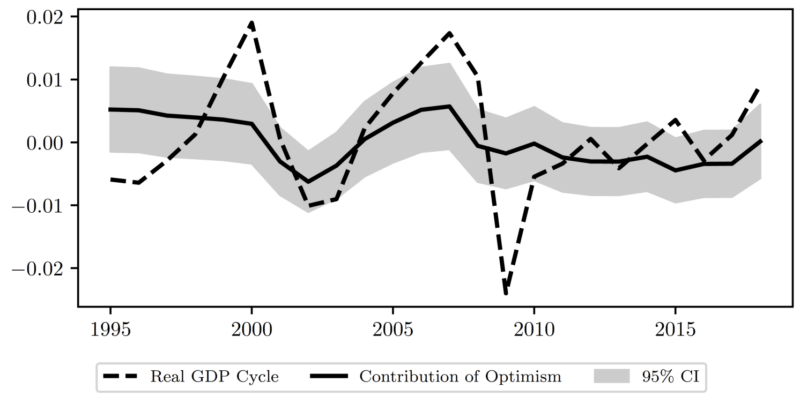

연구진은 이러한 현상을 한때의 경기 변동이 자기 충족적인 담론들로 인해 장기간의 낙관론이나 비관론으로 발전하는 ‘담론 연장 효과’(narrative hysteresis)로 정의한다. 실제로 미국 경기 변동 주기를 살펴보면 경제 성과가 좋으면 낙관론이 급증해 성과를 더욱 끌어올리는 ‘양의 상관관계’가 존재해 왔음을 알 수 있다.

주: 실질 GDP(점선), 낙관적 전망 기여도(실선), 95% 신뢰 구간(회색면)/출처=CEPR

연구 결과는 경제적 담론이 1995년 이후 미국 경기 변동에 20%, 2000년대 초 경기 침체에 32%, 2008년 금융 위기에 18%의 영향을 끼쳤다고 제시한다. 1990년대 닷컴 버블이나 2000년대 중반 부동산 버블이 불길처럼 일어났다 삽시간에 붕괴된 것도 대중의 낙관론과 비관론이 기름을 붓거나 찬물을 끼얹는 효과를 더했다는 분석이다.

지속성과 전염성 확보해야 ‘경기 변동에 영향’ 수준으로 성장

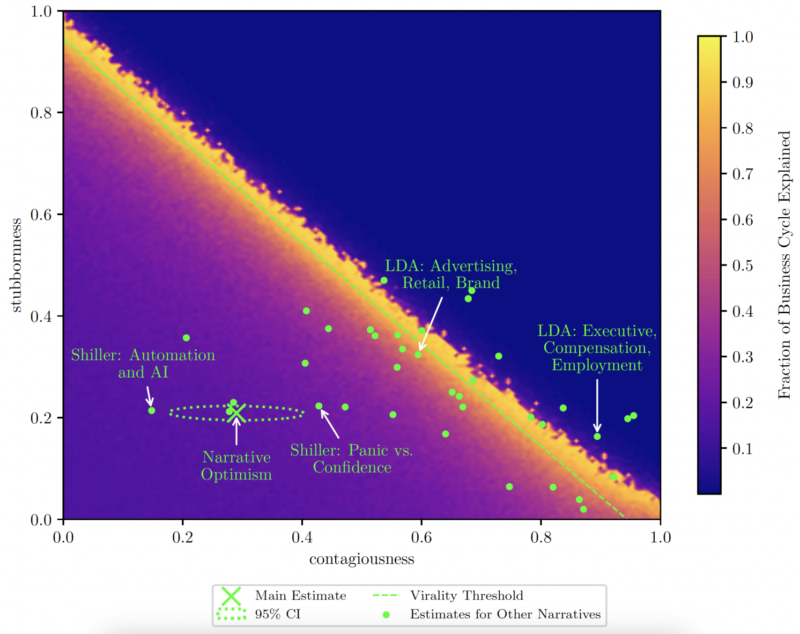

연구진은 이러한 담론들이 입소문을 타는 데 필요한 두 가지 조건을 제시한다. 기업들은 그들의 의견을 어떠한 경우에도 포기하지 않고 지속적으로(stubbornness) 표명해야 하고, 그러한 담론들은 전염성(contagiousness)이 있어야 한다. 연구 결과로는 현재 미국 경기 변동에 대한 주요 담론은 입소문이 폭발할 수 있는 이론적 최소 경계(threshold)에 한참 못 미치는 것으로 분석된다. 이러한 담론들이 경기 변동을 지속시키는 ‘담론 연장 효과’(narrative hysteresis) 수준으로 가려면 극단적인 지속성이나 전염성을 가지고 있어야 한다.

주: 전염성(X축), 지속성(Y축), 주요 담론(X), 입소문 최소 경계(점선), 95% 신뢰구간(타원형 점선), 소규모 담론들(점), 자동화 및 AI 담론(Shiller: Automation and AI), 경기 긍정과 부정 담론(Shiller: Panic vs. Confidence), ‘광고’, ‘소매’, ‘브랜드 담론’(자연어 처리 프로그램)(LDA: Advertising, Retail, Brand), ‘’임원’, ‘보수’, ‘고용’ 담론(자연어 처리 프로그램)(LDA: Executive, Compensation, Employment), *밝은 영역일수록 경기 변동에 미치는 영향이 큼/출처=CEPR

하지만 모든 담론들이 경계를 넘지 못하는 것은 아니다. 오히려 거시적이고 일반적인 담론보다 구체적이고 특정 영역에 국한된 소규모 담론들이 높은 지속성 및 전염성과 결합될 경우 입소문의 영역으로 진입할 가능성이 높다. 멀리서 보면 평온한 성단 같은 미국 경제 담론들은 개별적으로는 극한의 변동 가능성을 숨기고 있는 셈이다. 대중의 전반적인 경기 전망을 뜻하는 ‘바이브세션(vibecession)’은 움직임이 둔하지만, 구체적으로 다가오는 두려움과 열망은 움직임이 빠른 것과 동일하다.

연구진은 결론으로 경기 변동 예측에 있어 기업들의 연간 실적 보고서와 실적 발표 컨퍼런스콜에 포함된 이야기들은 경기 예측에 귀중한 정보를 제공하고 있다며 머신러닝 알고리즘(machine-learning algorithm)과 데이터 처리 기술의 발전이 이러한 정보들을 분석하는 데 큰 도움을 줄 수 있다고 밝혔다. 아울러 경제 주체들의 의사 결정에 작용하는 숨은 논리도 더 잘 파악할 필요가 있다고 조언했다.

또 모든 담론들의 영향력이 동일하지 않기 때문에 각 담론이 의사 결정에 영향을 미치고 대중에 파급력을 발휘하는 패턴을 분석할 필요도 있다고 제안했다. 마지막으로 정책 결정자들의 담론이 경제에 미치는 영향이 큰 만큼 이 분야에 대한 심도 있는 연구도 중요하다고 덧붙였다.

원문의 저자는 조엘 플린(Joel Flynn) 예일대학교(Yale University) 조교수 외 1명입니다. 영어 원문은 The macroeconomics of narratives | CEPR에 게재돼 있습니다.