당국 문턱 넘은 두산 사업구조 개편안, 주총·주식매수청구권 '변수'

입력

수정

두산그룹 지배구조 개선안, 4개월 만에 '당국 승인' 다가오는 주주총회, 소액주주·외국인 표심이 쟁점 두산로보틱스 주가 하락세, 주식매수청구권 리스크 확대

지배구조 개선에 나선 두산그룹이 금융감독원의 문턱을 넘었다. 지난 7월 두산로보틱스가 합병 증권신고서를 최초 제출한 이후 4개월 만에 증권신고서 효력이 발생한 것이다. 이에 시장의 이목은 다음 달 예정된 주주총회 표결, 주주들의 주식매수청구권 행사 규모 등 여전히 남아 있는 '변수'에 집중되고 있다.

금융감독원, 두산그룹 합병 계획 승인

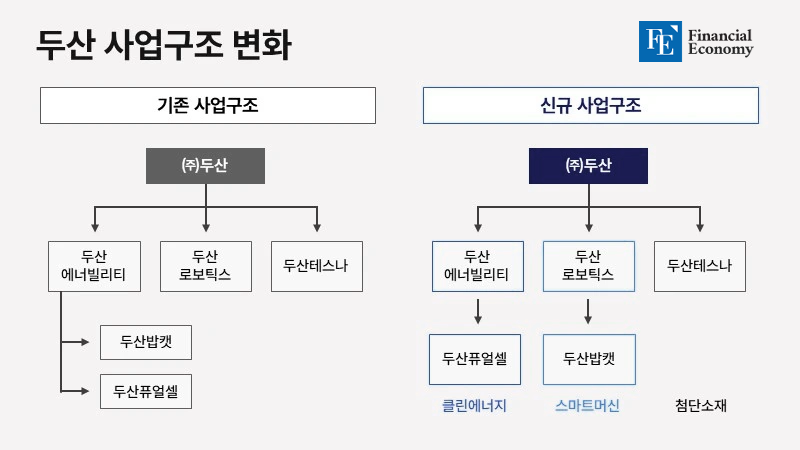

22일 금감원은 두산로보틱스가 이달 12일 제출한 합병 증권신고서의 효력이 발생했다고 공시했다. 해당 증권신고서에는 두산에너빌리티의 일부 사업 부문을 신설 법인으로 떼어내고, 여기에 자회사인 두산밥캣을 합병해 두산로보틱스에 편입하는 내용이 담겼다. 두산에너빌리티의 자회사인 두산밥캣을 두산로보틱스로 넘기는 안인 셈이다.

두산그룹의 지배구조 개편안이 금융당국의 문턱을 넘기까지는 장장 4개월이 소요됐다. 두산그룹은 지난 7월 15일 최초 증권신고서를 제출한 이후 대주주에게만 유리한 합병을 진행한다는 비판을 받은 바 있다. 시장은 두산그룹이 합병 비율을 산출하는 과정에서 연간 1조원의 두산밥캣의 가치를 깎아내리고, 적자 기업인 두산에너빌리티의 가치를 과대평가했다는 지적을 쏟아냈다. 합병이 마무리되면 '알짜 기업'으로 꼽히는 두산밥캣의 대주주 지배력이 대폭 확대된다는 점도 문제로 지목됐다.

시장 여론이 악화하자 지난 8월 이복현 금감원장은 “조금이라도 (증권신고서에) 부족함이 있다면 횟수 제한을 두지 않고 지속적으로 정정 요구를 하겠다”고 밝혔다. 이후 실제로 두산그룹은 금감원의 정정 요구 등을 이유로 7차례 증권신고서를 수정했다. 이 과정에서 두산그룹은 두산밥캣의 주식과 두산에너빌리티의 주식을 교환하는 방안을 철회했다. 하지만 두산밥캣을 두산에너빌리티의 자회사로 만드는 안은 기존대로 진행하는 만큼, 차후 양 사의 주식 교환이 진행될 가능성을 완전히 배제할 수는 없을 것으로 보인다.

다음 달 주주총회 표결 진행

증권신고서 효력이 발생하며 상황이 진전된 가운데, 시장의 이목은 다음 달 예정된 두산그룹 주주총회의 향방에 집중되고 있다. 두산그룹은 두산로보틱스, 두산에너빌리티 양 사 주주를 대상으로 투표를 진행할 예정이다. 회사의 분할·합병은 주총 특별결의 사안으로, 전체 주주의 3분의 1 이상 및 참석 주주의 3분의 2 이상이 동의해야 한다.

두산로보틱스의 경우 최대주주 두산이 의결권 기준으로 68.2%의 지분을 소유하고 있는 만큼 안건 처리가 수월할 것으로 관측된다. 그러나 두산에너빌리티는 특수관계인 포함 최대주주 의결권 지분이 31%에 그쳐 다른 주주의 동의가 필요하다. 시장에서는 두산에너빌리티 지분의 약 65%를 보유한 소액주주들의 선택이 쟁점이 될 것이라는 분석이 나온다. 이와 관련해 한 시장 관계자는 "소액주주의 경우 개편 과정에서 두산 측의 행보에 대한 반감을 꾸준히 드러내 왔다"며 "현시점 두산의 개편안에 우호적인 개인 주주가 많지 않을 것이라는 게 시장의 중론"이라고 전했다.

외국인 투자자들의 표심 역시 주주총회 표결에 유의미한 영향을 미칠 가능성이 높다. 최근 해외 원전 수주 기대감으로 두산에너빌리티 외국인 주주가 꾸준히 증가하고 있기 때문이다. 두산그룹이 지배구조 개편을 공식화한 이후 지금까지 외국인 투자자는 1,872억원 규모의 지분을 순매수했다. 현재 전체 두산에너빌리티 발행 주식 중 외국인 보유 지분은 22.84% 수준으로 파악된다.

두산로보틱스 주식매수청구권 '빨간불'

분할·합병에 반대하는 주주들의 주식매수청구권 행사 규모도 변수로 꼽힌다. 주식매수청구권이란 회사의 합병·영업 양도 등 주주의 이익과 중대한 관계가 있는 법정 사항에 대해 주주총회의 결의가 있는 경우, 해당 결의에 반대하는 주주가 자신 소유의 주식을 공정한 가격으로 매수할 것을 회사에 청구할 수 있는 권리다. 두산에너빌리티 주주들이 주식매수청구권을 행사할 수 있는 가격은 2만890원, 두산로보틱스는 8만472원이다. 두산에너빌리티는 한도를 최대 6,000억원, 두산로보틱스는 5,000억원으로 설정했다.

우선 두산에너빌리티의 경우 주식매수청구 규모가 예상보다 크지 않을 것이라는 전망에 힘이 실린다. 최근 두산에너빌리티의 주가가 주식매수청구권 행사가와 유사한 수준에서 횡보하고 있기 때문이다. 문제는 분할·합병의 최대 수혜 기업으로 거론됐던 두산로보틱스다. 당초 두산로보틱스는 주주총회 통과와 주식매수청구 규모에 대한 부담이 상당히 적을 것으로 예상돼 왔다. 하지만 최근 들어 국내 증시가 약세를 보임에 따라 테마주로 분류된 두산로보틱스의 주가 역시 급락하며 상황이 급변했다.

21일 종가 기준 두산로보틱스의 주가는 6만8,800원으로, 주식매수청구가격과의 괴리율이 20~30%에 달한다. 보유한 주식의 평균 단가가 현재 주가 수준인 주주들이라면 주식매수청구를 통해 확정적인 익을 거둘 수 있다. 두산로보틱스의 소액주주는 전체 주식의 약 25%(약 1,640만 주)를 보유하고 있다. 주식매수청구가격(8만472원) 기준 총 1조3,000억원 규모다.