은행

기존 시중은행과 경쟁 위해선 자본 확충 선행돼야DGB 자본여력으로는 한계, 유증 통해 7천억원 수혈업계 "삼성이 증자 참여해도 큰 도움은 안 될 것" DGB대구은행이 시중은행 전환 인가를 받으면서 '전국구' 기업대출 경쟁에 도전장을 던졌지만, 업계는 대구은행이 시중은행과 맞붙기 위해서는 조달 경쟁력을 먼저 갖춰야 할 것으로 보고 있다. 최근 대출 경쟁이 심화하고 있어 금리 경쟁이 불가피할 것으로 예상되기 때문이다. 하지만 최대주주인 DGB금융의 현재 보통주자본(CET1) 비율과 이중레버리지비율을 고려할 때 출자를 대폭 늘릴 수 있는 처지가 아닌 만큼 단기간 내 경쟁력을 확보하긴 어려울 것으로 보인다.

Read More

7번째 시중은행 인가, 32년 만에 새 시중은행 탄생금융위, 은행권 경쟁 촉진해 독과점 개선효과 기대인터넷銀·지방銀 장점 결합, 중금리 대출시장 공략 대구·경북권을 거점으로 하는 지방은행인 DGB대구은행이 '전국구'를 영업 단위로 하는 시중은행으로 전환한다. 1992년 평화은행 인가 이후 32년 만에 새로운 시중은행의 출범이자 신한·우리·하나·한국씨티·KB국민·SC제일은행에 이은 7번째 시중은행이다. 지난해부터 금융당국은 은행권의 독과점 체제를 개선하기 위해 신규 은행 인가를 추진해 왔다. 대구은행이 중금리 대출 시장을 타깃으로 하는 만큼 신용 리스크 관리가 과제가 될 것으로 전망된다.

Read More

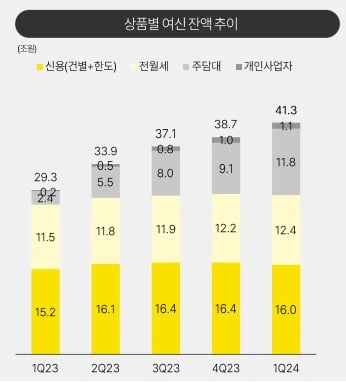

케이뱅크 분기 당기순이익 전년비 4.88배 급증, 대환대출 인프라 강화 영향올 초 IPO 재추진 공식화한 케이뱅크, 체급 올리며 'IPO 호재' 현실화하나카카오뱅크도 '문전성시', 시중은행 대비 낮은 대출 금리가 흥행 주도 인터넷전문은행 케이뱅크가 분기 기준 역대 최대 실적을 달성했다. 카카오뱅크 역시 같은 기간 분기 기준 역대 최대 실적을 기록하는 등 인터넷은행 전반이 실적 호조세를 나타내는 모양새다. 지난해 금융당국이 금융소비자의 이자비용 절감을 위해 대환대출 인프라를 구축한 것이 인터넷은행에 긍정적으로 작용한 결과로 풀이된다.

Read More

3대 지방금융지주 CET1 비율, JB·BNK·DGB 순시중은행 전환 앞둔 DGB의 CET1 비율 가장 낮아KB금융 13.4%로 업계 최고 "견고한 이익 체력 덕분" 보통주자본(CET1) 비율 관리 역량에 따라 3대 지방금융지주의 주주환원정책 운신 폭이 갈릴 것으로 전망된다. CET1 비율은 주주환원책 기준으로 삼는 자본건전성 지표로 금융당국의 규제 비율은 7%지만, 권고치는 12~13% 수준이다. 3대 지방금융지주 중에선 DGB금융이 11%대로 가장 낮아 주주환원 관련 적극성도 상대적으로 떨어질 수밖에 없다는 분석이 나온다.

Read More

한국금융연구원, '취약기업 상환능력 분석' 발표기업 채무 1,900조원, 양은 늘어나고 '질'은 떨어지고체감경기도 양극화, 수출기업 업황은 '개선' 내수는 '악화' 기업들이 금융기관에서 받은 대출액이 1,900조원에 육박하는 가운데 상환 능력이 부족한 취약기업의 차입금 비중이 2008년 글로벌 금융위기 당시 수준만큼이나 높아진 것으로 나타났다. 고금리 여파의 직격타를 정면으로 맞은 기업들의 연체율도 가파르게 증가하면서 위기감이 고조되는 와중에, 고물가 장기화에 따른 민간소비 부진과 경기 침체까지 겹치며 기업들의 체감경기 양극화도 심화하는 모습이다.

Read More

'비은행 포트폴리오' 확대 위해 보험사 인수 참여올해 증권업 진출도 병행, 은행 의존도 개선 총력매각가 2조원 전망에 "오버페이는 하지 않을 것" 비은행 포트폴리오 확장에 주력하고 있는 우리금융그룹이 자산 기준 국내 손해보험(손보) 업계 7위인 롯데손해보험 인수전에 뛰어들었다. 최근 우리금융은 5대 금융그룹 중 유일하게 계열사 중 보험사와 증권사가 없어 올해 인수합병(M&A)을 통해 해당 업종 진출을 모색하고 있다. 현재 복수의 글로벌 사모펀드(PEF)들이 경쟁자로 참여한 가운데, 최대주주인 JKL파트너스는 롯데손보의 몸값으로 최소 2조원대를 희망하는 것으로 알려졌다.

Read MorePagination

- First page

- Previous page

- …

- 7

- 8

- 9

- …

- Next page

- Last page