웨이브, CB상환과 IPO 사이 복잡한 셈법

입력

수정

왓챠가 지난 2021년 말에 투자금으로 받은 전환조건부사채(RCPS) 490억 상환 압박과 폭락한 기업가치 탓에 신규 투자 유치에 난항을 겪으면서 OTT 플랫폼들이 보유한 전환사채에 대한 관심이 커지고 있다.

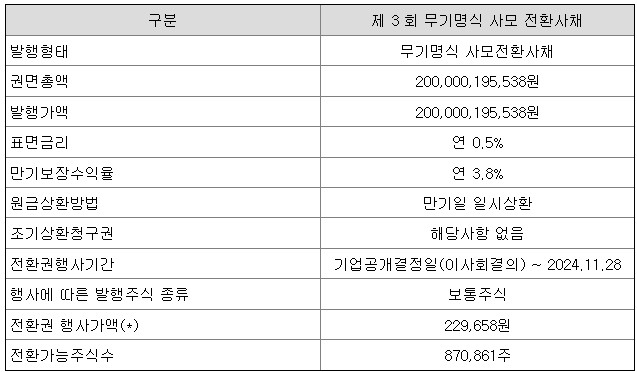

지상파 방송3사와 SK텔레콤이 합작한 콘텐츠웨이브(이하 웨이브)는 지난 2019년 11월에 전환사채(CB)로 약 2,000억원의 외부 투자를 받았다. 당시 SK텔레콤은 유상증자로 운영 자금이 부족하다는 판단아래 재무적투자자(Financial Investors·FI)들로부터 2,000억원의 외부 투자를 CB 형식으로 유치했다.

전환사채(CB)에 걸린 복잡한 계산

전환 조건이 걸린 사채는 투자자들이 회사 위기 시에는 채권으로 인정받아 기업 청산 후 자금을 회수하기에 좋고, 회사가 크게 성장했을 경우에는 가치가 높아진 주식으로 전환해 큰 금전적인 이익을 누릴 수 있어 투자자들 사이에 인기있는 투자방식이다. 은행권처럼 대출을 해 줄 경우에는 기업 성장의 이익을 함께 누릴 수 없고, 주식으로만 투자금이 들어갔을 경우에는 회사 경영이 어려워질 경우에는 청산 기업에 대한 권리가 후순위인 주식으로 자금회수가 어렵기 때문이다.

현재 왓챠의 경우, 주식을 보유한 주주들은 5,000억원을 바라보던 기업의 가치가 200억원으로 줄어드는 것에 반대해 LG유플러스의 인수에 불편함을 나타냈다. 반면 2021년 말에 RCPS로 490억원의 투자를 진행한 FI들은 기업 가치가 200억원으로 줄어들면 RCPS를 채권으로 유지한채 490억원의 원금과 이자를 회수하겠다는 태도다. FI들 사이에서도 주식, RCPS 등의 보유 증권 형태에 따라 셈법이 달라지는 것이다.

왓챠만큼 경영이 어려워진 것은 아니나, 웨이브도 CB 발행 당시에 약속했던 2024년 11월 주식시장상장(IPO)이 가시권 밖으로 나간만큼, CB가 상환되는 상황이 나타날 수도 있다는 해석이 나온다.

외부에 공개된 정보에 따르면, 지난 2019년 11월 29일 CB 발행일로부터 5년 이내에 연 3.8%의 보장수익률로 사채를 상환하거나, 혹은 주식으로 변경할 수 있는 권리가 FI들에게 부여됐다. 웨이브에서는 연 3.8% 수익률 이상을 보장할 수 있는 기업가치를 시장에서 인정받기 위해 유료 가입자 500만명과 5천억원 규모의 연 매출이 필요할 것이라고 내다봤다.

2024년 11월까지 매출액, 유료 가입자 마일스톤(Milestone) 맞출 수 있을까?

웨이브의 연 매출액은 2019년 973억원, 2020년 1,802억원, 2021년 2,301억원으로 각 49.4%, 85.2%, 27.7%씩 성장했다. 2020년에는 코로나19 팬데믹으로 큰 폭의 성장을 거뒀지만 2021년들어 코로나19 특수가 끝나면서 성장세가 주춤한 모습이다. 업계에서는 2022년에는 매출성장율이 더 둔화됐을 것으로 예측한다. 2022년에 매출액이 3,000억원이었더라도 2024년 11월까지 연 매출액 5,000억원을 달성하기 위해서는 연간 30% 이상 성장해야 맞출 수 있는 마일스톤(Milestone, 투자자들이 정한 영업 목표)이다. 코로나19 특수가 끝난만큼 현실적으로 쉽지 않다는 것이 업계의 중론이다.

유료 가입자 500만명 유치도 난항이다. 지난 12월 월간활성이용자수(MAU) 기준 티빙이 489만7,851명, 웨이브는 408만2,493명이다. 아이지에이웍스의 모바일인덱스가 유료 가입자가 아니라 전체 가입자를 기준으로 한다는 점, 웨이브는 SK텔레콤 VIP서비스 가입자들에게 무료라는 점 등을 감안하면 실제 유료 가입자 숫자는 약 절반 정도일 것이라는 것이 업계 관계자들의 예측이다.

글로벌 자금경색으로 IPO 시장이 꽁꽁 얼어붙은 것도 문제다. 거시경제 전문가들은 미 연준이 금리를 대폭 인상한 것이 러시아-우크라이나 전쟁으로 인한 에너지 공급란이 주 원인이었던데다 물가 상승률이 꺾이고 있어 빠르면 2023년 말부터 금리 인하가 시작되고 경기 회복세가 2024년 들어 나타날 것이라고 예상하고 있으나, 웨이브가 2024년 상반기에 IPO를 위한 준비를 모두 마칠 수 있을지는 미지수다. 경기침체로 소비자와 투자자들 모두 지갑을 닫고 있기 때문이다.

경쟁사인 티빙이 2025년까지 연간 1조원 이상의 자금을 쏟아부어 오리지널 콘텐츠 경쟁에 나서겠다고 밝힌 가운데, 웨이브도 왓챠처럼 경쟁에서 밀리지 않기 위해서 대규모 투자를 장기간 이어나가야 한다는 압박을 받고 있는 것도 관건이다. 2천억원의 전환사채를 상환하며 자금이 빠져나가는 것이 아니라, 거꾸로 조 단위 이상의 신규 자금을 확보해야 티빙과의 경쟁을 이어나갈 수 있는 시장에서 전환사채 상환은 사실상 웨이브에 대한 사형선고라는 평가도 나온다.

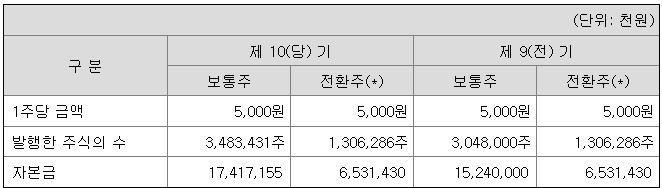

지난 2022년 12월 SK텔레콤의 유상증자 분을 고려할 때, 2천억원에 달하는 CB가 주식으로 전환될 경우 지분율은 약 25~30% 사이이다. 산술적으로 1조원 이상의 기업가치로 IPO를 이끌어내야 FI들이 상환대신 주식 전환을 고려할 수 있다는 계산이다. 이후 장기간 대규모 투자가 필요하다는 점을 감안할 때, 실질적인 목표 가치는 2~3조원 이상이어야 한다는 계산도 나온다. IPO를 통해 신규 투자금을 많이 확보할수록 오리지널 콘텐츠에 대한 투자 여력이 커지기 때문이다. IB업계 전문가들은 향후 1년 반 안에 웨이브가 '대박'을 여러 차례 만들어내지 못하면 2조원 이상의 기업가치를 시장에서 인정 받기는 어려울 것이라고 내다봤다.

해외시장 진출로 해법 찾나?

웨이브는 SK스퀘어가 갖고 있던 미주 시장 대상 OTT 서비스 '코코와'의 지분 20%를 지난 2022년말에 인수했다. K-콘텐츠 역량으로 해외 시장에서 돌파구를 찾겠다는 것이다.

전문가들은 웨이브의 '코코와' 전략에 비관적이다. 그간 국내 대기업들이 장치산업이 아닌 경우 해외에서 독자적으로 판매채널을 확보해 성공한 사례가 희박한데다, SK텔레콤 인력이 주력이 된 코코와의 해외시장 이해도도 높지 않다고 판단하기 때문이다. 한 IB업계 관계자는 "한국에서 거대 통신사라는 앵커 비즈니스가 있으니까 11번가를 비롯한 여타 서비스 확장에 난이도가 낮았겠지만, 해외 시장에는 아무런 베이스도 없고, 이해도도 낮은데 할 수 있을거라는 기대가 안 든다"며 "인재 풀에서 훨씬 더 역량이 뛰어난 삼성도 여전히 반도체와 스마트폰 판매를 제외하면 해외 시장에서 경쟁력 있는 인재를 확보 못하는 상황인데 SK텔레콤과 국내 방송사들이 글로벌 인재들과 경쟁해서 살아남을 수 있을 것이라고 기대하는 것은 어렵다"는 견해를 내놨다.

국내 기술 기업들의 해외시장 진출 사업을 지원하는 엑셀러레이터 A씨는 "다른 콘텐츠 회사들처럼 IP를 팔아서 수익 창출하려는 쪽이 해외시장에 직접 뛰어드는 것보다 훨씬 더 가능성이 높아보인다"며 "국내 대기업 인력이 해외 시장에 안착하는 서비스를 만들어내기도 힘들고, 대기업의 상명하복식 구조로는 의사결정이 매우 느리고 비효율적으로 진행될 가능성이 높아 해외 시장에서 대응 속도에 문제가 생길 것"이라고 내다봤다.

이어 "OTT가 국내 시장으로는 생존하기 힘들다는 점에 공감하고, 해외 시장 도전 자체는 응원하겠지만, 업력을 더 쌓고 직접 진출을 모색해야하지 않았을까"는 우려를 표현하며 "올해와 내년 초까지 웨이브의 해외 진출이 IPO 가능성 여부, 한국 OTT 시장의 성장 여부를 가늠할 수 있는 잣대가 될 것"이라고 말했다.