“방시혁 의장, 4,000억 따로 챙겼다” IPO 추가 수익 논란

입력

수정

방 의장, 사모펀드와 주주 간 계약 체결 투자 차익 30%가량 받아 하이브 “법령 위반 사실 없다” 해명

하이브 창업자 방시혁 의장이 4년 전 하이브 상장으로 약 4,000억원을 벌어들인 것으로 확인됐다. 당시 하이브 지분을 보유하고 있던 사모펀드(PEF)에 기업공개(IPO)를 조건으로 투자 이익의 30%가량을 받은 데 따른 것이다. 그런데 해당 내용은 하이브 IPO 과정에서 공개되지 않았다. 공모가 대비 150% 오르며 화려하게 데뷔한 하이브는 상장 첫날부터 이들 PEF가 물량을 쏟아내며 급락했고, 일주일 만에 고점 대비 반토막이 났다.

PEF들, 상장 당일 대량 매도로 큰 수익

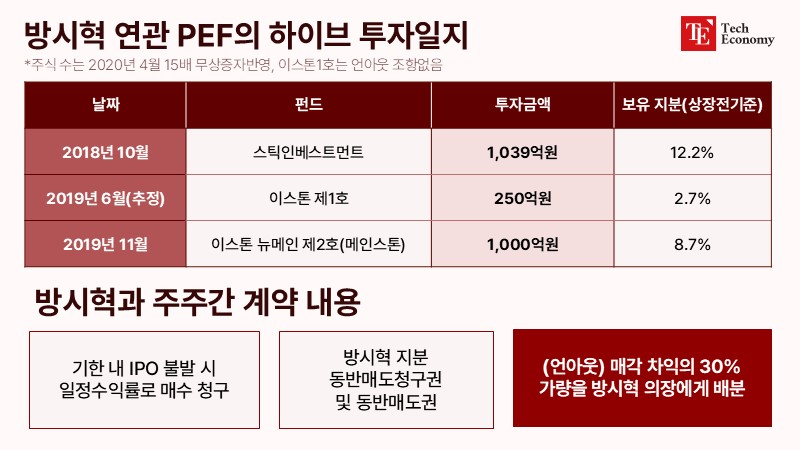

29일 금융투자업계에 따르면 PEF인 스틱인베스트먼트는 2018년 10월 1,039억원을 투입해 LB인베스트먼트(6.08%) 등 기관투자가가 보유하던 하이브(당시 빅히트) 지분 12.4%를 매입했다. 이듬해 6월께 이스톤에쿼티파트너스(이스톤PE)는 하이브 지분 2.7%를 250억원에 인수했다. 당시 방 의장과 하이브를 공동 창업한 최유정 부사장의 지분(4.6%) 중 일부를 사들였다. 이스톤PE는 증권사 출신인 양준석 대표가 그해 4월 만든 신생 PEF인데, 설립 2개월 만에 하이브 지분에 투자한 것이다. 방 의장과 이들 PEF를 중개한 김중동 전 하이브 사외이사도 6월부터 이스톤PE에 합류했다.

같은 해 11월 양 대표는 또 다른 신생 PEF인 뉴메인에쿼티와 공동 투자를 통해 1,000억원어치를 추가 매입했다. 알펜루트자산운용의 지분 전량과 최 부사장의 나머지 지분, LB인베스트먼트의 우선주 등 8.7%를 사 모았다.

그리고 11개월 후인 2020년 10월 하이브가 상장에 성공하면서 PEF와 방 의장 모두 큰돈을 벌었다. 이들 PEF의 평균 인수 단가는 약 3만2,000원(스틱·이스톤1호)에서 4만273원(이스톤2호)으로 공모가(13만5,000원)의 23~29% 수준이다. 이들은 상장 첫날 상한가(35만1,000원) 수준에서도 물량을 대거 팔아 10배 안팎의 이익을 거뒀다. 스틱인베스트먼트는 1,039억원을 투자해 9,611억원을 회수했고 이스톤PE와 뉴메인에쿼티는 1,250억원을 투자해 그에 못지않은 성과를 거둬들였다. 방 의장은 이들 PEF에서 총 4,000억원 안팎을 받은 것으로 업계는 추정하고 있다.

방 의장-PEF 간 '주주 간 계약'

이들 PEF는 어떻게 하이브 상장을 불과 1년 앞둔 상황에서 대규모 투자 기회를 얻는 행운을 쥐었을까. 이들 PEF에 지분을 매각한 기존 투자자들은 하이브 측의 직간접적인 개입이 있었다고 보고 있다. 이스톤PE 등에 하이브 지분을 판 알펜루트 관계자는 “하이브 고위 관계자들은 만날 때마다 ‘상장 계획이 없다’는 말을 반복했다”며 “그러고는 이스톤PE를 장기 투자자라고 소개해 줬다”고 했다.

실제 방 의장은 하이브 상장 전 이들 PEF와 주주 간 계약을 맺은 것으로 알려졌다. 당시 방 의장은 계약을 통해 IPO 이후 이들 PEF의 매각 차익 중 약 30%를 받기로 하고, 기한 내 IPO에 실패하면 지분을 되사주기로 했다. 이른바 언아웃(earn-out) 계약을 맺어 이들 PEF는 방 의장에게 4,000억원 안팎의 현금을 지급한 것으로 파악된다.

하이브 측 "신고사항 아니라고 판단"

최대주주가 상장 전에 PEF와 이 같은 계약을 맺어 사적 이익을 취한 사례는 매우 이례적이다. 더군다나 해당 계약은 한국거래소의 하이브 상장 심사 때는 물론이고 금융감독원의 증권신고서에도 공개되지 않았다. 또한 이들 PEF 보유 지분의 23.6% 가운데 15.1%는 보호예수가 걸리지 않았다.

이렇다 보니 PEF들은 상장 첫날부터 나흘 동안 지분 4.99%(상장 후 기준)를 쏟아내 4,258억원을 현금화할 수 있었고 상장 첫날 상한가로 치솟았던 하이브 주가는 불과 일주일 만에 60% 하락했다. 이 때문에 상장 초반에 들어갔던 투자자들은 PEF의 주식이 대거 풀린 영향으로 주가 급락을 경험해야 했다.

하이브 측은 “주관사와 법률자문사 4곳 모두 ‘특정 주주 간 계약이어서 일반 주주에겐 어떠한 재산상 손해가 없다’는 의견을 내 증권신고서에 기재할 사항이 아니라고 판단했다”고 해명했지만, 하이브와 상장 주관사가 IPO 과정에서 해당 주주 간 계약을 증권신고서에 기재했어야 했는지를 놓고 전문가들 사이에서도 이견이 갈리는 분위기다. 한 변호사는 “최대주주와 외부 투자자 간에 이익을 공유하는 계약은 공모 투자자가 반드시 알아야 한다”고 말했다. 반면 다른 변호사는 “주주 간 사적 거래인 만큼 상장에 영향을 미칠 사안이 아니라고 판단했을 수 있다”고 역설했다.