저렴한 중국산 부품 찾는 배터리 제조사들, "韓 배터리 소부장 업계의 생존 전략은?"

입력

수정

K-배터리 제조사, 전기차 수요 둔화에 원가 절감 나서 일부 배터리 업체는 저렴한 중국산 부품 사용 검토하기도 “시장 다변화만이 살길” 韓 소부장 업체, 미국 등 해외 진출에 박차

지난해부터 이어진 글로벌 전기차 수요 둔화에 국내 배터리 제조사들이 원가 절감에 나섰다. 특히 가격이 저렴한 중국산 소재·부품·장비(소부장)를 활용하려는 시도가 확대될 것으로 전망되고 있어 국내 배터리 소부장 업체의 타격을 우려하는 시선이 적지 않다. 이에 지난해부터 이어진 국내 배터리 소부장 기업들의 해외 시장 공략 시도가 더욱 활발해질 것으로 예상된다.

“원가 경쟁력 확보” 외치는 국내 대형 배터리 제조사

14일 업계에 따르면 국내 배터리 제조사들의 올해 화두는 단연 원가 경쟁력 확보다. 김동명 LG에너지솔루션 신임 CEO는 최근 취임사에서 질적 성장을 이끌 '이기는 전략'을 위한 구조적인 원가 경쟁력 확보를 강조했다. 최윤호 삼성SDI 사장도 올해 신년사를 통해 “시장의 변화에 선제 대응할 수 있는 글로벌 최고 수준의 원가 경쟁력을 확보할 것”이라고 힘줘 말했다.

국내 배터리 업계가 원가 경쟁력을 강조하는 이유는 최근 글로벌 전기차 수요 둔화에 따라 수익성 개선이 요구되고 있는 탓이다. 현재 배터리 업체들은 지난해 하반기 글로벌 경기침체 영향으로 전기차 재고가 쌓이면서 수요 정체를 겪고 있다. 고도성장에 제동이 걸리자 단기적으로 실적 압박이 가중됐고, 이를 원가 절감으로 해결하려는 모양새다.

문제는 일부 배터리 업체가 중국산 부품 사용을 검토하고 있다는 것이다. 국내 한 배터리 협력사 관계자는 “최근 들어 고객사로부터 납품 단가를 많이 낮춰달라는 요청을 받고 있다”며 “국내 배터리 제조사로 잘 알려진 한 회사의 경우 알루미늄 파우치, 배터리 캔 등의 배터리 생산에 사용되는 부품과 소모품 등의 단가를 중국업체 수준으로 낮춰달라는 요청도 있었다”고 전했다. 이미 배터리 소재에선 BTR, 즈천과기, 샨샨, 캡켐, 상하에너지 등 중국 기업이 국내 배터리 공급망에 진입한 상태다. 일부 업체만 진출했던 장비 분야에서도 선도지능이나 잉허커지 등의 중국 장비사가 국내 합류를 추진 중인 것으로 알려졌다. 국내 배터리 제조 업체 관계자는 “중국산 소재와 부품의 장점은 가격 경쟁력에 있다”며 “일부 부품의 경우 장비 단가 가격이 국내 제품보다 20% 이상 저렴하다”고 전했다.

다만 중국산 부품은 장점만큼이나 단점도 뚜렷하다. 가격 측면에선 국산보다 우위에 있지만, 납기나 기술력 측면에서 뒤처진다는 게 업계 중론이다. 여기에 미국의 인플레이션 감축법(IRA) 대응이 쉽지 않은 점도 국내 배터리 제조사들엔 부담으로 작용한다. 미 행정부가 최근 발표한 해외우려기업(FEOC) 세부 규정에 따르면 올해부터 중국산 배터리 부품을 사용하는 전기차는 보조금 대상에서 배제된다.

미국으로 눈 돌리는 K-배터리 소부장 업계

국내 배터리 제조사들이 대대적인 원가 절감에 나선 가운데, 국내 배터리 소부장 기업들은 해외로 눈을 돌리고 있다. 일찍이 관련 기술을 국산화하며 차별화에 성공한 국내 배터리 소부장 업계는 해외 자원을 직접 확보하거나, 글로벌 주요 완성차 업체들과 협력해 왔다. 특히 IRA가 도입된 이후 미국이 세계 최대 전기차 시장으로 부상하면서 국내 배터리 제조사에 이은 관련 소부장 업체의 진출도 크게 늘었다.

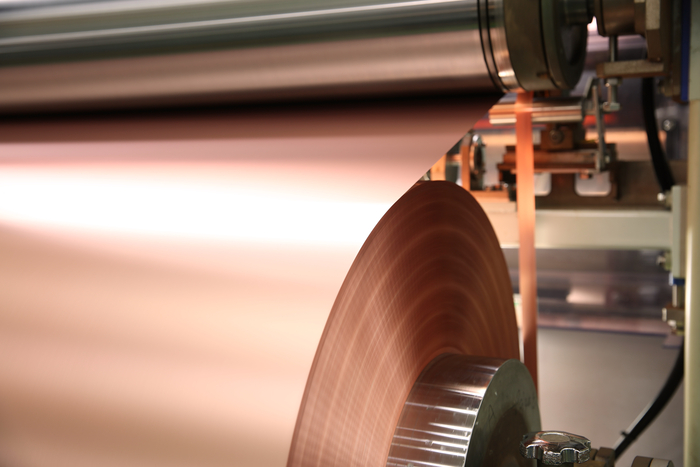

대표적인 사례가 지난해 7월 SKC의 자회사 SK넥실리스가 도요타그룹 상사인 도요타통상과 북미에 이차전지 동박 합작사(JV)를 설립한 건이다. 도요타통상은 도요타자동차가 미 노스캐롤라이나에 건설 중인 TBMNC(Toyota Battery Manufacturing North Carolina)의 전체 원재료 수급을 담당하고 있다. 두 회사는 이르면 2025년 양산을 시작해 북미에서 늘어날 동박 수요에 효과적으로 대응할 방침이다.

또 다른 국내 동박 업체인 롯데에너지머티리얼즈도 북미의 전지박 공장 부지 선정 및 건설을 검토 중이며, 솔루스첨단소재는 캐나다 퀘벡주에 동박 공장을 짓고 있다. 이 밖에도 SK아이이테크놀로지, 더블유씨피, LG화학 등 국내 분리막 업체들도 지난해 북미에 공장 신설을 검토하거나 미국 배터리 제조사와 합작사를 세우며 생산 체계 구축에 나서고 있다.

국내 배터리 소부장 업체가 특히 북미 진출에 적극적인 이유는 수요 때문이다. 시장조사업체 SNE리서치에 따르면 미국 전기차 시장은 2030년까지 1,000만 대 규모를 형성할 것으로 예상된다. 이는 전 세계 시장의 약 20% 수준으로, 중국을 웃도는 세계 최대 규모다. 특히 미국 내 전기차 배터리 수요는 2021년 64GWh에서 2025년 453GWh로 연평균 63%의 가파른 성장이 예상되는 반면, 동박 등 일부 배터리 소재의 경우 연산 1,000톤에도 미치지 못할 정도로 공급 부족이 심각한 상황이다.