런던증권거래소의 쇠락과 PE 투자의 변화

입력

수정

플러터, ARM, CRH 등 런던 떠나 뉴욕증시 이전 지난해 LSE, AIM 상장기업 22개로 사상 최저치 엄격한 규제, 연이은 상장폐지 등 LSE 위축 초래

아일랜드 더블린에 본사를 둔 베팅기업 플러터 엔터테인먼트(Flutter Entertainment)가 뉴욕증시에 지난달 29일 데뷔했다. 플러터는 오는 5월 열리는 연례 주주총회에서 런던 주식 상장을 폐지하고 뉴욕증시로의 이전 상장을 제안할 계획이다.

기업들의 뉴욕증시 이전에 런던증권거래소 타격

최근 플러터를 비롯해 영국의 반도체 설계기업 ARM, 아일랜드 건설업체 CRH 등 대기업들이 뉴욕증시로의 이전 상장을 결정하면서 런던증권거래소(London Stock Exchange, LSE)의 명성에 금이 가고 있다. 블룸버그 보고서에 따르면 최근 10년간 LSE 상장기업의 수가 25% 감소하는 등 한때 세계 금융의 중심지로 불렸던 런던의 쇠락세가 뚜렷해지고 있다. 영국 기업들의 연이은 상장 폐지, 신규 상장기업의 감소, 뉴욕 등 세계 금융 중심지로의 증시 이전 등이 LSE의 쇠퇴에 영향을 미쳤다는 평가다.

업계에 따르면 사모펀드(PE) 시장의 투자자들은 LSE가 급격히 위축되는 현재의 상황에 대해 무감하거나 긍정적으로 받아들이고 있는 것으로 알려졌다. 또한 벤처캐피탈(VC) 투자자들은 영국 투자 포트폴리오에서 유동성을 확보하기 위해 다른 옵션을 모색하고 있으며 PE 운용사들은 LSE 상장기업에 대한 인수 기회를 강력한 파이프라인으로 구축함으로써 계속해서 수익을 창출할 수 있을 것으로 전망된다.

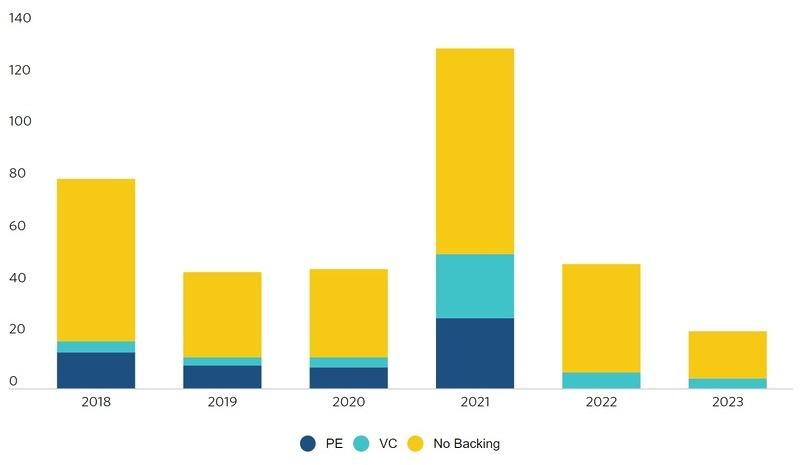

하지만 LSE의 증시 하락은 영국을 비롯한 글로벌 PE 시장의 재정 건전성에 부정적인 영향을 미칠 가능성이 있다. 그도 그럴 것이 지난 2년 동안 런던에서의 기업공개(IPO) 활동이 크게 위축됐다. 지난해 LSE와 AIM(Alternative Investment Market)에 상장한 기업은 22개에 불과했는데 이는 최근 10년 중 가장 저조한 수치다. 반면 2021년에는 131개 기업이 IPO를 진행했다. 이 가운데 벤처캐피털의 지원을 받은 기업은 25곳, PE의 지원을 받은 기업은 27곳이었다.

반도체 설계기업 ARM, 영국 측 설득에도 뉴욕증시 상장

지난해 전 세계적으로 IPO 시장이 둔화되긴 했지만 특히 영국에서는 지난 2년간 신규 상장의 부진이 더욱 심각했다. LSE 상장 예정이던 다수의 영국 기업들이 최근 뉴욕증권거래소(New York Stock Exchange, NYSE)나 유럽 내 다른 거래소에 상장을 하기로 결정하면서다. 이 중 가장 주목할 만한 사례는 ARM의 뉴욕증시 상장이다. 지난 2016년 소프트뱅크에 인수되면서 런던증시 상장을 폐지한 ARM은 이후 미국 엔비디아 매각이 무산되자 영국 총리까지 나서 런던증시 재상장에 공을 들여왔다.

하지만 지난해 3월 르네 하스 ARM 최고경영자(CEO)는 "당국과 수개월에 걸쳐 협의한 결과 뉴욕증시에 상장하는 것이 최선이라고 판단했다"고 밝혔고 6개월 후인 같은 해 9월 ARM은 미국 나스닥에 성공적으로 데뷔했다. 상장 첫날 ARM의 주가는 공모가 대비 24.7% 오르며 시가총액 650억 달러(약 86조4,000억원)를 돌파했다. 만약 ARM이 당초 계획대로 런던증시에 상장했다면 지난해 영국 최대 규모의 IPO가 됐을 것이다. 이외에도 유럽 최대 PE 운용사 CVC도 지난해 10월 네덜란드 암스테르담증권거래소에 상장했다. 이에 대해 글로벌 투자 전문 연구기관 피치북의 나비나 라잔 수석 애널리스트는 "지난해 IPO 시장이 크게 위축되면서 기업들이 유동성이 높고 기업가치가 회복된 시장을 찾아 이동했다"며 "특히 LSE가 쇠퇴하는 데는 투자시장의 위축뿐만 아니라 영국 금융시스템의 구조적 한계와 테크기업에 대한 미국과 유럽의 투자 심리 차이가 영향을 미친 것으로 보인다"고 분석했다.

피치북이 발표한 '2023년 영국 PE 투자 현황 분석' 보고서에 따르면 LSE는 다른 거래소에 비해 규제가 엄격해 '프리미엄 상장' 시 더 많은 비용과 부담이 발생한다. 프리미엄 상장은 기업지배구조, 매출 실적, 영업·자산 통제권 등에 엄격한 기준과 규제를 적용하는 LSE의 메인 마켓으로 프리미엄 상장을 한 기업들은 투명성을 인정받아 많은 투자자 확보와 자금 조달에 유리하다. 하지만 LSE에서 프리미엄 상장을 위해 투입되는 비용과 노력이 IPO의 성과로 이어지지 않으면서 기업의 수요가 감소한 것이다.

브렉시트 이후 영국 정부는 런던을 매력적인 금융 허브로 조성하기 위해 자본시장의 규제를 정비하는 데 총력을 기울여왔다. 지난해 영국 정부가 발표한 정책보고서에 따르면 기존의 프리미엄 상장과 스탠다드 상장을 통합해 상장을 희망하는 기업들의 초기 진입 장벽을 없애는 방안도 추진하고 있다. 하지만 해당 계획을 실행하는 데 당초 예상보다 많은 시간이 소요되면서 일정이 지연되고 있다. 이와 관련해 라잔 수석 애널리스트는 "IPO와 관련한 LSE의 규제가 개선되지 않는다면 전 세계적으로 IPO 시장이 회복된다고 하더라도 더 많은 영국 기업들이 런던증시에서 상장 폐지하고 다른 거래소로 증시 이전을 하거나 신규 IPO를 추진할 가능성이 높다"고 지적했다.

올해 PE 투자 거래 전망

한편 올해도 단기 거래를 통해 수익을 창출하는 PE 투자자들의 거래 활동이 이어질 것으로 보인다. 실제 지난해 PE 투자의 지원을 받은 기업 인수 활동이 영국의 딜 메이킹을 주도했고 해당 거래가 유럽 PE의 절반을 차지했다. 일례로 지난해 7월 PE 투자사 EQT는 수의학 부문 제약업체 데크라 제약(Dechra Pharmaceuticals, DPH)를 45억 파운드(약 7조5,000억원)에 비공개 인수했다. 다만 IPO를 추진하는 기업들이 LSE를 떠나는 사례는 더 늘어날 것으로 관측된다. 장기적인 관점에서 LSE의 위축은 세계 금융 중심지로서의 런던의 위상에 악영향을 미칠 수밖에 없기 때문이다. 런던은 브렉시트에도 불구하고 뉴욕에 이어 글로벌 금융 허브 2위의 자리를 지켰지만 LSE의 쇠퇴로 인해 투자시장의 거래가 감소하면서 VC와 PE 투자 업계의 인재와 자본의 이탈이 불가피해졌다.

그럼에도 불구하고 앞으로의 전망은 여전히 낙관적이다. 플러터가 뉴욕 증시 이전을 결정했다는 보도가 있던 날 초소형·초저가 개인용 컴퓨터 제조업체 라즈베리 파이 재단(Raspberry Pi Foundation)이 런던증시 상장을 목표로 IPO를 추진한다는 소식이 전해졌다. 여기에 올해 영국 정부가 추진하고 있는 자본시장 개혁이 시행되면 더 큰 활력을 불어넣을 수 있을 것으로 보인다. 현재 런던증권거래소는 빠르게 규모를 확장하는 기업에 더 많은 유동성 경로를 제공하기 위해 민간기업의 주식을 거래할 수 있는 또 다른 플랫폼을 출시할 계획이다. 성장하는 기업의 유동성을 높이기 위한 이니셔티브, 특히 비상장 기업 주식을 위한 새로운 거래소의 출범은 LSE의 혁신과 적응력을 확인하는 시험대가 될 것으로 전망된다.

영어 원문 기사는 What a diminished UK exchange means for private markets | PitchBook에 게재되었습니다.