카드 돌려막기도 한계, 신용카드 대출 연체율 10년 만에 최고 '은행 건전성 위협'

입력

수정

일반은행 신용카드 대출금 연체율, 10년 來 최고

벼랑 끝 다중채무자들, 문턱 낮은 카드 대출로 몰려

현대카드, 대출 증가에도 연체율 최저 '리스크 대비' 덕

카드사 연체율이 치솟고 있는 가운데 현금 서비스와 카드론 등 카드 대출 연체율도 10년 만에 최고치를 기록한 것으로 나타났다. 1·2금융권의 대출 문턱이 높아지면서 신용 점수가 낮은 취약 차주들이 급전 창구인 카드 대출에 몰렸지만 이마저도 갚지 못한 여파로 분석된다. 고물가·고금리·경기침체 삼중고로 갈 곳 잃은 중저신용자들의 불황형 대출이 늘고 있는 가운데, 카드사들은 건전성 개선을 위해 고삐를 더욱 조이고 있다.

2월 말 기준, 카드 대출 연체율 3.4% 기록

29일 한국은행 경제통계시스템에 따르면 일반은행의 신용카드 대출금 연체율은 지난 2월 말 기준 3.4%로 집계됐다. 이는 2014년 11월(3.4%) 이후 9년 3개월 만에 가장 높은 수준이다. 일반은행은 카드 사업을 분사한 시중은행을 제외하고 카드업을 겸영하는 나머지 시중은행과 지방은행을 포함하는 개념이며, 신용카드 연체율은 하루 이상 연체한 경우를 기준으로 한다.

일반은행 신용카드 대출금 연체율은 2011년 하반기부터 상승세를 그리다 2013년 2월 3.0%까지 오른 후 2014년 11월 3.4%까지 치솟았다. 이후 2%대 후반에서 3%대까지 소폭 등락을 거듭하다 2016년경부터는 2%대를 유지했고, 2022년 1월 1%대(1.9%)에 안착했다. 하지만 2022년 9월 1.8%까지 내려간 연체율은 빠른 상승세를 보이더니 작년 11월 들어 3%대(3.0%)에 재진입했다.

이를 두고 업계에서는 1·2금융권 대출에 실패한 중저신용 차주들이 벼랑 끝에 내몰린 상황을 단적으로 드러낸다는 분석이 나온다. 실제로 1금융권은 지난해부터 대출 심사를 강화, 상대적으로 소득이 많고 신용점수가 높은 차주들을 위주로 신용대출을 내주는 경향을 보이고 있다.

은행연합회 공시에 따르면 지난 3월 기준 5대 은행(KB국민·신한·하나·우리·NH농협은행)과 인터넷은행 3사(카카오·케이·토스뱅크)의 가계신용대출(신규취급액 기준) 평균 취급 신용점수는 919.5점으로 나타났다. △11월 896.8점 △12월 898.6점 △1월 904.1점 △2월 916.8점으로 매월 오르는 추세다.

저축은행과 상호금융 등 2금융권도 고금리 장기화에 자산 건전성이 크게 악화하자 신규 대출 영업을 자제하는 등 대출을 강하게 조이고 있다. 이 같은 기조 속에서 이미 다른 업권에서 대출을 최대한 당겨쓴 다중 채무자들이 마지막으로 카드 대출을 받았다가 원리금을 제때 상환하지 못하고 있는 것이다.

카드 대출 역대 최고치, 1·2금융권 대출 강화의 풍선효과

실제로 서민들의 급전 창구로 불리는 카드론은 평균 금리가 12∼17%대로 높음에도 불구하고 올해 들어 매월 최대치를 경신하고 있다. 여신금융협회에 따르면 지난달 말 기준 9개 카드사의 카드론 잔액은 39조9,644억원으로 집계됐다. 이는 역대 최대였던 지난 3월(39조4,821억원) 대비 4,823억원 증가한 수준이다. 지난해 4월의 카드론 잔액이 37조2,593억원이었다는 것을 감안하면 약 1년 만에 무려 2조7,051억원 급증한 것이다.

지난달 말 현금서비스 잔액 또한 6조5,605억원으로 전월 말보다 1,000억원가량 늘었고, 결제성 리볼빙 이월잔액도 7조3,345억원으로 3월(7조3,236억원)보다 증가했다. 동기간 카드론 대환대출 잔액 역시 1조8,353억원으로 한 달 새 547억원 늘었다. 카드론을 갚지 못해 '돌려막기'한 금액이 크게 불어났다는 뜻으로, 그만큼 중저신용자들의 상환 능력이 저하됐다는 해석이 나온다.

카드론이나 현금서비스 같은 대출성 자산은 카드사에 수익을 가져다 주지만 고금리 기조가 장기간 이어지는 상황에서 차주들이 돈을 갚지 못할 경우 부실채권으로 변할 가능성이 높다는 점에서 건전성 우려가 커지는 양날의 검이다. 연체율이 치솟으면 카드사는 대손충당금을 더 많이 쌓아야 하는데 대손충당금이 불어나면 순이익이 줄어들기 때문이다. 또한 신용등급이 하락하는 위험도 감수해야 한다.

이 같은 건전성 악화의 영향은 이미 가시적으로 나타나고 있다. 지난 20일(현지시간) 글로벌 신용평가사 무디스는 KB국민카드의 신용등급(A2) 전망을 ‘안정적(stable)’에서 ‘부정적(negative)’으로 하향 조정했다. 향후 재무 상태가 개선되지 않으면 신용등급을 낮출 가능성을 열어둔 것이다. 무디스는 하향 근거로 대환대출 등 개인 채무를 구조조정한 건수가 늘어난 점과 연체로 손상된 자산의 비율이 증가한 점을 들었다.

현대카드, 나 홀로 '연체율' 건재

최근 걷잡을 수 없이 불어나는 연체율이 금융 시장의 뇌관이 될 수 있다는 우려가 나오는 가운데 카드사들은 연체율을 낮추기 위해 대출채권을 매각하는 등 건전성 관리에 사활을 쏟고 있다. 업계에 따르면 지난해 8개 카드사의 대출채권 매매이익은 5,848억원으로 전년(2,642억원)보다 무려 121% 증가했다. 연체 채권을 보유하다가 직접 회수할 수도 있으나, 좋은 조건으로 매각하는 쪽이 건전성 개선에 효과적이라 판단한 것으로 풀이된다.

다만 현대카드만은 연체율 상승 국면에서 나 홀로 건재한 모습이다. 대출 취급을 확대했음에도 연체율은 업계 최저치를 기록한 것이다. 현대카드 분기보고서에 따르면 1분기 취급한 카드론, 현금서비스, 일반대출 합계는 5조6,577억원으로 전년 동기 대비 18.4% 증가한 것으로 나타났다. 유형별로는 카드론이 4조9,922억원으로 14.8% 늘었으며 현금서비스는 63% 증가한 6,537억원을 기록했다. 그러나 연체율은 1.04%로 8개 전업카드사 중 최저치를 보였다.

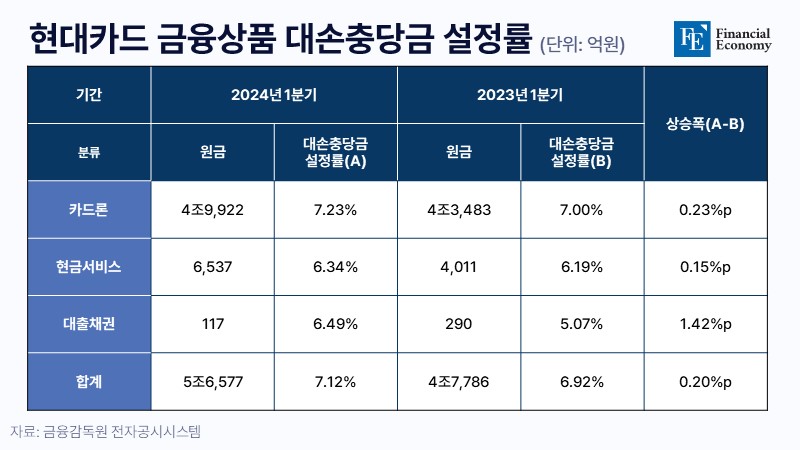

여기에는 우량 차주 비중을 높인 영향이 컸다. 대출 취급 여력이 충분해 우량 회원 중심으로 금융 상품 취급을 늘린 것이다. 아울러 추후 발생 가능한 건전성 리스크에 대비해 대손충당금 설정률을 높인 점도 주효했다. 대손충당금 설정률은 취급액 대비 대손충당금 비중을 계산했다. 카드론의 대손충당금 설정률은 전년 동기 대비 0.23% 포인트 상승한 7.23%, 현금서비스는 0.15% 포인트 상승한 6.34%로 설정했다.

이로 인해 현대카드의 올해 1분기 당기순이익이 9.9% 감소하기도 했으나, 금융상품 자산이 신용판매(일시불, 할부) 자산보다 수익성 기여도가 높다는 점을 감안할 때 대손충당금 적립으로 인한 당기순이익 감소는 일시적일 것으로 보인다. 즉 실적을 포기하고 건전성을 잡은 셈이다.

문제는 이같은 건전성 기조를 앞으로도 계속 유지할 수 있느냐다. 올 1분기에 실적 악화를 겪으면서 다시 카드 대출상품 확대에 나섰기 때문이다. 지속적인 결제 수수료 인하로 부진을 겪고 있는 카드사업에서 수익성을 확보하기 위해서는 현금서비스 및 카드론 확대가 필수적이다. 하지만 현재와 같이 고금리가 이어지는 상황에서는 이에 따른 연체도 불가피하다는 점에서 향후 카드 대출 잔액이 연체율 상승 압력으로 작용할 가능성이 다분할 것으로 분석된다.