상속세가 낳은 경영권 분쟁에 한미약품은 가족 불화, 투자자들은 굿이나 보고 떡이나 먹는다?

입력

수정

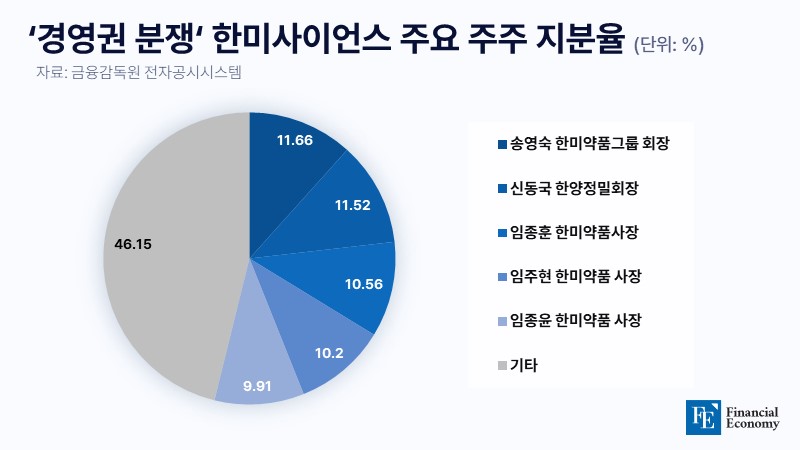

한미약품그룹 경영권 분쟁, 임 사장 형제 자금력 부족으로 조기 일단락될 것 전망 국내 주요 사모펀드들, "논란에 휩싸여서 득 될 것 없다"는 판단 주가만 20~30% 올랐다가 다시 떨어지는 중 60%에 달하는 상속세의 불합리성 탓에 집안 불화만 키웠다는 비판 나올 것 예상도

한미약품그룹의 집안 내 경영권 분쟁이 오는 28일에 있을 정기주주총회에서 일단락될 것이라는 전망이 지배적인 가운데, 주주총회 장소 변경까지 논란이 되면서 주식시장의 관심을 집중시키고 있다.

업계 관계자들은 한미약품그룹의 모녀(송영숙 회장, 임주현 사장) 측이 주주총회 장소까지 세심하게 정할만큼 경영권 분쟁을 주도적으로 이끌고 있다는 분석 아래, 이번 주주총회에서도 무리 없이 OCI그룹과의 합병 안이 통과될 것이라고 예측한다. 모녀의 통합 안에 강한 반대를 표명하고 있는 장·차남(임종윤 사장, 임종훈 사장) 측이 주요 사모펀드(PEF)들과 연계해 주주총회에서 예상을 뒤집는 반전이 나올 여지가 있기는 하나, 현실적인 제약을 놓고 봤을 때 반전 드라마를 보기는 어려울 것이라는 설명이다.

상속세가 낳은 경영권 분쟁과 가족 불화

증권업계에서는 이번 한미약품그룹 경영권 분쟁의 주원인을 가족 간 불화가 아닌 상속세 문제로 본다. 가족 간 불화는 오히려 상속세 부담을 완화하기 위한 고민이 낳은 결과에 지나지 않는다는 것이다. 앞서 지난 1월 한미약품그룹은 지난 2020년부터 5,400억원의 상속세 중 절반을 부담했는데, OCI그룹과의 통합으로 상속세가 줄어드는 것은 아니라고 반박한 바 있다. 이어 임주현 사장은 각종 인터뷰에서 이번 통합이 한미약품그룹 성장에 디딤돌이 될 것이라는 설명과 함께, 대량 주식 매각 없이 상속세 미납분을 납부하기 어려운 상황에 있어 피할 수 없는 선택이라는 점도 밝혔다.

실제로 지난 2023년 9월 말 기준 재무제표상으로 한미사이언스의 현금 및 현금성 자산은 불과 1억3,200만원에 불과하다. 분기 당 영업수익이 3천억원이 넘는 상장사 그룹에서 보유한 현금 및 현금성 자산이라고 보기는 어려운 수치다. 한미약품그룹 사정에 정통한 관계자에 따르면 오너 일가의 상속세 납부뿐만 아니라 제약업계 R&D에 필요한 막대한 부담을 감당하기 쉽지 않은 상황이었던 만큼, 한미약품의 발표대로 이번 통합은 최선의 타협안이라는 것이 내부 분위기라는 설명이다.

지난해 가을까지만 해도 신생 사모펀드인 라데팡스파트너스(이하 '라데팡스')가 우호 지분을 취득하는 방식으로 오너 일가의 상속세 부담을 덜어줄 수 있을 것으로 관측됐으나, 라데팡스에 주요 LP로 나섰던 새마을금고가 지난해 여름부터 뱅크런 논란에 휩싸이면서 라데팡스가 마련에 실패했던 것이 이번 통합에 또 다른 단초를 제공했다. 관계자들에 따르면 임 사장 형제는 사모펀드에 지분을 매각하는 것에 줄곧 반대해 왔으나, 라데팡스로부터 추후 지분을 되사들이는 조건에 물러섰던 것으로 알려졌다. 그러나 OCI그룹과의 통합이 급하게 결정되자 경영권을 영원히 잃는다는 생각에 결국 가족 간 불화로 확산됐다는 것이다.

장·차남, 경영권 분쟁하려면 결국 사모펀드 끌고 와야

업계에서는 임종윤 사장과 임종훈 사장 형제가 여전히 상속세를 완납하지 못한 상태인 데다, 자금력이 부족해 국내·외 사모펀드와의 협력없이는 이번 경영권 분쟁에서 이기기 어려울 것으로 내다본다. 지난해 12월 한미약품그룹과 OCI그룹의 통합 소식이 알려지자 한때 377,000원까지 치솟았던 한미약품 주가가 3월 들어 320,000원~330,000원 사이의 박스권을 형성하고 있는 것도 시장에서는 경영권 분쟁이 찻잔 속의 태풍으로 끝날 것이라고 판단하고 있기 때문이라는 것이다.

임 사장 형제가 소액주주들의 의결권을 위임 받기 위해 의결권 대리행사를 요청했던 것 역시 사모펀드에 대한 임 사장 형제의 불편함이 반영돼 있다는 분석이다. 소액주주들의 지지를 통해 사모펀드의 개입을 미연에 차단하거나 최소화하겠다는 것이다. 그러나 증권업계에서는 한미약품그룹의 현금흐름 상태, 제약업계 R&D 필요액 등이 이미 널리 알려진 만큼, 추가 자금 투입을 약속하지 않고는 이번 경영권 분쟁에서 소액주주들의 지지를 받기 어려울 것으로 전망한다.

임 사장 형제들만큼이나 사모펀드들도 이번 경영권 분쟁에 참여하지 않으려 할 가능성이 높다는 분석도 나온다. 지난해 12월부터 가시화됐던 한국앤컴퍼니(전 한국타이어) 그룹의 형제간 경영권 분쟁에 참가했던 MBK가 결국 공개매수를 포기했던 사례도 여전히 회자된다. 당시 아버지 조양래 명예회장이 사재 570억원을 털어 한국앤컴퍼니 주식 2.72%를 매수해 차남 조현범 회장을 지원하고 나서자 MBK도 더 이상 공개매수를 이어갈 동력을 잃었던 사건이다. 이익을 쫓는 사모펀드 입장에서 경영권 분쟁의 승리를 확신할 수 없는 상태에서 유사한 도전에 참여할 가능성이 낮다는 것이 복수의 사모펀드 관계자들의 설명이다.

상속세 납부는 결국 해외 자본에 국부를 상납하는 것이다?

증권업계에서는 한미약품그룹과 OCI그룹의 통합이 무사히 진행될 경우, 향후 상속세 납부의 모범사례가 될 것으로 전망한다. 대기업의 경영권이 2세, 3세로 넘어오면서 상속세 납부가 단순히 집안의 부담인 것을 넘어 기업 의사결정에 영향을 주거나, 해외로 지분이 매각되면서 기업 경영의 일체성이 상실되는 사건들이 많았기 때문이다.

게임업계 3대 주요 기업 중 하나인 넥슨의 경우, 고 김정주 회장이 사망한 후 지주회사 엔엑스씨(NXC) 지분 29.3%(4조7천억원 상당)가 현물 상속세로 납부된 상태에서 한국자산관리공사가 공개 매각을 진행하고 있다. 지난 12월까지 2차 입찰에서도 유찰된 상태로, 게임업계에서는 사우디의 빈 살만 왕세자, 혹은 중국의 텐센트 정도가 지분을 인수할 수 있는 유력한 후보로 예상한다. 넥슨 내부 관계자에 따르면 곧 2대 주주가 바뀌면서 회사 운영 방침도 바뀔 것이라는 사내 소문이 돌면서 기업 전략 관점에서 방향성을 상실했다는 해석도 나온다.

60%에 달하는 높은 상속세가 기업 경영을 좌우하고, 심지어 국부를 유출하는 상황까지 벌어진다는 지적이 계속되는 가운데, 같은 맥락에서 한미약품그룹의 임 사장 형제가 사모펀드와 손잡을 경우 자본의 논리에 따라 기업 경영이 좌우될 수 있다는 우려와 사모펀드를 통해 국부가 해외로 유출될 수도 있다는 논란을 피하기 어려울 것으로 전망된다. 사모펀드 참여가 낳을 부작용까지 고려한다면, 이번 경영권 분쟁이 더 이상 큰 논란 없이 모녀 측의 승리로 돌아갈 것이라는 예상이 지배적인 이유다.