'국민연금' 상반기에만 102조 수익, 총 1,147조 기금 적립 "해외주식 효과"

입력

수정

국민연금 올해 상반기 수익률 10% 육박, 누적 수입금 680.4조원

상반기 시장 평균보다 더 많은 이익, 해외주식 수익률 20% 상회

기금수익률 年6% 유지될 경우, 연금보험료 인상 부담 크게 줄어

올해 상반기 국민연금 기금 수익률이 9%대를 기록했다. 미국 기술주 강세로 국내·해외주식 수익률이 양호했고, 원·달러 환율 상승도 해외자산 운용수익률에 긍정적 영향을 준 것으로 분석된다.

국민연금 적립금, 1,200조 목전

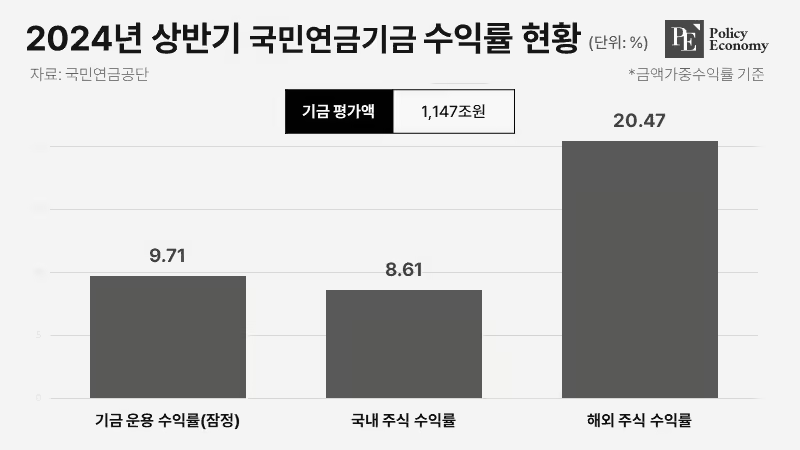

29일 국민연금 기금운용본부는 올해 상반기 기준 기금 수익률이 9.71%, 운용 수익금은 102조4,000억원을 기록했다고 밝혔다. 이로써 국민연금 제도 도입 이후 누적수익금은 680조4,000억원, 기금 적립금은 1,147조원을 달성해 1,200조원을 목전에 뒀다.

국민연금의 수익률을 견인한 건 해외주식이다. 자산별 잠정수익률을 보면, 상반기 해외주식 수익률은 20.47%를 기록했다. 미국의 인공지능(AI) 수혜주를 비롯해 빅테크 등 다양한 기술·성장주에 투자한 것이 수익률 제고에 도움이 됐다는 평가다. 기금운용본부는 “달러당 원화값 하락이 해외자산 운용수익률에 영향을 미쳤다”고 말했다. 달러당 원화값은 연초 대비 7% 이상 하락해 환차익으로 이어졌다.

국내주식 수익률은 8.61%로 해외주식 대비 부족했지만, 한국 시장 평균(코스피지수)은 웃도는 성과를 달성했다. 수익률 제고에 힘써야 하는 국민연금 특성상, 기대수익률이 높은 해외주식 비중을 국내주식보다 높일 수밖에 없다. 국민연금의 투자 포트폴리오 중 해외주식 비중은 34.1%에 달한다. 국내주식(13.8%) 대비 평가액도 2배 이상 많다. 이에 최근 밸류업 기조와 관련해 연기금을 대표로 하는 기관투자자들의 역할 확대를 주문하는 시선은 향후 숙제로 남았다.

해외채권(7.95%)과 대체투자(7.79%)에서도 준수한 수익률을 기록했다. 다만 국내채권(1.66%)은 다소 부진했다. 해외채권의 수익률이 뛰어난 이유 역시 채권 자체 투자 수익보다는 달러당 원화값 하락 영향이 컸다. 시장 금리가 오름세라, 채권 투자로는 큰 수익을 내기 힘들었다는 분석이다. 한편 부동산 투자·사모 벤처 투자·인프라 투자 등 대체투자 수익률은 이 기간 투자자산의 평가 변동분이 반영되지 않았다. 대체투자 자산에 대한 평가는 추후 연말에 이뤄진 예정이다.

세계 3대 연기금으로 자리매김

주목할 만한 점은 국민연금이 이번 상반기 시장 평균보다 더 많은 이익을 냈다는 점이다. 올해 상반기 세계 주식시장 상승률은 달러 기준 11.88%이고, 국내 주식시장 상승률은 5.37%로 국민연금 수익률이 모두 웃돈 것으로 나타났다. 국민연금은 1988년 1월 상시근로자 10인 이상 사업장을 대상으로, 가입 후 요율 3%의 보험료를 10년 이상을 납입해야 연금을 수령하도록 설계됐다. 그 결과 첫해에 5,300억원이던 적립금 규모는 2003년 100조원을 돌파한 데 이어 2015년 500조원, 2020년 800조원, 올해 상반기 1,147조원을 돌파했다. 이로써 국민연금은 일본 공적연금(약 2,188조원)과 노르웨이 국부펀드(약 1,993조원)에 이은 세계 3대 연기금으로 자리매김했다.

수익률도 안정적인 추세를 이어가고 있다. 1988년 이래 국민연금 누적 수익률은 평균 5.92%이었지만, 지난해부터 안정적 이익을 창출하며 수익률을 견인하는 모습이다. 이에 지난해 국민연금은 미국의 금리 인상과 우크라이나 전쟁 등 대내외 높은 불확실성 속에도 수익률 13.59%, 수익금 127조원이라는 역대 최고의 성과를 냈다. 이를 통해 전 세계적으로 수익률이 가장 낮았던 2022년의 -8.22%도 만회할 수 있었다. 게다가 국민연금의 수익률은 해외 유수 연기금과 비교해도 높다. 기금운용본부 설립 이후 2000~2023년 국민연금 평균수익률은 6.1%로 일본 3.6%, 노르웨이 5.6%, 미국 5.8% 등 웬만한 선진국이 부럽지 않은 수준이다.

연금 자산 고갈 및 국민 부담 경감 기대

국민연금의 높은 투자 수익률은 향후 국민의 노후자산 고갈을 막는 데 큰 도움이 될 전망이다. 올 한 해에 걷는 보험료는 58조원, 지급하는 급여는 39조원으로 아직까지는 기금이 늘고 있지만, 2030년에는 수익보다 지출이 많아지고, 2040년 재정수지 적자에 이어 2055년에는 기금 소진이 예상된다. 이 같은 연금 고갈 속도를 늦추려면 보험료율을 올리거나 투자 수익률을 높여야 하는데, 보험료율 인상은 국민적 합의가 필요한 만큼 수익률 제고가 연금 수명 연장에 가장 효율적인 수단으로 평가된다.

이런 상황에서 높은 수준의 수익률이 지속될 경우 연금개혁에 따른 국민 부담도 큰 폭으로 경감될 수 있다. 제5차 국민연금 재정추계에 따르면 기금수익률 1%포인트(p)는 보험료율 2%p와 같고, 기금소진을 5년 늦추는 효과가 있었다. 즉 수익률 4.5%일 때 기금소진 시기가 2055년이었지만, 5.5%로 1%p를 올리면 2060년으로 5년이 늘어나는 식이다. 여기서 가정 수익률을 6.0% 수준으로만 올려도 연금지급 개시연령을 68세로 연장하지 않아도 2093년 이후까지 적립기금이 유지 가능하고, 보험료율을 12%만 인상하고 연금지급 개시연령은 68세로 연장해도 기금 소진 시점을 2093년에 근접시키는 것이 가능하다.