[딥파이낸셜] ‘좀비 회사’ 가려내기

입력

수정

부채 상환 능력 없어 장기간 은행 빚에 의존하는 기업

‘실질적인 현금 흐름’ 관점에서 파악해야 정확

좀비 기업들, 위험도보다 낮은 이자율로 사실상 ‘보조금 혜택’

더 이코노미(The Economy) 및 산하 전문지들의 [Deep] 섹션은 해외 유수의 금융/기술/정책 전문지들에서 전하는 업계 전문가들의 의견을 담았습니다. 본사인 글로벌AI협회(GIAI)에서 번역본에 대해 콘텐츠 제휴가 진행 중입니다.

‘좀비 회사’(zombie firms)는 부채를 상환할 수준의 수익을 내지 못해 지속적으로 은행 융자에 의존하는 기업을 가리킨다. 최근 한 연구에 따르면 좀비 회사를 실질적인 ‘현금 흐름’(cash flows) 기준으로 재정의했더니 기존에 통용되어 온 정의보다 실제 좀비 회사의 비율이 훨씬 낮고 숫자도 일정하게 유지되는 것으로 나타났다. 하지만 이들 회사의 부채에 은행들이 부과하는 이자율은 평균보다는 높지만 채무 불이행 위험을 감당하기에는 턱없이 부족해 좀비 회사들에 사실상의 보조금을 제공하고 있는 것으로 분석됐다.

3년간 ‘누적 현금 흐름’으로 ‘누적 이자 비용’ 못 막으면 ‘좀비 기업’

전통적인 ‘OECD 정의’에 따르면 좀비 회사는 ‘이자 보상 비율’(interest coverage ratio, ’이자 및 세금 차감 전 이익’을 ‘이자 비용’으로 나눈 비율)이 3년 연속 1 이하인 10년 이상 된 회사를 말한다. 다른 정의들도 기본적으로 이 개념에 의거해 수익성 및 자본, 부채 비율 등을 추가로 고려한 것들이다. 동종의 우량 기업들보다 낮은 이자율을 적용받아 사실상의 신용 보조(credit subsidisation)를 받는 회사라는 또 다른 개념도 있다.

하지만 올리비에 드 종헤(Olivier De Jonghe) 벨기에 국립은행(National Bank of Belgium) 수석 이코노미스트, 클라아스 뮬리에(Klaas Mulier) 겐트대학교(Ghent University) 부교수, 일리아 사마린(Ilia Samarin) 벨기에 국립은행(National Bank of Belgium) 이코노미스트로 구성된 연구진은 회사들의 3년간 ‘현금 흐름’과 ‘재무 건전성’에 중점을 둔 새로운 좀비 회사 판별 기준을 제시했다.

이들이 제시한 기준 중 가장 중심이 되는 개념은 3년간 ‘누적 현금 흐름’이 동 기간 ‘누적 이자 비용’보다 적으면 좀비 회사로 분류된다는 것이다. 본업에서 나오는 현금 흐름으로 이자 비용도 감당하지 못하는 상황이 상당 기간 지속됐다는 뜻이다. 여기에 연간 누적 현금 흐름도 3년 기간 중 두 해 이상 연간 이자 비용에 못 미쳐야 한다. 이는 한 번의 저성과로 좀비 회사로 분류되는 오류를 방지하기 위함이다. 한편 회사는 10년 이상 돼야 하는데 수익이 불규칙한 초창기 회사들이 마구잡이로 분류되는 것을 막기 위해서다.

‘실질적’인 현금 흐름에 주목해야

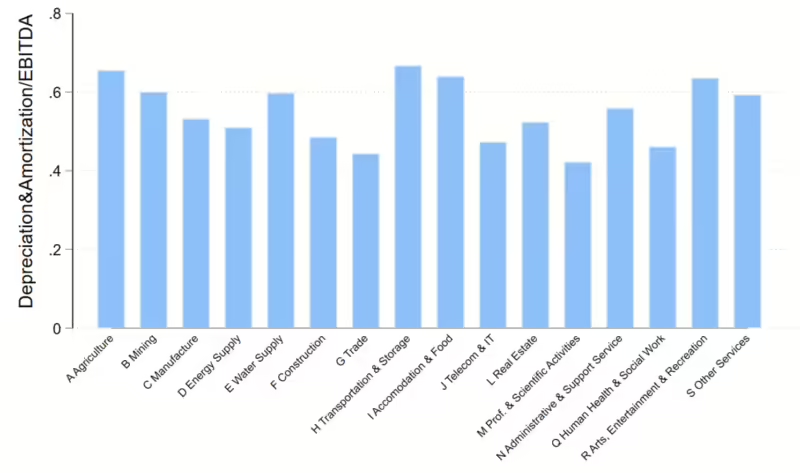

연구진의 기준이 OECD와 본질적으로 다른 점은 ‘실질적인 현금 흐름’에 주목한다는 점이다. EBIT(earnings before interest and taxes, 이자 및 세금 차감 전 이익, 통상 영업이익을 의미)이 아닌 EBITDA(earnings before interest, taxes, depreciation, and amortisation, 상각 전 영업이익: 영업이익에 유무형 자산 상각비를 더한 수치)를 사용해 실제로 지출되지 않은 유무형 자산 상각비를 현금흐름에 더해 회사의 진정한 채무 상환 능력을 평가했다. 기존 OECD 기준에서는 자본 집약적 산업에서 흔히 보듯 감가상각 규모가 큰 회사들이 충분한 현금을 보유함에도 낮은 EBIT으로 인해 좀비 회사로 분류될 가능성이 있기 때문이다. EBITDA를 도입함으로써 유무형 상각비로 인한 왜곡을 제거해 보다 정확한 재무 상태를 평가할 수 있다.

주: 농업, 광업, 제조, 에너지 공급, 급수, 건설, 무역, 교통 및 창고, 음식 및 숙박, 통신 및 정보기술, 부동산, 교수 및 과학 활동, 행정 및 지원 서비스, 건강 및 사회사업, 예술·오락·여가, 기타(좌측부터 순서대로)/출처=CEPR

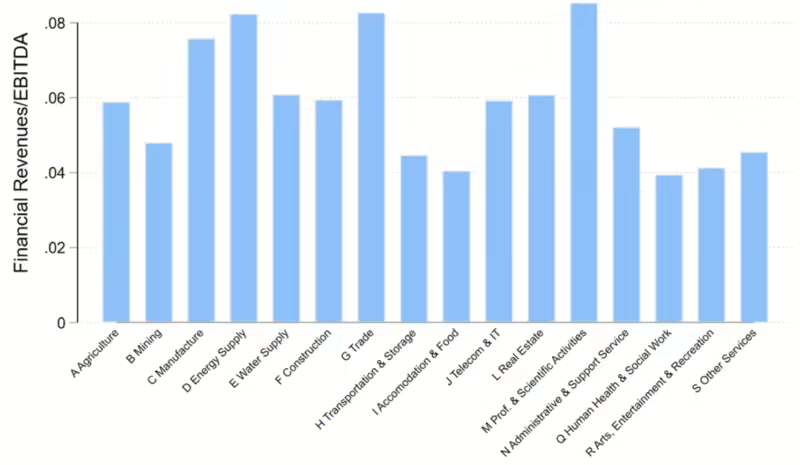

또 다른 새로운 접근방식은 회사의 ‘금융 수익’(financial revenues)을 고려한다는 점이다. 전통적 분류 기준은 국채나 회사 간 융자 등에서 나오는 금융 수익을 배제해 왔는데 이는 대규모 기업에는 상당한 비중을 차지하면서 금융 비용을 감당할 만큼 안정적인 수익이기도 하다. 현금 보유고가 크거나 기업 간 금융 거래가 많은 회사들은 본업에서 나오는 이익 외에도 상당 규모의 금융 수익을 포함하기 때문에 이 기준을 적용하지 않으면 우량 회사가 좀비 회사로 분류될 수 있는 위험이 있다.

주: 농업, 광업, 제조, 에너지 공급, 급수, 건설, 무역, 교통 및 창고, 음식 및 숙박, 통신 및 정보기술, 부동산, 교수 및 과학 활동, 행정 및 지원 서비스, 건강 및 사회사업, 예술·오락·여가, 기타(좌측부터 순서대로)/출처=CEPR

새 기준 적용하면 기존보다 좀비 회사 비중 7% 줄어

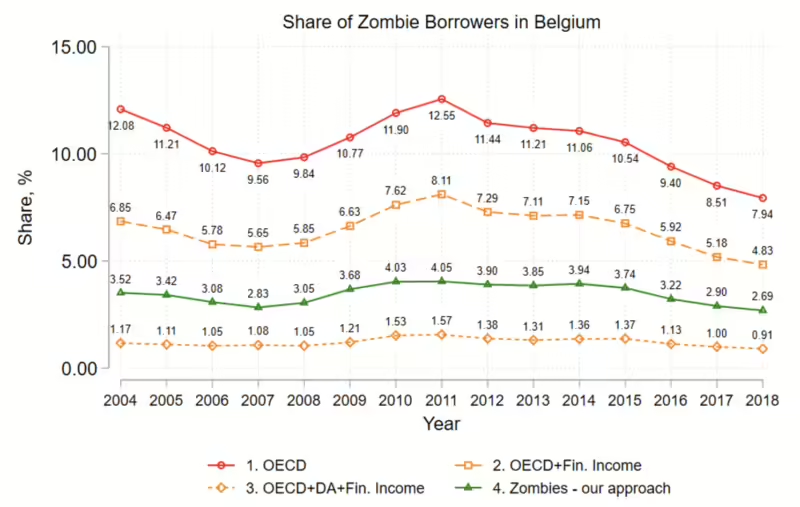

연구진은 해당 기준을 적용하니 기존 OECD 기준으로 전체 기업의 10.4%에 이르던 좀비 회사 비율이 3.4%로 줄었다고 설명한다. 또한 경기 변동에 따라 좀비 회사들의 수가 오르내리는 경향도 줄어들었다. 일시적 적자나 특정 산업에 국한된 특징으로 인한 왜곡을 제거해 은행 도움 없이는 생존할 수 없는 진정한 좀비 회사를 안정적으로 가려낼 수 있는 것이다.

주: 연도(X축), 비중(Y축), OECD 기준, OECD 기준+금융 수익 적용, 연구진 기준, OECD 기준+EBITDA 적용+금융 수익 적용(위부터 순서대로)/출처=CEPR

따라서 연구진은 기존 기준으로는 좀비 회사로 분류됐으나 자신들의 방법에 따르면 건전한 재무 상태하에 있다고 판단되는 회사들이 실제로 지급 능력, 수익성, 유형 자산 투자, 고용 증가, 매출 성장 등의 측면에서 손색이 없었다고 설명한다. 좀비 회사로 분류된 많은 기업이 장기적 적자 상황이 아닌 일시적인 침체를 겪고 있다는 것이다.

좀비 회사들, 위험도보다 낮은 이자율로 사실상 ‘보조금 혜택’

연구를 통해 밝혀진 또 하나의 사실은 새로운 기준에 따라 좀비 회사로 분류된 기업들은 재무 상태가 건전한 회사들에 비해 평균 1.25% 더 높은 이자율을 적용받고 있어 은행들도 위험성을 인지하고 있다는 점이었다. 하지만 위험을 상쇄할 만큼 충분히 높지 않았다. 실제 연구진의 대략적인 계산만으로도 좀비 회사들이 건전한 회사들과 비교해 감수해야 하는 금리는 2.5%나 더 높은 것으로 나타났다. 더 높은 이자를 낸다고 하지만 실제로는 채무 불이행 위험이 온전히 반영되지 않은 금리를 제공받아 사실상의 신용 보조를 받고 있는 셈이다.

결국 좀비 기업들이 우량 대출자들보다 낮은 금리를 적용받고 있다는 이전 연구처럼 ‘명백한’ 보조금을 받고 있지는 않지만, 위험이 모두 고려되지 않은 ‘숨겨진’ 보조금을 받고 있다고 할 수 있다. 은행이 해당 대출에 대한 대손 처리를 꺼리거나 오래된 고객을 돕고 싶거나 등 이유는 여러 가지겠지만 결과적으로 이들 좀비 기업들의 생명 연장을 돕고 있는 것은 확실하다.

좀비 기업들을 정확하게 가려내는 것은 경제 정책에서 매우 중요한 부분을 차지하고 유럽연합(EU)에서는 더욱더 그렇다. 이들 기업이 생산적인 기업에 돌아가야 할 자본과 노동을 빼앗아 경제 성장과 효율성을 저해하고 있기 때문이다. 특히 EU 전체의 경쟁력을 약화시키고 통화 정책의 효과성까지 방해하고 있을 가능성이 크다. 따라서 좀비 기업들의 확산을 막는 실용적인 정책은 자원 할당을 효율화해 경제를 더 역동적이고 건강하게 만들 수 있다.

원문의 저자는 올리비에 드 종헤(Olivier De Jonghe) 벨기에 국립은행(National Bank of Belgium) 수석 이코노미스트 외 2명입니다. 영어 원문 기사는 Counting the undead: A new metric for identifying zombie firms | CEPR에 게재돼 있습니다.