[딥파이낸셜] 재정 정책? 통화 정책? 미국 인플레이션 장기화 원인은?

입력

수정

미국 인플레이션 장기화, 팬데믹 기간 중 재정 지출 영향

통화 정책 ‘인플레 완화’ 효과 입증, 문제는 ‘과다한 재정 지출’

미 대선 후보 둘 다 ‘재정 확대’ 공약, ‘인플레 위험’ 키울 수도

더 이코노미(The Economy) 및 산하 전문지들의 [Deep] 섹션은 해외 유수의 금융/기술/정책 전문지들에서 전하는 업계 전문가들의 의견을 담았습니다. 본사인 글로벌AI협회(GIAI)에서 번역본에 대해 콘텐츠 제휴가 진행 중입니다.

코로나19 이후에도 지속되고 있는 미국 내 인플레이션의 주원인이 팬데믹 기간 중 시행된 수조원 규모의 재정 지출(fiscal transfers)에 있는 것으로 드러났다. 중앙은행의 통화 정책이 인플레이션 완화에 일정 부분 기여한 반면, 정부의 대규모 재정 지출은 급격한 수요 증가를 일으켜 핵심 서비스(core services) 가격 상승을 포함한 인플레이션의 원인으로 작용했다는 것이다. 재정 정책이 도와주지 않는 통화 정책만으로는 인플레이션 완화와 장기적 경제 안정이 쉽지 않다는 지적도 함께 제시됐다.

인플레이션 장기화로 통화 및 재정 정책 유효성 ‘도마 위’

코로나19와 함께 촉발된 인플레이션에 각국 중앙은행들은 강력한 긴축 통화 정책으로 대응했고 미국 연방준비제도이사회(Federal Reserve, 이하 연준)도 2022년 3월부터 작년 8월까지 1980년대 이후 최대인 누적 5.25%포인트의 금리 인상을 단행했다. 이후 9월부터 인플레이션 상승세가 완화되자 같은 해 12월 연준은 금리 인하를 암시하기도 했으나 올해 들어 인플레이션 압력이 다시 증가하자 강경 기조로 돌아선 바 있다. 올해 4월 이후 인플레이션 상승세가 다시 주춤하고 고용시장 지표가 안정을 찾으면서 제롬 파월(Jerome Powell) 연준 의장(Federal Reserve Chair)은 “정책 조정의 시기가 왔다”고 언급하기도 했다.

하지만 팬데믹 이후에도 지속되는 서비스 부문 인플레이션과 국내 소비 및 고용 시장 호조는 연준의 통화 정책 자체는 물론 정부 재정 정책과의 상호 작용이 효과적인가에 대한 의문을 낳고 있다. 재정 정책이 ‘대규모 재정 지출을 통한 경기 부양책이 인플레이션 장기화로 이어질 수 있다’는 팬데믹 당시 경고에도 불구하고 실행됐기 때문이다.

통화 정책, 인플레이션 완화 효과 검증

이러한 의문을 해결하고자 마리아 그라치아 아티나시(Maria Grazia Attinasi) 유럽중앙은행(European Central Bank) 이코노미스트와 파올라 디 카솔라(Paola Di Casola) 동 은행 수석 이코노미스트는 팬데믹 발생 이후 미국의 통화 정책과 재정 정책이 인플레이션에 미친 영향에 대해 연구했다.

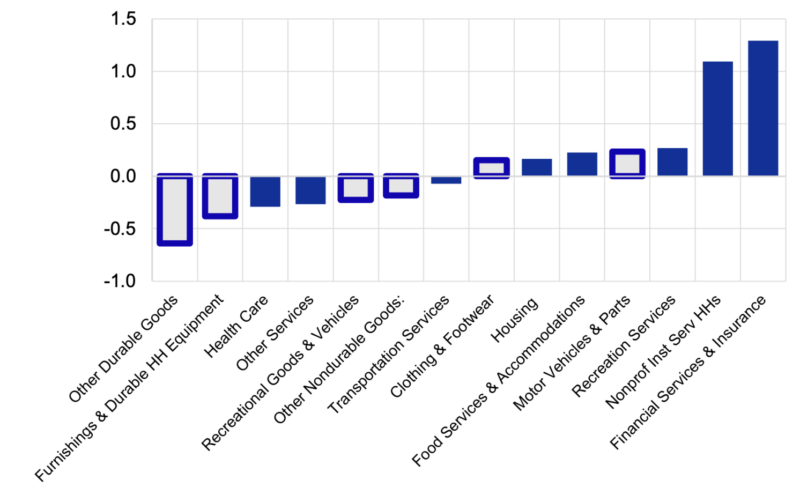

연구진은 첫 번째 단계로 코로나 이후 통화 정책이 과거만큼 인플레이션에 효과적이었는지 판단하기 위해 팬데믹 이전 미국 ‘핵심 개인소비지출’(core Personal Consumption Expenditures, 식료품과 에너지를 뺀 가격 지표로 금리 변동에 민감, 이후 ‘핵심 PCE’) 지수에 포함된 14개 상품 및 서비스의 가격 지수가 금리 인상에 어떻게 반응했는지부터 살펴봤다.

주: 상품 및 서비스 품목(X축), 가격 지수 변동률(Y축), 서비스(청색), 상품(청색 테두리), 조사 대상 기간: 1994~2019년 / 기타 내구재, 가구 및 가전, 의료, 기타 서비스, 레크리에이션 용품 및 차량, 기타 비내구재, 교통, 의류 및 신발, 주거, 음식 및 숙박, 자동차 및 부품, 레크리에이션 서비스, 비영리기관 서비스, 금융 및 보험(좌측부터)/출처=CEPR

그 결과 과거부터 대부분의 서비스 가격 지수가 금리 인상에 따라 하락하는 패턴을 보여 온 것이 확인됐다. 반면 일부 내구재들은 금리 인상에 오히려 가격이 오르는 반응을 보이기도 했다. 연구진은 서비스 분야가 상품보다 금리 변동에 민감한 것은 대부분의 서비스가 노동 집약적이고 국내 소비용이기 때문이며, 따라서 국내 통화 정책이 더 큰 효과를 낼 수 있는 부문이라고 설명한다.

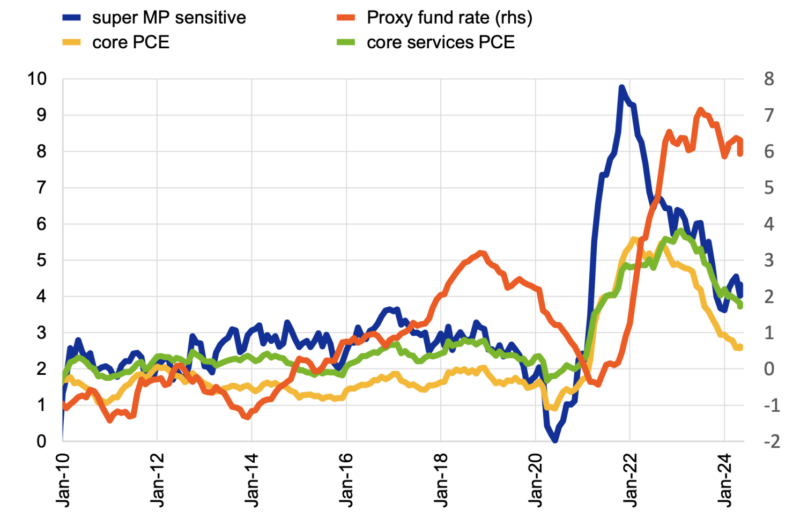

이러한 사실에 근거해 연구진은 과거 금리 인하에 가격 하락으로 반응한 품목들에 하락 폭에 따른 가중치를 적용해 만든 ‘통화 정책 슈퍼 민감군’(super monetary policy sensitive) 가격 지수로 최근 통화 정책의 유효성을 검증했는데, 최근 인플레이션 완화 추세가 대부분 ‘슈퍼 민감군’ 상품들이 금리 인상에 반응한 결과인 것으로 나타났다. 연준의 통화 정책이 인플레이션 완화에 효과적으로 작용하고 있음을 증명하는 셈이다.

주: 기간(X축), 인플레이션(좌측 Y축), 추산 금리(우측 Y축), 슈퍼 민감군(청색), 추산 금리(적색), 핵심 PCE(주황색), 핵심 서비스업 PCE(녹색)/출처=CEPR

통화 정책 효과에도 대규모 재정 지출이 인플레이션 장기화 견인

연구진은 효과성이 검증된 통화 정책에도 불구하고 인플레이션이 안정화되지 않은 이유는 코로나 기간 중 가구 지원금을 포함해 이뤄진 대규모 재정 지출 때문이라고 지적한다. 미 정부가 2020년 ‘코로나 지원, 구호 및 경제 보안법’(The Coronavirus Aid, Relief, and Economic Security Act, CARES ACT)을 통해 GDP의 10%에 이르는 2조2,000억 달러(약 2,931조원)를 시장에 내보내고 다시 2021년 미국 구조 계획법(American Rescue Plan Act, ARPA)을 통해 GDP의 6.4%에 해당하는 1조9,000억 달러(약 2,531조원)를 지원한 결과, 코로나 종식 이후에도 인플레이션이 지속되는 효과를 낳았다는 것이다. 미국 재정 적자가 2019년 GDP의 2.8%에서 2020년 13.1%, 2021년 10.5%로 급증한 것이 당시 정부의 재정 지출 규모가 어느 정도였는지 짐작하게 한다.

여기서 연구진은 정부의 재정 정책 중에서도 경제 주체들에게 직접 지급한 지원금과 보조금이 수요 급등으로 연결돼 인플레이션을 증폭시켰다고 분석한다. 같은 재정 지출이라고 해도 정부 지출(government spending, 조세 지출 중 정부 소비 및 투자금을 포괄하는 항목)은 ‘공급 부족 상황’(supply shocks)과 유사해 인플레이션에 미치는 영향이 적은 반면, 정부가 조세 수입을 초과할 정도로 많은 지원금과 보조금을 지급하는 재정 지원은 ‘수요 급등’으로 작용한다는 것이다.

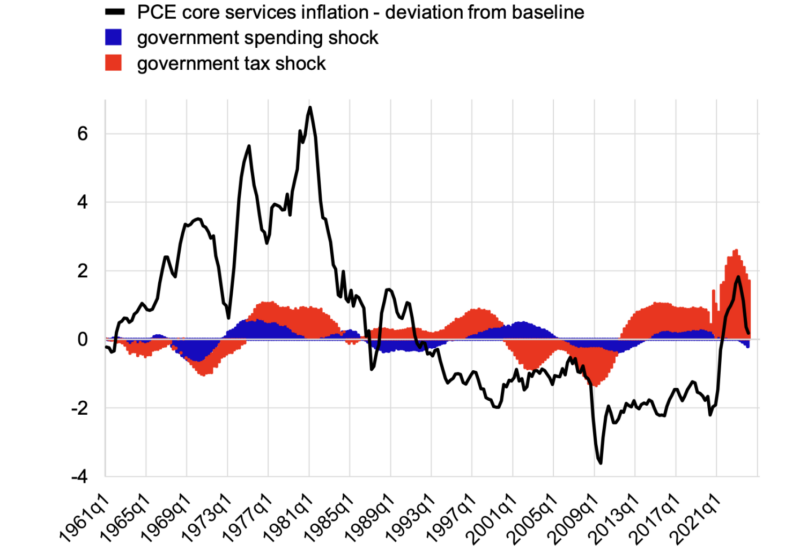

이에 대한 증거로 연구진은 2020년과 2021년 초의 인플레이션 급등이 대규모 재정 지원 영향 하에서 일어났고, 대부분의 코로나19 관련 재정 지출과 인플레이션 상승이 시기적으로 맞물린다는 사실을 제시한다. 또한 이러한 재정 지출이 코로나 종식 후에도 지속되는, 핵심 서비스(core services, 핵심 PCE 내 서비스업 항목으로 의료, 주거, 교육, 교통 등 포함) 부문을 포함한 인플레이션에 최대 원인을 제공했을 것으로 분석한다.

주: 기간(X축), 인플레이션(Y축), PCE 핵심 서비스업 인플레이션(흑색), 정부 지출(청색), 재정 지원(적색)/출처=CEPR

결국 긴축 통화 정책은 본연의 효과를 발휘하고 있지만 2021년 초에 지급된 지원금을 비롯한 대규모 재정 지출 여파가 아직도 전체 PCE 및 핵심 서비스 인플레이션에 영향을 미치고 있다는 결론이 나온다. 연구진은 여기에 더해 조세 수입 감소를 전제한 재정 확대 정책을 공약으로 내세우고 있는 미 대선 후보들로 인해 인플레이션 위험이 더욱 커질 수 있다고 지적한다. 현재와 같은 패턴의 재정 정책이 수정되지 않는다면 인플레이션이 미국 경제에 지속적인 악영향을 미칠 수 있다는 조금은 암울한 분석이다.

원문의 저자는 마리아 그라치아 아티나시(Maria Grazia Attinasi) 유럽중앙은행(European Central Bank) 이코노미스트 외 1명입니다. 영어 원문은 Post-pandemic US inflation: A tale of fiscal and monetary policy | CEPR에 게재돼 있습니다.