"대기업 눈치 안 본다" MBK파트너스의 과감한 적대적 M&A, 시장 영향은

입력

수정

MBK파트너스, 고려아연 경영권 확보 위해 연이어 강수

여타 국내 PEF 대비 해외 자금 의존도 높아

"재벌家 경영권 세습 구조 깨지나" 파장 예상돼

동북아 최대 사모펀드(PEF) 운용사 MBK파트너스가 외국계 자본을 등에 업고 고려아연 경영권 확보 움직임에 속도를 내고 있다. 국내 PEF 사이에서 사실상 금기시되던 '적대적 M&A(인수합병)'를 시도하며 시장에 새로운 바람을 불어넣는 양상이다. 업계에서는 이 같은 MBK의 행보로 국내 산업계 특유 '재벌 체제'의 허점이 가시화할 수 있다는 평이 나온다.

MBK의 공격적 행보

5일 업계에 따르면, MBK는 최근 영풍과 함께 고려아연 경영권 확보에 박차를 가하고 있다. MBK‧영풍 연합은 최근 주식 공개매수를 통해 고려아연 지분 5.34%를 사들여 총 43.9%의 지분을 확보하는 데 성공했다. 이에 고려아연 최윤범 회장 측도 '백기사' 베인캐피탈의 도움을 받아 40.4%의 우호 지분을 확보하며 맞불을 놓고 나섰다.

지난 30일엔 고려아연 측이 추가 지분 확보를 위해 대규모 유상증자 계획을 발표하기도 했다. 시가 대비 30% 할인된 가격에 신주 373만2,650주를 일반공모 방식으로 발행하겠다는 구상이다. 이는 전체 주식 수의 약 18%에 해당하는 물량이다. 이에 MBK 측은 "(고려아연의 유상증자는) 기존 주주들과 시장 질서를 유린하는 행위"라며 유상증자를 중단시키기 위한 가처분 신청 절차에 돌입했다.

외국계 자본 등에 업고 이례적 도전

시장에서는 MBK가 이 같은 공격적 행보를 이어갈 수 있는 배경으로 '외국계 자본'을 지목한다. 한 투자은행(IB) 업계 관계자는 "MBK는 주요 LP(사모펀드에 자금을 위탁하는 투자자)가 대부분 해외 투자자로 구성돼 있기 때문에 국내 출자 기관 또는 대기업의 눈치를 보지 않고 적대적 M&A를 시도할 수 있는 것"이라며 "대부분의 국내 사모펀드는 연기금, 공제회 등 국내 기관 투자가들로부터 자금을 확보하는 경우가 많아 적대적 M&A는 사실상 시도하기 어려운 것이 현실"이라고 말했다.

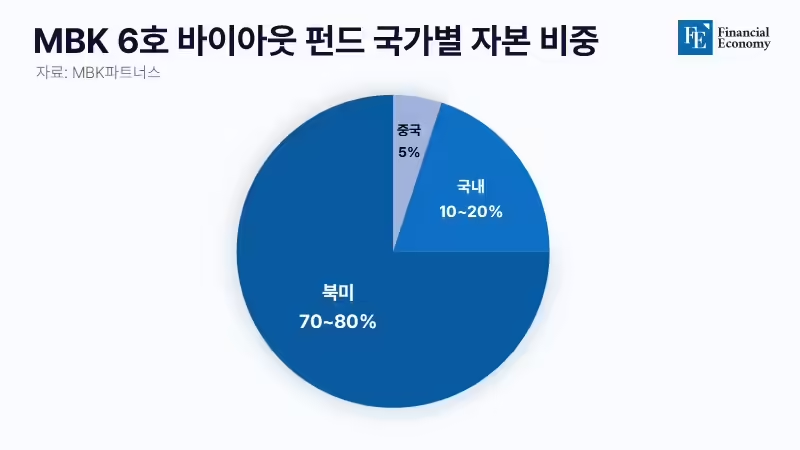

실제 MBK가 고려아연 공개매수에 동원한 6호 바이아웃(경영권 인수) 펀드에는 서방국 투자자들의 자금이 대거 투입됐다. 김광일 MBK 부회장은 17일 서울 여의도 국회 본관에서 열린 국회 정무위원회의 금융감독원 등 대상 국정감사에서 해당 펀드를 구성하고 있는 자금 국적에 대해 "중국 자본은 5% 남짓"이라며 "나머지 부분은 국내 및 해외로 구성돼 있다"고 말했다. 이어 '국내 자금이 어느 정도인지'를 묻는 질문에 "국내 파트는 아직 펀드 모집 중이지만 적게는 10%, 많게는 20%가 국내 자금이고 나머지 70~80%는 북미 쪽"이라고 밝혔다.

MBK는 지난 2023년 한국앤컴퍼니 지분 공개매수를 진행할 때도 외국계 자본을 활용한 바 있다. 당시 약 5,200억원 규모 공개매수 자금은 스페셜시츄에이션펀드(특별상황펀드) 2호에서 집행됐다. 해당 펀드에 출자한 해외 기관은 미국 일리노이주 교직원은퇴연금, 콜로라도주 공무원은퇴연금 등이다. 일리노이주 교직원연금은 1억 달러(약 1,378억원), 콜로라도주 공무원연금은 5,000만 달러(약 689억원) 등을 약정한 것으로 전해진다.

MBK에 대한 시장 평가

한편 업계는 MBK의 공격적인 경영권 확보 행보가 '활로 찾기'의 일환이라는 평을 내놓고 있다. 국내 자본 시장의 딜 발굴(소싱) 난이도가 상승한 만큼, MBK가 해외 LP들에게 높은 이익률을 안겨주기 위해 주로 해외에서 활용되는 행동주의 전략을 국내에 도입했다는 시각이다. 실제 자본 시장이 발달한 미국에선 행동주의 펀드가 득세하고 있다. 영국의 조사기관 딜리전트 마켓 인텔리전스에 따르면 지난해 행동주의 펀드로부터 공격을 받은 미국 기업은 550곳에 달한다. 같은 기간 행동주의 펀드의 공격을 받은 한국 기업은 77곳에 그친다.

일각에서는 MBK의 적대적 M&A 움직임이 국내 산업계 '재벌 체제'의 균열을 가시화할 수 있다는 분석도 나온다. 재벌 가문은 대가 이어질수록 상속세 부담으로 인해 지배력을 유지하기 힘들어진다는 특징이 있다. 최근 경영권 분쟁의 중심에 선 고려아연 역시 3세 경영 체제에 접어들며 현 최윤범 회장의 지분이 15%대까지 낮아진 상황이었다. 한 시장 관계자는 "미국, 일본 등 주요국에서도 재벌 3세 체제가 되면 적대적 M&A를 통한 공격이 늘어나는 것이 일반적"이라며 "MBK파트너스의 움직임을 시작으로 국내에서도 적대적 M&A와 재벌 가문의 지배 체제 변화 사례가 늘어날 가능성이 크다"고 내다봤다.

적대적 M&A가 국내 시장에 긍정적인 효과를 불러올 것이란 의견도 있다. 이번 고려아연 사태를 지켜본 기업들이 거버넌스 이슈에 주목하며 적극적으로 주가 부양에 나설 수 있다는 얘기다. 한 증권업계 관계자는 "코리아 디스카운트(국내 증시 저평가)의 근본적인 원인 중 하나가 바로 거버넌스"라며 "상속 등을 핑계로 의도적으로 낮은 주가를 유지해 오던 기업에는 MBK를 중심으로 불거진 고려아연 경영권 분쟁이 '터닝 포인트'가 될 수 있다"고 말했다.