공모자금 품고 웅크린 신규 상장 '제약·바이오' 기업들, "지금 망하면 끝이다"

입력

수정

지난해 부진한 IPO 시장에 도전장을 내민 제약·바이오 기업들이 발톱을 감춘 채 시장 상황을 관망하고 있다. 상장을 통해 마련한 공모자금을 섣불리 투자하지 않고 '때'를 기다리는 양상이다. 경기 침체로 투자 심리가 위축되며 자금 유치가 어려워진 가운데, 공모자금을 활용한 투자가 실패할 경우 돌이킬 수 없는 피해를 볼 수 있기 때문이다.

특히 바이오 시장은 다수의 기업이 '상장폐지 위기론'에 휩싸이며 혹한기를 맞이한 상황이다. 팬데믹 '황금기' 이후 가뜩이나 위축된 바이오 기업 투자 심리가 최악까지 치닫는 가운데, 대부분 기업이 자금을 섣불리 사용하지 않고 상황을 관망하기를 선택한 것으로 풀이된다.

가라앉은 2022 IPO 시장에 '도전장' 내민 기업들

제약·바이오 업계는 2020·2021년 코로나19 팬데믹 당시 높은 투자 가치를 인정받으며 IPO 시장 '대어'로 주목받은 바 있다. 하지만 지난해에는 고금리, 글로벌 경기 침체 등의 영향으로 IPO 시장 전반이 이례적으로 부진한 모습을 보였다. 시장 침체에도 불구하고 '따상'을 노리며 도전장을 내민 제약·바이오 기업 12곳 중 수요예측과 일반청약에서 경쟁률이 모두 세 자릿수를 넘어선 기업은 알피바이오 1곳뿐이다.

지난해 9월 상장한 알피바이오는 기관 수요예측 경쟁률 1,556대 1을 기록했다. 일반청약 경쟁률은 1,518.2대 1이다. 공모가는 1만5,700원이었으며, 전날 종가는 1만1,660원에 머물렀다. 수요예측 경쟁률 기준 알피바이오 외 높은 경쟁률을 기록한 기업은 애드바이오텍, 디티앤씨알오, 바이오에프디엔씨, 선바이오, 노을, 보로노이, 샤페론, 에이프릴바이오, 인벤티지랩, 바이오노트 등이 있다. 일반청약 경쟁률 기준으로는 선바이오가 186.3대 1로 높은 경쟁률을 나타냈다. 이어 애드바이오텍이 27.2대 1, 바이오노트가 14.6대 1을 기록했다. 이외 기업들은 한 자릿수 경쟁률을 나타냈다.

공모가가 10,000원을 넘지 못하며 부진한 성적표를 받아 든 기업도 다수였다. 팬데믹 당시 제약·바이오 업계 기업공개(IPO)에 빈번히 등장했던 따상(상장 당일 시초가가 공모가 대비 두 배)’, ‘따따상(거래 첫날에 이어 둘째 날에도 주가 상한가)’ 등 '대박'도 찾아볼 수 없었다.

기껏 모은 공모자금 안 쓴다?

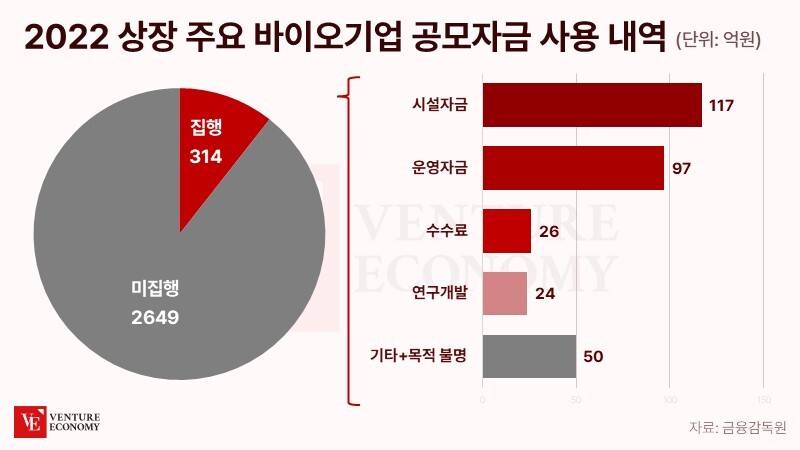

금융감독원에 따르면 지난해 주식시장에 상장한 제약·바이오 기업 12개사는 기업공개를 통해 총 2,963억원을 조달했다. 하지만 작년 말 기준 이들은 약 3,000억원에 달하는 공모액 중 314억원(약 11%)의 자금만을 집행한 것으로 나타났다.

특히 시설자금으로 가장 많은 비용을 지출했다. 12개 제약·바이오 기업 중 3개 기업이 총 117억원을 사용한 것으로 나타났다. 작년 11월 상장한 디티앤씨알오는 총 245억원의 공모자금을 조달했는데, 이 가운데 83억원을 토지·건물·기계장치를 매입하는 데 사용했다. 작년 1월 상장한 애드바이오텍은 공모액 94억원 중 32억원을, 작년 10월 상장한 플라즈맵은 118억원 중 2억원을 시설자금으로 집행했다.

12개 신규 상장사 중 4곳은 공모액 중 일부를 운영자금으로 사용했다. 작년 6월 상장한 보로노이는 530억원의 공모액 중 72억원을 운영자금으로 집행했다. 작년 9월 상장한 알피바이오는 120억원 중 12억원을 투입했다. 작년 10월 상장한 샤페론은 219억원 중 10억원을, 플라즈맵은 4억원을 운영자금으로 썼다.

공모자금을 수수료로 사용한 기업도 있었다. 작년 2월 상장을 통해 364억원을 조달한 바이오에프디엔씨는 주식 발행을 위한 수수료와 세금 등 발행제비용으로 14억원을 사용했다. 디티앤씨알오 역시 수수료로 12억원을 집행했다.

한편 위험성이 동반되는 연구개발 자금에는 비교적 적은 자금이 투입됐다. 12개 제약·바이오 기업 중 연구개발자금으로 공모액을 사용한 곳은 3곳이다. 플라즈맵 17억원, 샤페론 6억원, 바이오에프디엔씨 1억원 등이다. 12개 제약·바이오 기업 중 에이프릴바이오, 선바이오, 인벤티지랩, 바이오노트 등 4개 기업은 공모자금을 아직 사용하지 않은 것으로 확인됐다.

흔들리는 바이오 시장, 기업들의 '타이밍 재기'

대다수 기업은 기껏 축적한 공모자금을 적극적으로 활용하지 않고 '묻어두기'를 택했다. 시장 상황이 악화하며 유동성 확보가 어려워진 가운데, 공모자금을 섣불리 사용했다가는 재기 불가능한 위기에 몰릴 수도 있기 때문이다. 특히 바이오 시장의 경우 최근 투자 심리 악화가 한층 가속된 상황이다. 일부 바이오 기업이 '상장폐지 위기론'에 휩싸이면서다.

문제는 바이오 기업 중 일부가 상장 폐지 사유에 해당하는 감사보고 의견거절 결과를 받으며 시작됐다. 성장성 특례상장 1호 기업인 퇴행성 뇌질환 치료제 개발사 '셀리버리'는 지난해 재무제표 관련 감사보고에서 '의견거절' 통지를 받았다. 셀리버리의 외부감사인(대주회계법인)은 지난해 셀리버리에 대해 "기업으로서 존속 능력이 불확실하며 내부 회계 관리 제도 또한 비적정하다"는 의견을 냈다. 감사범위 제한 및 계속기업 존속 능력 불확실성으로 인한 의견거절은 일반적으로 상장폐지 사유에 해당한다.

이외에도 대사항암제 개발기업인 뉴지랩파마와 에스디생명공학도 감사의견 거절 결과를 받아들었다. 카나리아바이오, 비보존제약, 세종메디칼, 제넨바이오, 인바이오젠 등의 기업 부정적 신호로 보이는 감사보고서 제출 지연 공시를 발표했다. 다수의 기업이 좋지 못한 감사보고 결과를 발표하자, 자금 조달 여력이 없고 연구개발(R&D) 전망이 비관적인 '좀비 바이오' 기업에 대한 투자자들의 우려가 커졌다.

통상적인 바이오기업은 R&D, 임상시험 비용 등으로 인해 즉각적인 수익 창출이 어려운 편이다. 투자자들이 재무구조 건전성 악화를 일부 용인하고 바이오 기업 투자를 단행하던 이유다. 하지만 최근 투자 시장 전반에 찬바람이 불어닥치고, 상폐 위기론을 의식한 투자자들이 '좀비 바이오' 기업을 경계하며 자금줄이 말라붙었다. 바이오 업종에 대한 신뢰도가 하락하며 시장 전반이 휘청이는 가운데, 투자금을 축적하며 때를 엿보는 신규 상장 기업들은 적절한 타이밍에 날개를 펼칠 수 있을까.