[딥파이낸셜] 자본 소득세 올렸는데 노동 소득이 증가하는 이유

입력

수정

자본 소득세, 소득 불평등 해소 위한 방편으로 인식 납세자 대응 예측 어려워 효과성에 의문 제기 납세자 행동 패턴과 과세 표준 영향 이해 중요

더 이코노미(The Economy) 및 산하 전문지들의 [Deep] 섹션은 해외 유수의 금융/기술/정책 전문지들에서 전하는 업계 전문가들의 의견을 담았습니다. 본사인 글로벌AI협회(GIAI)에서 번역본에 대해 콘텐츠 제휴가 진행 중입니다.

전 세계적으로 소득 격차가 벌어지는 상황에서 자본 소득에 대한 과세는 불평등 문제를 바로잡는 핵심 수단으로 인식되고 있다. 하지만 자본 소득세에 대한 납세자들의 대응을 정확히 예측하기 어렵다는 점 때문에 효과성에 대한 의문이 제기되기도 한다. 최근 연구에 따르면 자본 소득세 변경에 대한 납세자들의 대응과 이에 따른 자본 소득 및 노동 소득의 변화가 래퍼 세율(Laffer tax rate, 세수를 극대화할 수 있는 최적 세율)에 중대한 영향을 주는 것으로 나타났다. 자본 소득세 설계 시 납세자들의 행동 패턴과 이에 따른 과세 표준 영향에 주목해야 할 것으로 보인다.

자본 소득세, 납세자들 강력 대응으로 소득 재분배 효과 감소

치솟는 소득 불평등 상황에서 자본 소득세에 대한 관심이 높아지고 있다. 소수의 고소득자에게 집중된 자본 소득에 대한 과세는 소득 불평등을 바로잡고 경제 권력의 집중을 방지하는 효과를 발휘할 수 있기 때문이다. 관련하여 G20 의장국인 브라질이 고소득자들에 대한 과세 연구를 진행하고 있기도 하다.

하지만 자본 소득세는 노동 소득세에 비해 과세 대상자들의 강력한 대응을 끌어내 효과성이 줄어드는 문제를 안고 있다. 예를 들어 2003년 미국의 배당금에 대한 세율 인하 조치는 배당금 지급 붐을 일으켰고 최근 프랑스 세제 개혁에서도 납세자들은 배당 소득 과세에 대해 잉여금 유보로 맞대응했다. 자본 소득세 인상 시 자본 소득을 노동 소득으로 재분류해 신고하는 ‘소득 이동’(income-shifting) 현상으로 납세자들의 대응을 설명하는 이론도 있다. 한편 프랑스에서 2018년에 도입한 자본 소득에 대한 30% 정률세는 불평등 완화에는 효과를 거둔 것으로 보이지만, 늘어난 배당금에도 불구하고 자본 소득 전체에 대한 직접적 영향은 확인되지 않았다.

자본 소득세에 따른 노동 소득 변화가 더 큰 변수 되기도

자본 소득세에 대한 납세자들의 대응 패턴을 명확히 규명하기 위해 2008~2017년 프랑스에서 진행된 세제 개혁에서 자본 소득세제 변화에 따른 래퍼 세율을 계산한 연구가 있다. 래퍼 세율은 자본 소득세 변화가 가진 직접 탄력성(direct elasticity, 자본 소득의 변화)과 교차 탄력성(cross-elasticity, 노동 소득의 변화)을 동시에 고려하기 때문에 양쪽의 변화를 모두 관찰할 수 있기 때문이다. 일반적으로는 노동 소득이 자본 소득에 비해 더 많은 과세 표준을 형성하기 때문에 미세한 교차 탄력성도 세수에 심각한 영향을 미친다. 자본 소득세 개혁이 오히려 노동 소득 규모에 더 큰 영향을 미칠 수도 있다.

하지만 교차 탄력성에 대해서도 엇갈린 이론들이 존재해 혼란을 더한다. ‘소득 이동’ 이론은 자본 소득세 인하가 노동 소득을 자본 소득으로 재분류하는 현상을 강화해 ‘음의 교차 탄력성’(탄력성 비교 대상은 세금 공제 후 소득 비율=‘1-세율’)을 보이며 래퍼 세율을 높인다고 설명한다. 하지만 납세자들의 미래 대비 저축까지를 감안한 ‘2기간 모델’(two-period model)은 양의 교차 탄력성이 나타나 래퍼 세율을 낮출 것으로 예상한다. 따라서 교차 탄력성을 이론적으로 정확히 예측하는 것은 매우 어려운 일이다.

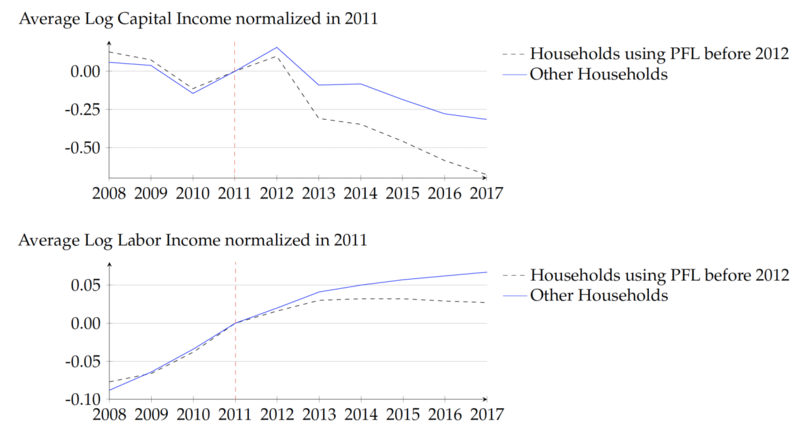

해당 연구는 2008~2012년까지 존속했던 정률 자본 소득세인 ‘일시적 자유 공제’(Prélèvement Forfaitaire Libératoire, 납세자가 선택 가능한 세제 옵션 중 하나, 이하 PFL)의 폐지에 따른 영향을 다루는데 세제 폐지 이후 PFL을 이용하던 집단은 아닌 집단에 비해 자본 소득이 급격히 줄어든 반면 노동 소득에는 별 영향이 없는 것으로 나타났다. 프랑스에서는 ‘소득 이동’ 효과가 미미하고, 양의 교차 탄력성이 나타남을 시사하는 결과로 볼 수 있다.

주: 자본 소득 변화 추이(상단 그래프), 노동 소득 변화 추이(하단 그래프), PFL 사용 가구(점선), 미사용 가구(실선), *2011년=0 기준으로 변화 추이 분석/출처=CEPR

자본 소득세 개편에 따른 납세자 행동 패턴 이해해야

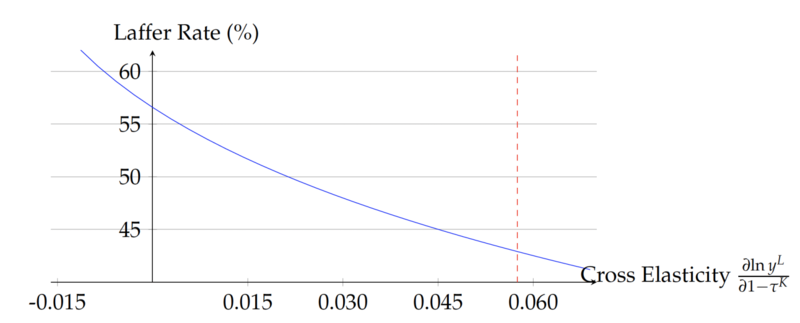

여기서 자본 소득의 소득세에 대한 직접 탄력성은 0.77로 계산됐는데 이는 교차 탄력성을 고려하지 않을 경우 래퍼 세율 57%에 해당한다. 이에 고세율 납세자 중심으로 나타난 미세한 교차 탄력성까지 반영하면 래퍼 세율은 43%로 내려가며 해당 결과는 이제까지 주목하지 않았던 교차 탄력성이 래퍼 세율 산정에 중대한 영향을 미친다는 것을 보여준다. 과세 표준으로서의 노동 소득 규모가 워낙 크기 때문에 미세한 교차 탄력성에도 래퍼 세율이 크게 변할 수밖에 없는 것이다.

주: 교차 탄력성(X축), 래퍼 세율(Y축)/출처=CEPR

하지만 연구 결과로 나타난 양의 교차 탄력성이라는 결론은 자본 소득세율을 높이려는 일련의 세제 개혁이 진행된 시기를 연구 대상으로 했다는 약점을 부정하기 어렵다. 이론적으로는 타당한 결과지만 구체적 내용과 국가, 시기 등의 변수를 달리해 검증할 필요가 분명히 있다. 또한 과세 대상자들의 납세 최소화 노력이 교차 탄력성에 영향을 미쳤을 가능성으로 미루어 세금 지출(tax expenditures, 세금 감면, 우대 등의 조치) 정책 변화도 탄력성과 래퍼 세율을 변화시킬 확률이 매우 높다.

현재 자본 소득세 개혁에 대한 납세자들의 반응 패턴을 이해하는 것은 더 많은 연구가 필요한 상황이며, 보다 구체적인 상황들에서 래퍼 세율을 정확히 계산해 낼 수 있다면 소득 재분배와 세수 극대화 목표 사이 균형을 이루는 정책 수립에도 도움이 될 것이다.

원문의 저자는 마리노엘 르페브르(Marie-Noëlle Lefebvre) 파리 2대학(University Paris II) 박사과정생 외 1명입니다. 영어 원문 기사는 Estimating the Laffer tax rate on capital income: Cross-base responses matter | CEPR에 게재돼 있습니다.